今日財經市場5件大事:英偉達、Salesforce財報來襲

如今A股市場日常成交量步入萬億,人工牛市下的股票價格以及估值水漲船高。

基於製造業的賽道股普遍反彈40-50%,而可選消費餐飲食品股的反彈並不多,而下半年是大部分可選消費股的旺季,從補漲的角度看或存在一定的投資機會。

下半年白酒迎來消費旺季,啤酒也有世界盃作為業績催化劑,哪個業績確定性更高?

筆者從白酒與啤酒的市場競爭格局、產品結構、盈利能力、消費人群四個維度看估值及業績確定性。

一、啤酒VS白酒

1)市場競爭格局

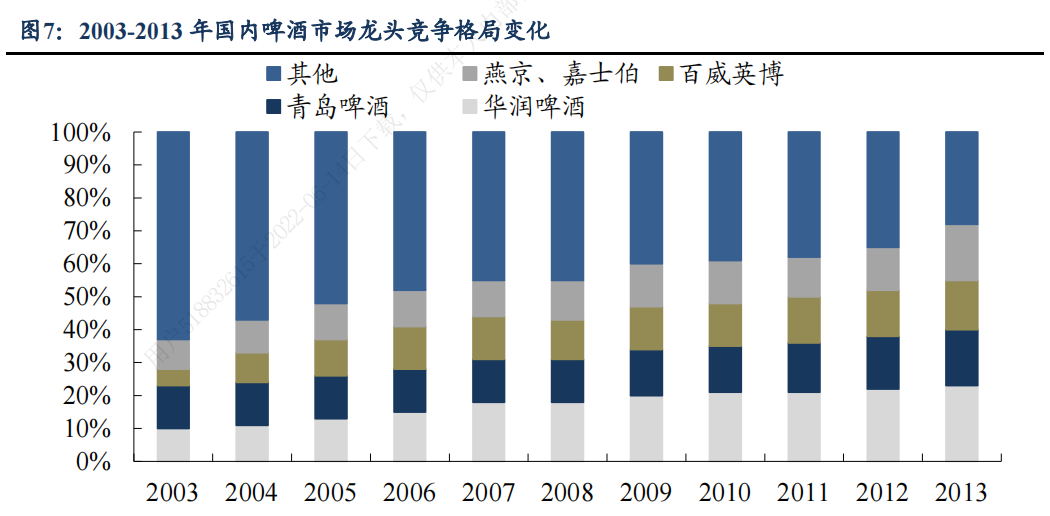

啤酒市場經過二十年的發展,如今已經進入了“寡頭壟斷,產量縮小”的競爭階段。

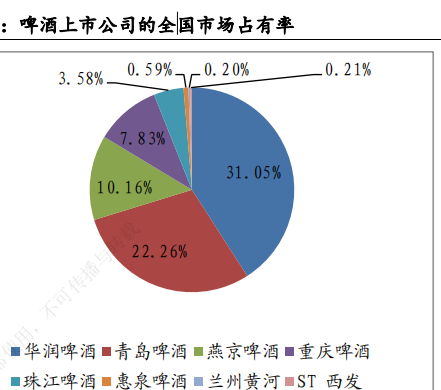

近年來國內啤酒廠商通過“買買買”的方式整合最終形成以華潤啤酒(31%)、青島啤酒(22%)、燕京啤酒 (SZ:000729)(10%)、重慶啤酒 (SS:600132)(8%)為主的四大全國性品牌企業,這四個品牌在2021年的國內市場份額合計71%,如果也計入區域公司珠江啤酒 (SZ:002461)約3.58%的市場份額,那麼基本上就沒其它啤酒企業什麼事了。

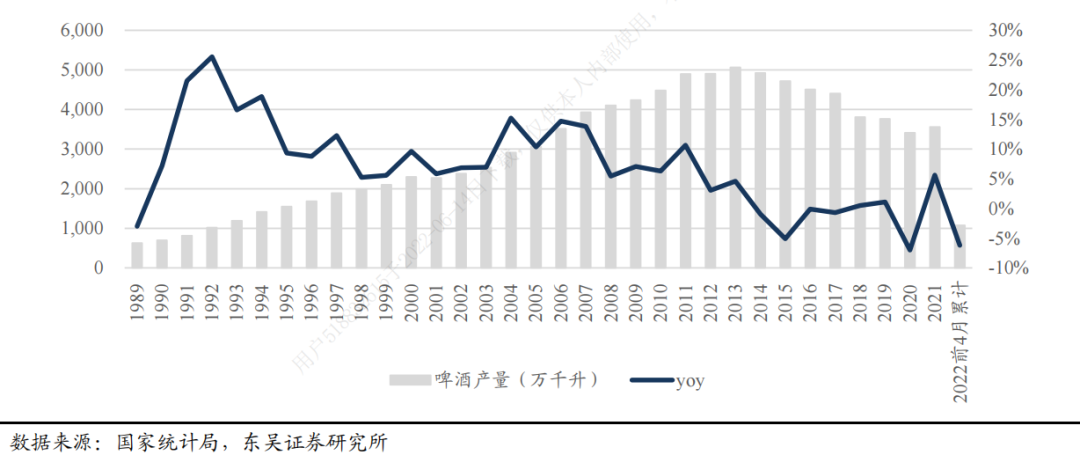

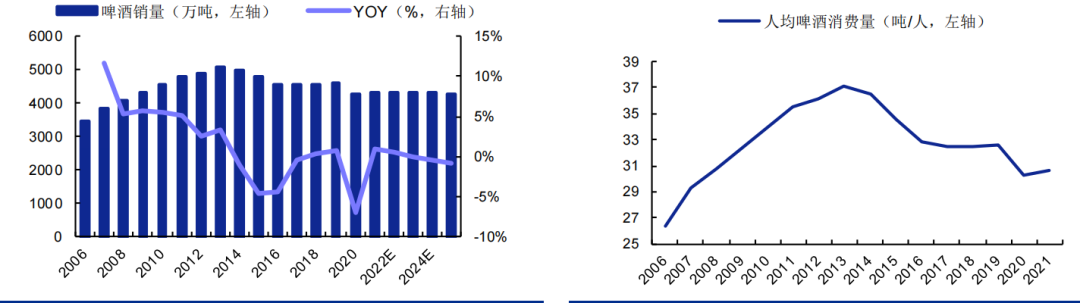

但與此同時,啤酒產銷量自2013年高位後就基本呈下降趨勢,對應同期的人均啤酒消費量也跟著減少。

行業成長能力不復存在,於是啤酒競爭格局穩定下來後,龍頭企業連續四年齊齊漲價,即通過調整業務結構以推動營業收入及利潤的增加。

相比之下,雖然國內2016-2021年白酒產量從1358.40萬千升減少至715.60萬千升,白酒行業也都面臨的行業產量整體萎縮,但是高端及次高端酒企擴產提價的邏輯與啤酒並不完全一樣,仍具備成長空間。

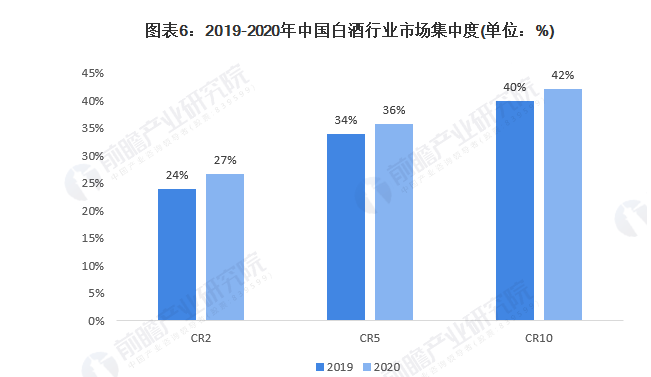

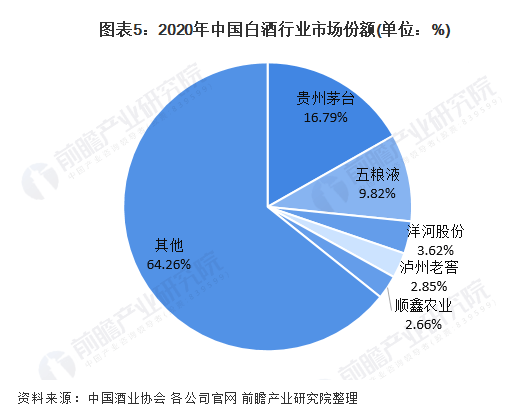

關鍵的因素在於白酒分濃香型、醬香型、清香型等品牌,對應都有不同的消費人群,雖然消費人群或有重疊,但結合CR5市占率僅為34%-36%以及對應的貴州茅臺 (SS:600519)(16.79%)、五 糧 液 (SZ:000858)(9.82%)、洋河股份 (SZ:002304)(3.62%)、瀘州老窖 (SZ:000568)(2.85%)等龍頭企業市占率,理論上CR5以及白酒企業的市占率仍未飽和,不過市占率上升大概率將集中在做次高端及高端酒的白酒公司。

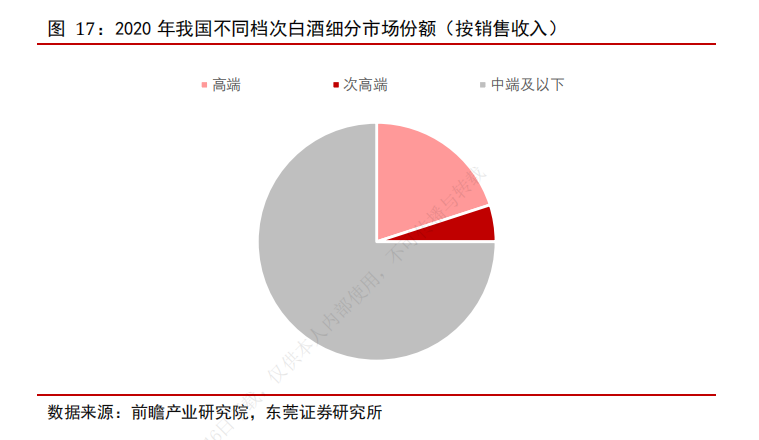

以營業收入口徑計,高端白酒及次高端白酒的市場份額分別只有20%以及5%,中低端酒仍佔據較大的市場份額,高端及次高端白酒仍有大量的空間可蠶食。

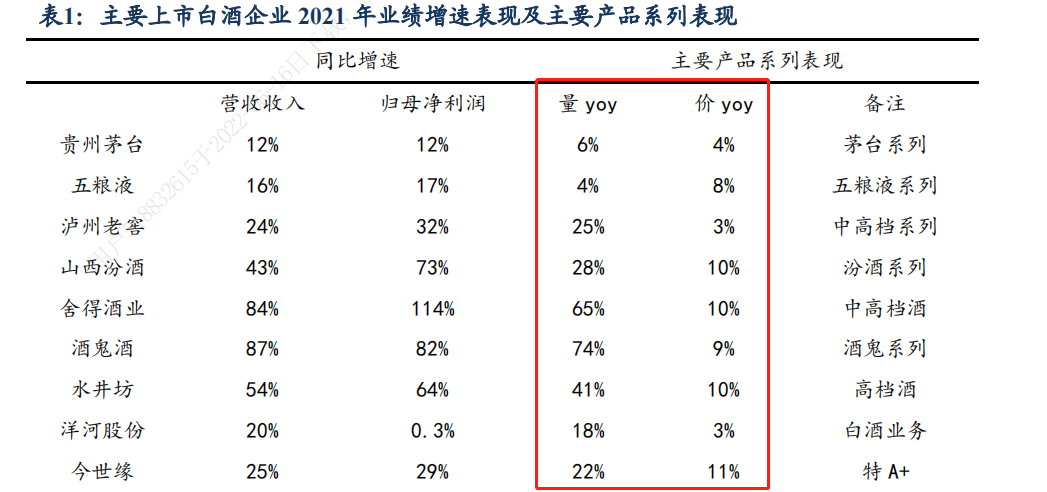

因此,次高端及高端白酒量價齊升以及高價酒消費占比上升兩大因素將共同推動白酒龍頭企業市占率的提升。

2)產品結構&盈利能力

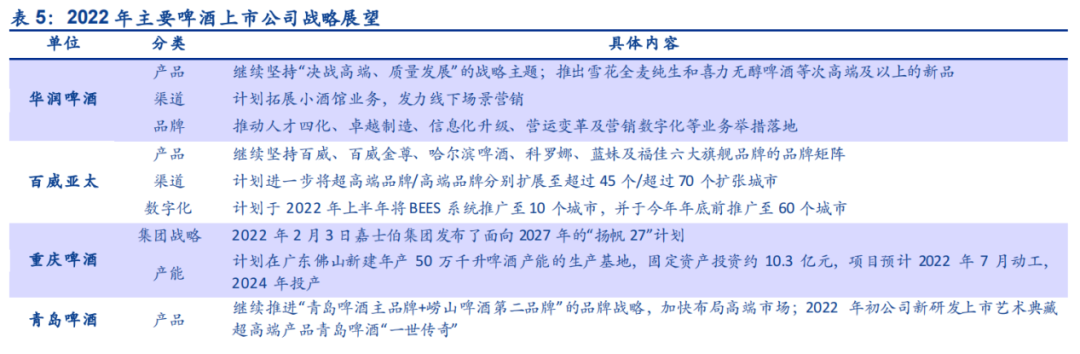

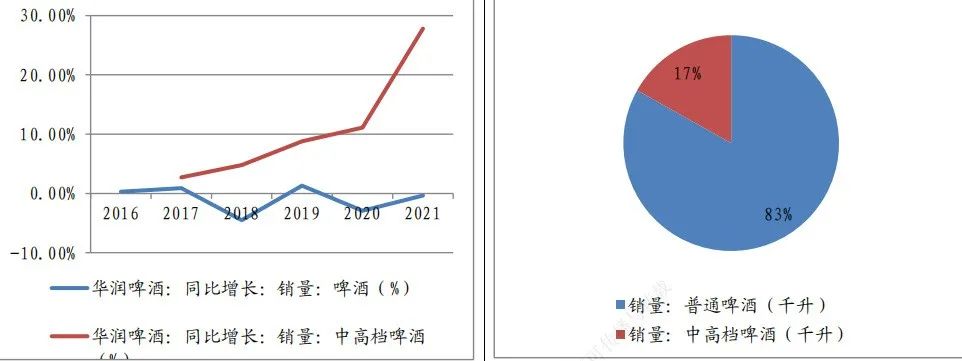

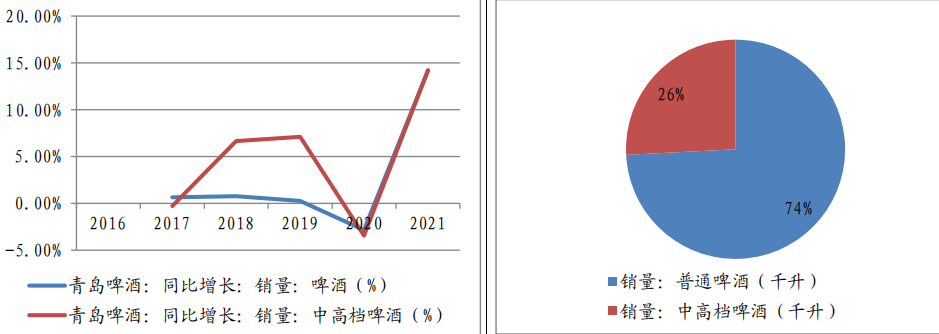

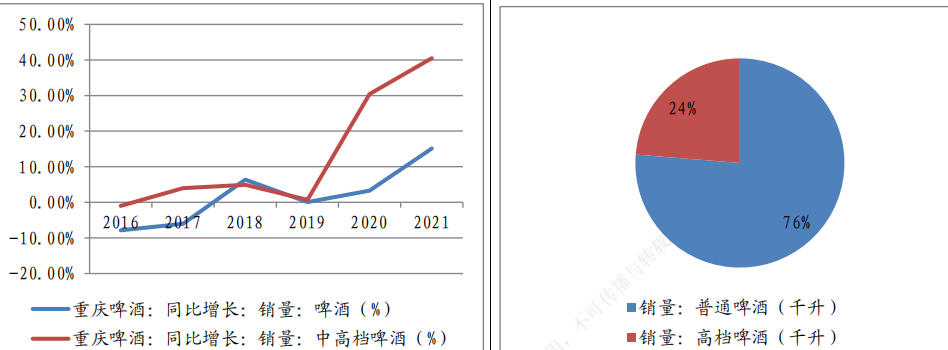

2021-2022年,以華潤啤酒為首的啤酒公司在未來發展規劃上紛紛將推進高端啤酒作為未來發展的重點方向。

從產品結構以及中高端酒銷量增速角度看,2021年是啤酒公司重點發力高端啤酒的元年,三家啤酒公司的2021年中高端啤酒銷量增速均超過2020年。

截止2021年底,華潤啤酒、青島啤酒、重慶啤酒的銷量分別為186.6萬千升、204.65萬千升、66.15萬千升,分別同比增長27.8%、14.8%、40.48%。

對應的華潤啤酒、青島啤酒、重慶啤酒的中高端啤酒銷量占比分別為17%、26%、24%。

基於啤酒公司未來規劃的發展重點以及現階段中高端啤酒銷售占比並不高,假如總銷量不變,中高端啤酒銷量比例上升,那麼中短期啤酒公司的營業收入及利潤仍存在一定的成長空間。

高端酒銷量的增加直接提升啤酒公司毛利率外,競爭格局的穩定,也是啤酒公司中短期盈利能力提升的條件之一。

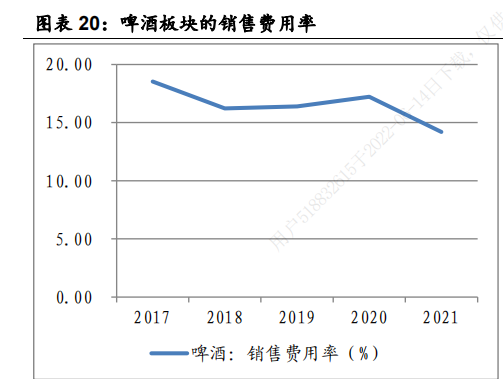

由於四大啤酒公司掌握主要的市場份額,啤酒公司打價格戰強市場意願低,相關的銷售、管理費用也有意在縮減,啤酒板塊的銷售費用率從2017年的18.7%下降至2022年一季度的13.66%。

中短期銷售費用率的下降將轉換成了利潤,因此啤酒公司中短期的利潤增速是有保障的。

相比之下,白酒行業的高端白酒及次高端白酒的銷售主力價位高,高端酒為首的茅臺、五糧液、老窖,對應的核心產品為飛天茅臺、八代普五、國窖1573等產品的出廠價基本都是800元以上,而且這類產品深受酒民歡迎,哪怕上調出廠價也不影響銷量增長。

以夢之藍、青花汾酒、內參、品味捨得等產品為代表的次高端酒,其價格也因供不應求以及高端白酒提價帶動下,次高端白酒公司對自身的產品情況,實現不同程度的漲價。

因此,即使原材料小麥成本上漲,白酒企業也能過夠通過漲價實現對沖,確保盈利能力的穩定。

另外,從銷售模式的角度看,不管高端白酒或是次高端白酒都可以通過壓貨經銷商以及催促經銷商打款從而達到業績增長目的,而高端白酒對經銷商更為強勢,因此中長期業績的確定性高於的次高端酒以及啤酒。

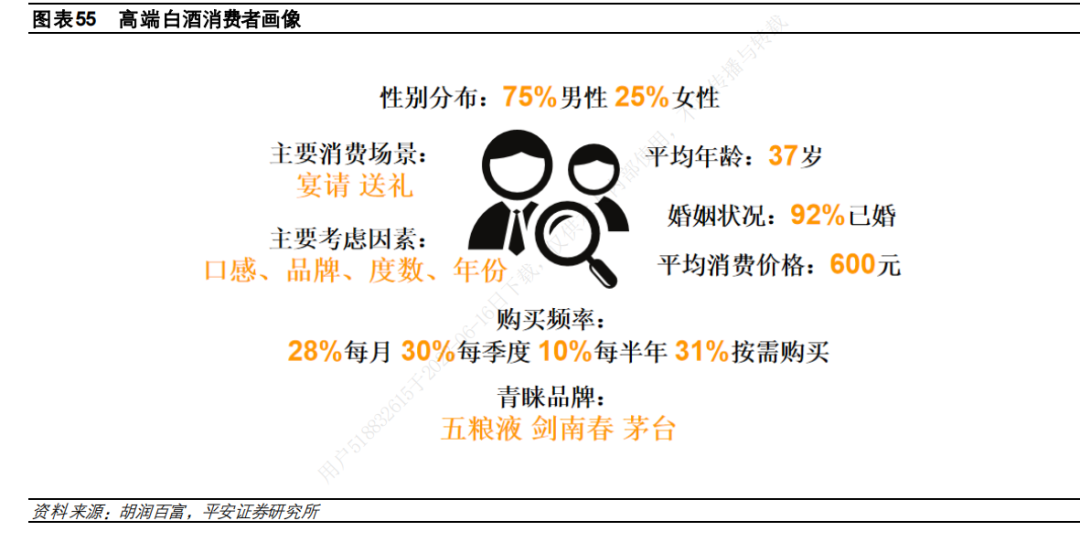

3)消費人群

從中長期的角度看,啤酒公司的業績確定性弱於白酒公司,原因就是消費場景以及酒文化的差異。

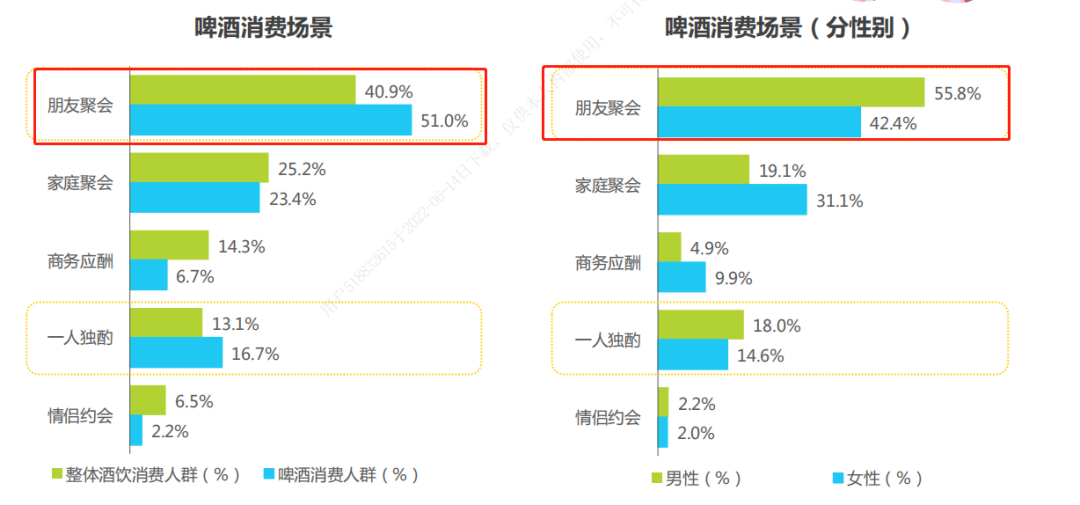

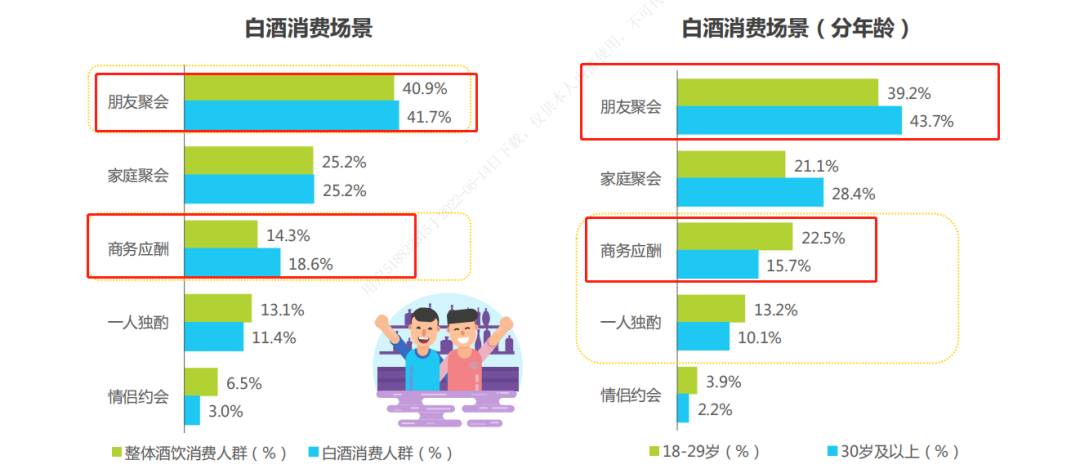

中青年是啤酒及白酒的消費主力,但是啤酒的消費場景是以朋友聚會的餐飲為主,而白酒的消費場景則是朋友聚會及商務應酬兼顧。

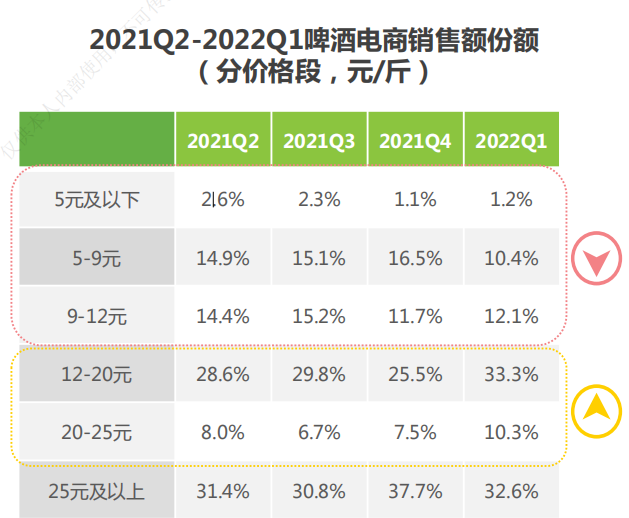

以啤酒電商銷售為例,啤酒的價格普遍處於5-25元/斤,雖然啤酒開始提價走高端化,高端啤酒比例也隨之上升,意味消費者其實是能接受的。

但在啤酒消費人群裡,女性消費也是主力之一,消費的過程中對價格自然也會比較敏感。

雖然與動則幾百上千的白酒相比,啤酒的價格無疑是便宜的,如果啤酒價格提升至50元/斤-100元/斤的時候,是否會有消費者願意買單?

相較下,白酒是商務應酬、親朋宴飲、送禮的不二之選,價格上漲依然不愁賣。

據胡潤百富調研,92%的高淨值人群表示贈禮在生活中發揮著重要的作用,贈禮頻率為34 次/年,年均贈禮金額達26萬元。

個人認為,中國以白酒為首的酒文化已經根深蒂固。

正是因為中國獨特的白酒文化,以致於白酒品牌在宣傳包裝上都會重點介紹其歷史、傳統、文化、工藝等,由此白酒的文化屬性也衍生出了社交及收藏(金融)價值。

而作為白酒的消費主力的中年人,其作為家庭、公司的財富主要掌握人,對傳統文化的接納遠遠大於青年人,因此高端白酒的護城河大概率牢不可破。

二、短期啤酒、中長期白酒

基於中高端啤酒收入結構低、銷售及管理費用率仍有下降空間判斷短期啤酒的業績確定性高。

而從投資的角度,假若把啤酒當作事件驅動型來看,其投資機會或會在2022年四季度,屆時將會是4年一度的足球世界盃。

以2012年6月13日的歐洲杯為例,大型的體育賽事以及夏天是啤酒消費的旺季,推動啤酒板塊的股價在二季度區間漲幅高達38.66%,跑贏滬深300指數。

啤酒板塊指數在三季度迅速回落,正是歐洲杯結束後迅速湧出獲利盤,基本就是怎樣漲上去就怎樣跌下來。

中期的投資角度看,啤酒業績確定性不如白酒,簡單的舉個例子。

啤酒龍頭之一的青島啤酒的中樞PE是40左右,但這是基於之前屬於高增長階段。

如今其動態市盈率為37.73,2022-2024年的營業收入及歸母淨利潤遭到大部分券商下調,對應的2022-2024年預計利潤增速分別為8.07%、19.69%、17.73%,營收增速不到10%,可以理解為利潤增速主要就是靠高端酒推動業務結構的改變。

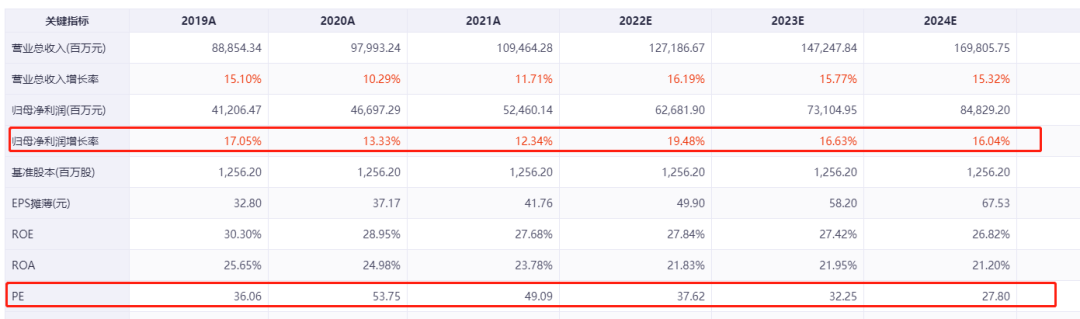

而作為白酒龍頭的茅臺,其估值及利潤增速並不遜色於青島啤酒,並陸續有券商上調其業績增速。

從過往茅臺的業績表現,其業績指引的確定性十分高。簡單的比較下,孰優孰劣顯而易見。

結束語

消費復蘇的邊際改善愈演愈烈,第一階段屬於補漲,即漲估值,而第二階段則需要業績驅動。

業績方面,啤酒中短期業績增速無疑受惠高端啤酒戰略的推進,疊加事件驅動不排除帶來階段性業績爆發增長。

但是,啤酒中長期業績高增速或難以持續,啤酒龍頭企業增速與白酒龍頭企業相當,中長期業績確定性卻遠不如白酒好。