通脹幽靈再現但“劇本”已變,歐洲央行爲何不會重蹈2022年覆轍

港股與A股的區別。

一、投資者結構的差異

雖然A股和男足是兩個永恆的調侃物件,但說句公道話,只能炒炒A股,對於很多股民而言,可能是一種幸運。以前隔著大洋看FAANG,看中概股一路大漲,總覺得美股、港股是Easy模式,等真的進去了,才發現“資本主義的賭場”才是水深火熱。

理論上說,港股的上市公司大都是內地公司或者內地業務占比高的公司,其基本面與A股更相似,實際上,真正的問題在於投資者結構的差異。

散戶占交易量的比例,A股、港股與美股份別為80%,20%,25%,港股的交易結構更類似於美股。

這個交易結構是如何影響投資的呢?本文以最常見的抄底行動為例,分析散戶在港股投資中的困境所在。

二、散戶主導的市場特徵

抄底行為上,機構投資者與散戶投資者有不同的決策點。

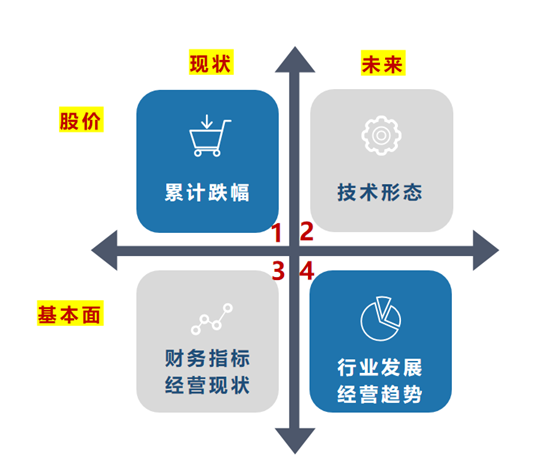

股票超過50%的大幅下跌,一般都伴隨著基本面的問題。所以抄底需要同時考慮“股價”和“基本面”這兩個因素,“便宜”不是重點,重點是“性價比”。

同時,股價不但反映了當前因素,也反映了未來的預期,“現狀”和“未來”構成了決策的另一個維度。

但這四個因素的判斷卻有難易,其中股價跌幅直觀簡單,對所有人都有影響。

股價的技術形態分析,雖然直觀但需要豐富的交易經驗和技術分析的學習;基本面的判斷因素,財務與經營狀態都是公開資料,但仍然需要一些研判能力——這兩個因素,難度中等。

最複雜的是對基本面未來的趨勢判斷,既要有對行業規律的前瞻性認識,也要理解公司具體的經營戰略、產品競爭力、管理能力等等,屬於難度最大也最關鍵的判斷因素。

大部分散戶都處於第一象限的層次,更多靠跌幅判斷是否可以抄底,所以散戶占比高的市場,股價下跌了一段,就會吸引大量的抄底資金介入。

少數散戶具備了第三象限的能力,習慣于基於現有財務資料和行業特徵判斷“估值合理性”,但因為財務資料的滯後性,跌幅到了一定程度,很容易得出“估值低,可以抄底”的輕率結論。

另一類技術分析散戶,具備了第二象限的能力,喜歡從技術形態上判斷底部,但技術分析的有效性建立在“統計學”和“心理學”的基礎上,屬於“自我實現”,即相信技術分析的散戶占比越多,技術分析越有效,所以技術分析更適合判斷短期股價的走勢。

A股那些基本面緩慢變差的公司,股價在技術最常見的形態叫“抵抗式下跌”,即“下跌——平臺——下跌”的形式,就是由上述三類散戶的合力造成:

股價向下緩緩下跌一段時間後,由於基本面變化滯後,顯得估值很低,吸引了一些“財務分析型”散戶,這些散戶的抄底,常常導致股價跌幅“由急變緩”,很容易在技術上形成“底背離”,背離形成後,股價至少會出現一個平臺整理,出現一定的底部特徵,吸引了“技術分析型散戶”。

散戶主導的市場,“抵抗式下跌”成為最主流的下跌形態,客觀上延緩了下跌的速度,讓散戶有足夠的時間判斷基本面的惡化,從而賣出減少損失。

相比之下,機構主導的市場則兇險得多。

三、機構主導的市場特徵

大部分機構都處於“象限4”的狀態,有專門的研究團隊和券商投行的賣方服務,能夠對行業和公司基本面的趨勢進行預判,區別只是有些水準強,有些水準差,有些風險偏好高,有些風險偏好低。

所以,機構與散戶有一個明顯的區別:一旦意識到公司的基本面正在變差,而且這種變差是趨勢性的,就不會因為“估值不高”而繼續持有,因為業績都不確定了,估值就成了“無源之水,無本之木”。

更重要的是,散戶研究覆蓋的物件有限,更傾向於“判斷題思維”,只要“我”覺得性價比高,就持有標的A,也沒空看其他標的;而機構的研究覆蓋更多行業和標的,屬於“選擇題思維”,經常會出現這樣的情況:雖然標的A的性價比也不錯,但B更高,所以賣A買B。

所以在機構主導的港股和美股,一旦公司的基本面發生變化,股價的下跌速度非常之快。

當然,港股機構主導的市場也因此產生了另一個特徵——交易趨同性。

由於機構投資者接受的都是差不多的賣方服務,研究方法相似,加上機構之間的交流又很頻繁,個股跌多了,大家就會相互打聽消息,很容易產生一致性意見,即同一時間內,大量機構基於相似的“看空”理由對同一類標的進行賣出甚至做空。

機構的“一致性交易”一旦產生,還會“自我強化”,就算是持有相反看法的機構,為了避免虧損,也會暫時先賣出或“做空”,等待股價啟穩後再買回來,以回避損失。

“一致性交易”會導致股價大幅超跌,這種超跌可能構成“空頭陷阱 ”的投資機會,但更多情況下,它的作用是加速完成下跌的過程。

美股與港股又有不同,A股的散戶以不到30%的持有市值,創造了80%的交易量,是流動性的主要來源,美股雖然是機構主導,但有全球的流動性支持,港股則是兩頭不占,個股一旦失去流動性,看似沒有利空消息,股價就是天天跌,對沒有基本面分析能力和港股交易習慣的散戶,是很難避開的。

四、港股適合散戶嗎?

我國的投資者教育總是容易把散戶看作是“追漲殺跌”,實際上,“追漲殺跌”是一種基於“右側趨勢交易”的投資體系,本身無好壞。

相反,根據我的觀察,A股散戶投資者的“追漲殺跌”行為,只在少數人或少數狀態(連續大漲或崩潰式下跌)下出現,大部分散戶正常狀態下更喜歡“逃頂抄底”。

“抵抗式下跌”中,每一波抄底的資金,都會成為下一波做空的動力,但也有一部分套牢後“躺平”,起到了鎖定流通籌碼的效果,跌到後來,那些底部垃圾股的流通盤大半都掌握在“躺平”的散戶手上,導致股價“跌不透”。

相反,港股如果沒有什麼知名度、不進港股通,沒有A股,景氣度差的時候常常跌到難以想像的“清算價格”。

港股有這個特點,對於習慣“逃頂抄底”的A股股民,既可以是陷阱,也可以是機遇。

說是陷阱,地板下有地下室,地下室下還有十八層,加上港股對資訊披露要求低,股價已經腰斬了,你還不知道到底為什麼跌。

說是機遇,一旦基本面逆轉,同樣是因為沒有散戶“逃頂”資金的壓制,漲起來很是飛快,加上底部的估值跌得足夠便宜,港股每年的十倍牛股數量,並不亞於A股。

以紫金礦業 (HK:2899)為例,當前A股溢價率為11%,但在2020年3月的週期底部時,A股溢價率超過60%,導致這一輪有色的週期股行情,H股漲幅高於A股。

有人據此認為港股更適合做“右側交易”,但投資港股的關鍵不在於左側還是右側,而是對基本面的研究能力,這是美港股唯一可能獲得利潤的地方,這對於業餘投資的散戶非常不利。

總體上而言,散戶更適合在散戶交易主導的A股市場,因為跌不透,因為有一群同樣喜歡抄底的散戶,交易的容錯率比較高。

而且由於散戶的力量可以與機構抗衡,導致市場風格多元化,除了機構主導的價值投資、風格輪動外,散戶主導的技術分析高拋低吸、遊資主導的打板、題材炒作等等方法,都有賺錢的一席之地。

普通投資者如果看好港股,最好的參與方法還是買ETF,港股有貝塔價值的板塊有兩類,一類是強週期的大宗資源品,一類是科技網路股,特別是後者,包括網路股和科技股,在A股沒有替代公司,經過一年多持續下跌,幾乎都處於歷史底部,看好科技網路股的,可以投恒生科技指數ETF(513180)以及場外的恒生科技指數ETF聯接C (013403),阿里 (HK:9988)騰訊 (HK:0700)美團(HK:3690)快手 (HK:1024)京東 (HK:9618)等核心互聯網、小米 (HK:1810)舜宇 (HK:2382)中芯國際 (HK:0981)等科技股,港股上市科網股(包括不能用港股通買的標的)基本上都有了。

當然,在賺錢這一件事上,從來沒有什麼EASY模式,美港股之所以“散戶少”,正是因為生存環境惡劣,散戶被淘汰了,20多年前美股的散戶交易額同樣占50%以上。

美股2020年由於大放水,散戶交易占比一度上升到30%以上,甚至有散戶合力逼空機構的行情,但熊市一到,散戶交易又迅速退潮,回到20%占比的正常水準。