五大分析師AI動向:英偉達股票「可能在2026年下半年跑贏大市」

小龍上年12月中接受BusinessFocus訪問,當中提到「小龍指未來兩年將會是多事之秋,美股2022年踏入『逢7年必大跌』週期,QE政策在23年面臨『大轉變』週期!不過危中有機,面臨加息將至,香港樓價都會出現『倒轉地球』的變化。」訪問播出後,納指大跌30%。

根據我的統計,美股每逢7年有一個週期,每一次遇見都會見到下跌。這週期由1966年開始,而下一次是2022年。美國股票的經濟週期有一個非常明顯的7年週期。

- 1966年,美國經歷了一次「信貸緊縮」。同年8月,美國國債市場遭遇了嚴重的「流動性危機」。

- 七年後的1973年,世界遭遇了「第一次石油危機」,股市和經濟出現問題,出現了第一次滯脹。

- 七年後,在1980年,華爾街迫使亨特兄弟停止囤積白銀,以助一些銀行和證券公司免於破產。

- 1987年10月,道瓊斯指數在「黑色星期一」一天內下跌22%。

- 七年後的1994年,FED連續六次加息,利率從3%急劇上升到6%,造成了歷史上最有名的債券大屠殺。

- 七年後的2001年,911黑天鵝事件引發全球股市重挫,美國宣布從9月11日到9月14日緊急關閉股市,但17日復市後,美股仍出現恐慌性拋售,標普500指數開盤1092點,收盤幾乎在1038點的低位,下跌5%,道瓊斯工業指數則殺至8883點,下跌7%,股市一周內下跌14%。

- 7年的週期來到了2008年,金融海嘯,港股和美股暴跌。

- 2015年,港股和美股暴跌。

- 2022年:?

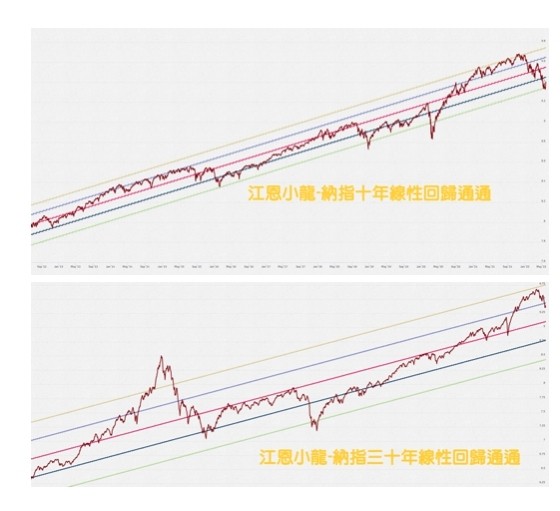

我們可以再用線性回歸通道去分析後市。線性回歸通道,是通過繪製趨勢的正態分佈,識別未來價格走勢的潛在關鍵水準的好方法。在統計學上,線性回歸分析法是利用過往數據來預測未來趨勢,線性回歸通道包括以5條平衡線作參考,分別為極度樂觀線(95%樂觀線),過度樂觀線(75%樂觀線),中線(長期走勢線),過度悲觀線(75%悲觀線)和極度悲觀線(95%悲觀線)。其中一個大家比較多人知的方法就是曾淵滄博士的曾氏通道。

匯入十年的數據,你可見納指已到達極度悲觀線,而對上一次跌至極度悲觀線是2020年,跌穿後不久即反彈。而今次亦可見在悲觀線中暫時出現一個反彈。

我們同時繪畫了三十年數據,但是三十年數據中,目前仍然處於高位的位置。只不過,大家同時可見是觸及了極度樂觀線後見頂回套。

那麼,可能是納指在十年線性回歸通道中出現反彈,但在三十年數據中,可能見頂。這可解讀短線反彈,但是如果通脹,或者加息及縮表加快,可能將會如三十年數據中啟示,有機會進一步下跌,所以大家要進一步觀察。

不過,不論美股如何,新興市場及非美國的市場將會迎來熱錢流出,相信新興市場資產將會振盪。