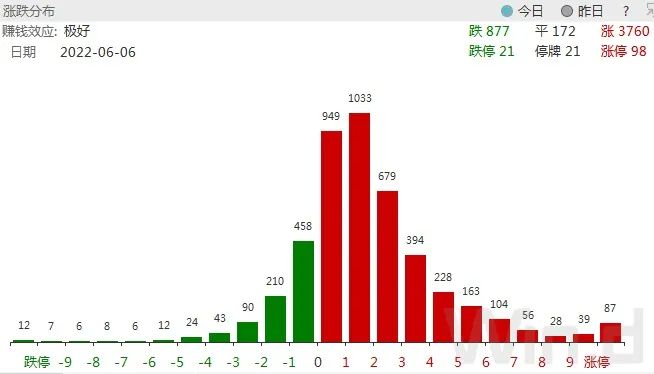

端午節後的第一個交易日,A股氣勢如虹,上證綜合指數站上3200點,創業板指數漲幅接近4%,兩市共有3760家公司股票上漲,98家公司股票漲停。

市場大勢一覽

6月6日,萬得全A高開高走,漲幅為1.97%,全天成交額為1.11萬億,較前一交易日大幅放量,自5月25日以來,指數已實現8連陽。此外,繼5月11日之後,再度突破萬億關口,並且成交額超過5月11日的1.08萬億,創近三個月以來新高。從成交量可以看出,近期市場持續走強,投資者情緒也越發高漲。

盤面上,鋰電、晶片、光伏、CRO、化工等板塊表現不俗。Wind概念板行情資料顯示,鋰礦指數漲8.59%,鹽湖提鋰指數漲超6%,動力電池指數漲5.48%,鋰電池指數漲4.7%,CRO指數漲5.45%,光伏屋頂指數、光伏指數漲超4%,賽道全面爆發。

板塊大幅上漲的同時,新能源相關主題ETF基金亦大幅飆升。Wind統計顯示,6月6日,稀有金屬ETF、鋰電池ETF、新能源車ETF、電池ETF等多檔基金漲幅超過5%,部分基金漲幅甚至超過7%。

Wind資料顯示,北向資金全天大幅淨買入112.55億元,近6個交易日連續加倉累計超400億元,同時連續6日淨買入也是1月24日以來首次;今日滬股通淨買入50.5億元,深股通淨買入62.04億元。

Wind統計顯示,2021年以來,共有14天北上資金淨買入金額超過100億元,從市場表現來看,買入當天上證指數多數上漲,但後1天和後5天上證指數下跌概率較大。但從最近幾次大額買入後市場表現來看,市場風向或發生轉變,強者恒強。

6月6日,多隻個股交投活躍,汽車零部件、新能源車相關的多家公司股價異動背後都有機構參與。

其中,交投最活躍的天齊鋰業龍虎榜資料顯示,買入金額前5名買入總計約8.58億元,占當天總成交金額8.76%。賣出金額前5名賣出總計約8.92萬元,占當天總成交金額9.09%。

基本面向好

5月財新中國製造業採購經理人指數(PMI)錄得48.1,高於4月2.1個百分點。財新中國服務業PMI回升5.2個百分點至41.4。兩個行業PMI均有回升,帶動5月財新中國綜合PMI錄得42.2,高於4月5個百分點。疫情帶來的不利影響正在修復。

申港證券點評稱,4月受疫情影響最為嚴重的服務業在5月快速反彈,建築行業仍出現小幅下滑。服務業PMI由上月的40%,快速反彈至49.6%,充分說明國內消費正在快速復蘇,而隨著5月下旬國常會和穩經濟大會的召開,明確了水電水利投資和政府項目應開盡開的方針,以及汽車下鄉刺激消費的產業支持政策,6月起國內建築業和製造業的景氣度有望進一步攀升。

鋰礦方面,長江有色金屬網資料顯示,6月6日,上海現貨金屬鋰報價2920500-3020500元/噸,均價2970500元/噸,與上個交易日持平,穩定在相對高位。

當地時間6月1日,阿根廷聯邦稅務局公告稱,在過去兩年監測到若干起非法的發貨問題之後,阿根廷海關已經針對碳酸鋰出口設定每公斤53美元的參考價,即5.3萬美元/噸,以防止出口報價過低和提高透明度。

光伏方面,國務院發佈《扎實穩住經濟的一攬子政策措施》,提出抓緊啟動第二批風光大基地專案。此前,2021年年底,國家發改委和能源局印發了第一批以沙漠、戈壁、荒漠地區為重點的大型風電光伏基地建設專案清單,共涉及19省份,規模總計97.05吉瓦。根據業內預計的規模,風光大基地專案第二批計畫超過400吉瓦,直接投入的資金超過1.6萬億元,可帶動相關產業投資3萬億元以上。

另外,歐美在新能源關稅方面的變動也在不斷刺激市場情緒。

晶片方面,缺芯漲價是該行業在近兩年的常態。而功率半導體又乘上了“新能源車”的東風,因為功率半導體主要應用在新能源汽車主電控、OBC、輔助逆變、DC/DC,光伏逆變器、光伏接線盒、儲能PCS等應用中,隨著新能源汽車/發電的快速增長,其需求存在長期提升空間。

6月承上啟下

復工複產疊加政策逐漸落地,基本面、情緒面和資金面共振,A股震盪上行是大概率的事情。具體到短中期佈局,機構反復提及景氣度高的板塊。

國聯證券表示,展望6月份,波折難免,景氣為王。外部環境方面,美聯儲加息仍在途中,值得注意的是,5月份一度下降的加息預期,在近期一周又有所回升,這或影響全球市場風險偏好。而從國內看,隨著各項穩增長政策的落地,當前政策底或已出現,但其傳導至盈利和預期的變化或仍需時日。市場或仍以高景氣的結構性行情為主,建議關注一是上游漲價相關的能源和糧食安全主題;二是景氣度較高的國防軍工、半導體、新能源板塊;主題方面,近期改革政策加速落地,建議關注國企改革主題相關機會。

開源證券稱,伴隨疫情緩解,聚焦“供給集中釋放”。具體下半年建議佈局三大方向:一是流動性敏感度高、景氣向上,尤其重視疫情後政策刺激供給端修復彈性較大的成長性行業,包括新能源汽車、電池、能源金屬、半導體、純鹼、物流;二是基本面高度依賴於流動性的券商;三是景氣度確定性較高的食品加工與白酒(平滑組合波動的作用)。

銀河證券則比較謹慎,認為短期內,仍然堅持行業或板塊博弈為主,指數收益或弱於板塊抉擇。綜合判斷,寬基指數中,基於估值低位考慮,中小盤仍占優,成長股上漲優勢仍較為明顯。行業板塊方面,仍以“穩中求進”主線行進,推薦基礎設施建設、平臺經濟、新能源(水電、太陽能、風能、光伏等)、運輸、零售、家電、汽車及零部件、國產科技替代(半導體、軟體服務與硬體設備等)、必選消費。