超級周駕到:特朗普關稅動盪+伊朗局勢齊升溫 重磅經濟數據與英偉達(NVDA.US)財報攪動市場

奈飛公司 (NASDAQ:NFLX)突然就講了個鬼故事。

昨夜奈飛一度跌近40%,收跌35%,報226.2美元。成交額302億美元,位元列全部股票之首。總市值只余1004億美元,一夜之間蒸發約543億美元,超過標普500指數名最後七家公司的市值總和。

其他流媒體公司也受到奈飛牽連,華納、Roku跌6%,派拉蒙跌8.6%,迪士尼跌5.6%。納斯達克指數跌超1%,穀歌跌1.5%,亞馬遜跌2.6%,Meta跌7.8%。

有人虧到飛起,當然也有人賺翻。昨晚有人買了奈飛看跌期權,2000美元的成本,一夜之間賺了10萬美元。沒趕上這波的朋友也不用心急,時機已過,臨淵羡魚不如退而結網。不妨暫且想一想,在奈飛講的這個鬼故事身上,我們能學到點什麼。

十年一夢

奈飛暴跌之後,華爾街兩名分析師火了:一位叫做比爾·阿克曼,另一位是麥克·帕契特。

阿克曼本身的知名度其實已經很高,他是對沖基金潘興廣場資本的創始人,以傳奇基金經理出身在華爾街叱吒風雲,曾立下比肩巴菲特、帶領潘興廣場趕超伯克希爾的宏願,可惜在奈飛上栽了大跟頭。

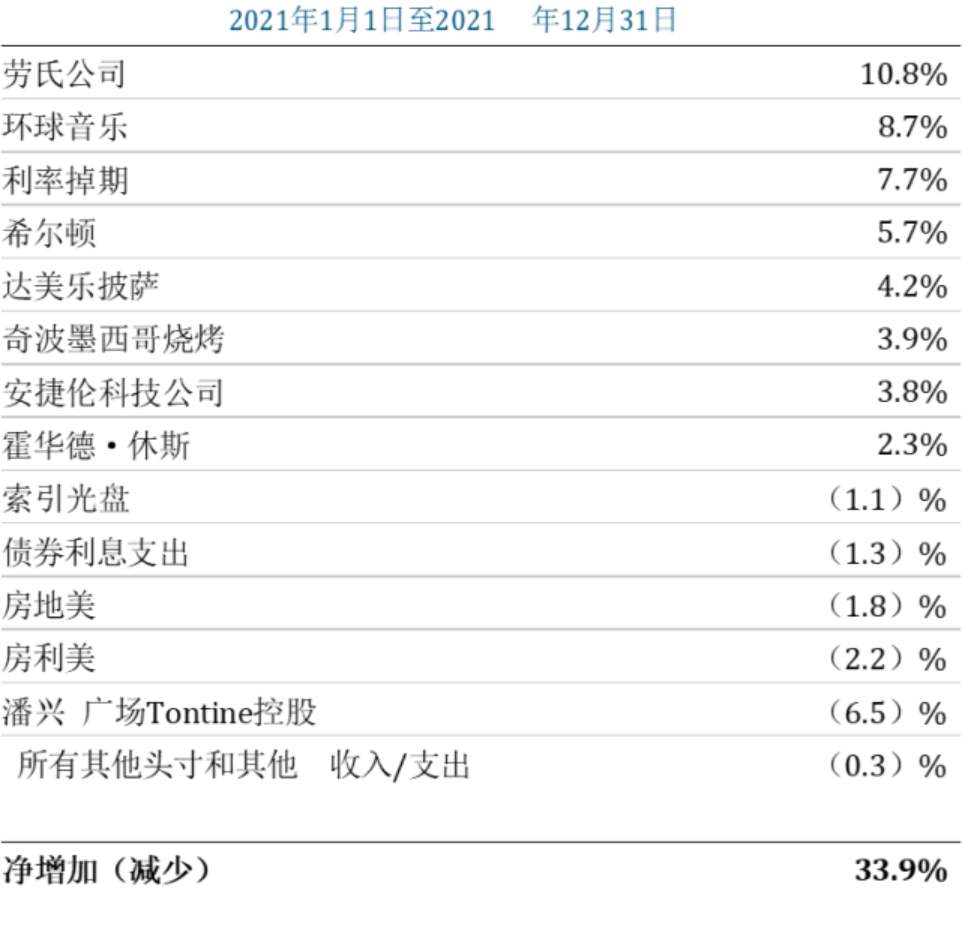

潘興廣場旗下有三檔基金,截至去年年底為止的持倉主要分佈在消費板塊。

其中,30%投資在音視頻媒體,比如UMG聯播傳媒和環球音樂;26%投資餐飲,比如達美樂披薩和奇波墨西哥燒烤;15%投資以勞氏公司為主的家裝零售,另外在霍華德·休斯、房利美和房地美等房地產市場,希爾頓等酒店經營市場也有佈局。

阿克曼從今年1月21日開始買入奈飛,也就是奈飛年初那波暴跌22%當天。一周後,阿克曼在致投資者信中表示幾天內購買了310萬股奈飛股票。按當時400美元左右的股價計算,大約價值12.4億美元。

潘興廣場總共管理資金215億美元,也即是說奈飛所占的持倉份額超過10%,潘興廣場因此一舉位列奈飛前20大股東。

從那之後直到2月初,奈飛股價經歷了一波15%左右的短暫上漲,一度漲到460美元。之後就是兩個多月的陰跌,直到昨天暴跌35%後,阿克曼立刻宣佈將退出對奈飛的投資,潘興廣場隨即砍倉奈飛股份。

一個季度、兩度暴雷,來去之間,阿克曼和潘興廣場損失了4億多美元。不出意外的話,應當是奈飛投資者裡損失最慘重的一批。

在3月底潘興廣場發佈的年度報告裡,阿克曼信誓旦旦地表示,“奈飛目前的估值與它的內在價值相比存在很大折扣,因為它具有良好的品質和非凡的增長潛力。”

然而奈飛已經從2019年開始的三年內翻了將近3倍,阿克曼今年才姍姍來遲押注這只“流媒體之王”,不免有些暴跌之後抄底的嫌疑,可惜抄在了山腰。

投機近乎賭博,自然願賭服輸。阿克曼會出現這樣的失敗並不令人意外,他曾經是華爾街盛名在外的大空頭,但在創辦潘興廣場18年之後在康寶萊上遭遇了巨大失敗,隨後毅然決定永久放棄做空。

從2012年底開始,阿克曼做空了這家營養補充劑公司超過2000萬股,最終在堅持5年後宣佈砍倉,錄得損失將近10億美元。2012年底,康寶萊的股價最高在24美元左右,2018年漲到歷史最高的60美元。其實一年之後,康寶萊就會再次跌到20美元。

在索羅斯和“華爾街之狼”卡爾·伊坎等多頭的圍攻下,華爾街那兩年上演了一場《Kill Bill》,這場大戰精彩到被好萊塢拍攝了紀錄片和電影。阿克曼在康寶萊的失敗不能簡單地歸結為短視,但如果不是高調在電視節目裡公開攻擊康寶萊,恐怕也不會栽這麼大的跟頭。

在康寶萊的失敗似乎令這位傳奇對沖基金經理成了驚弓之鳥,因此在奈飛上只堅持了一個季度,便匆忙抽身止血。

和阿克曼形成鮮明對比的,是另一位華爾街知名分析師:韋德布希證券公司的帕契特。

帕契特今年66歲,早在奈飛還在經營租賃光碟業務時就將其稱為“狗屎”。奈飛2002年上市,2007年向流媒體服務轉型,股價在過去十年間上漲了2700%。

在此期間,帕契特始終維持看空奈飛的觀點不動搖,憑這一手“鐵頭功”在華爾街贏得了不小的名氣,甚至在Twitch開設頻道當起了UP主,和水友們分享自己對奈飛等公司的研究。

10年之後,奈飛的表現終於證實了帕契特的判斷。與阿克曼入場一個季度便鳴金收兵的態度相比,算是高下立判。

帕契特並非不講道理的無腦黑,在看空奈飛始終保持著理中客的態度,甚至在奈飛2007年轉型網路視頻領域時,還曾對這家公司給出“買入評級”。

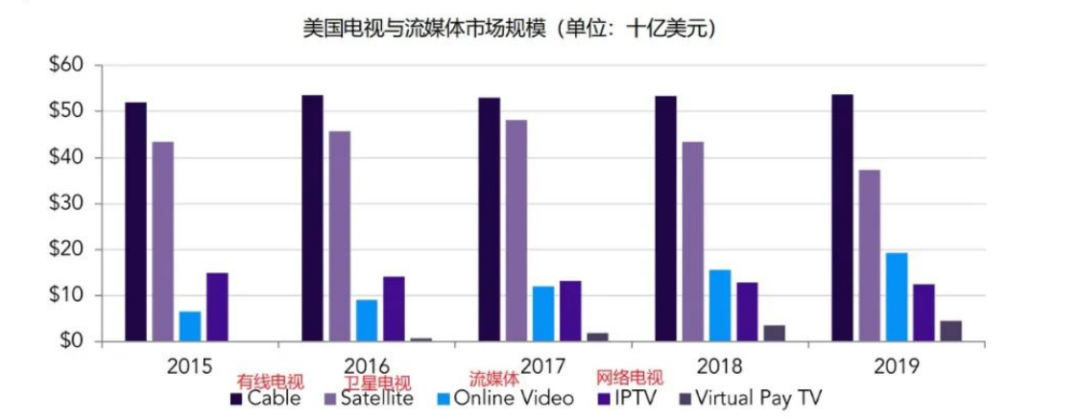

帕契特對奈飛的唱衰與其業務無關,相反,他本人對網路視頻市場十分看好。早在2011年,就預言傳統好萊塢製片廠將進入這個市場,流媒體領域的競爭將日趨激烈。

那一年,北美年度票房為102億美元,而流媒體市場規模到2017年才首次超過100億美元。這個聽起來相當大膽的預言,直到2019年迪士尼宣佈推出流媒體服務,才終於被證實。

對奈飛的預言成真則要來得更晚一些。2012年,奈飛的年度營收為36億美元,到2021年已經接近300億美元,即使業務突飛猛進增長,帕契特仍然認為奈飛的估值存在泡沫:

從2002年上市到去年為止的高點,奈飛的股價上漲超過500倍,在美國歷史上所有企業上市18年後的股價漲幅中排名前十。

今年以來,奈飛的股價表現終於證實了帕契特的先見之明。

下個十年

年初至今,奈飛的跌幅高達62%,其中1月21日暴跌21.8%,另外就是昨天跌了35%,再加上盤後續跌,股價只余223美元,回到了2018年初的水準,即把疫情兩年多以來吃到的紅利,全部吐了個乾淨。

1月21日和4月20日,正好是奈飛發佈2021年四季度財報和2022年一季度財報的日子。事實上在過去九個財季中,奈飛在其中八個財季發佈財報後出現大跌。原因與帕契特的觀點相符,即流媒體領域的競爭激烈所致。

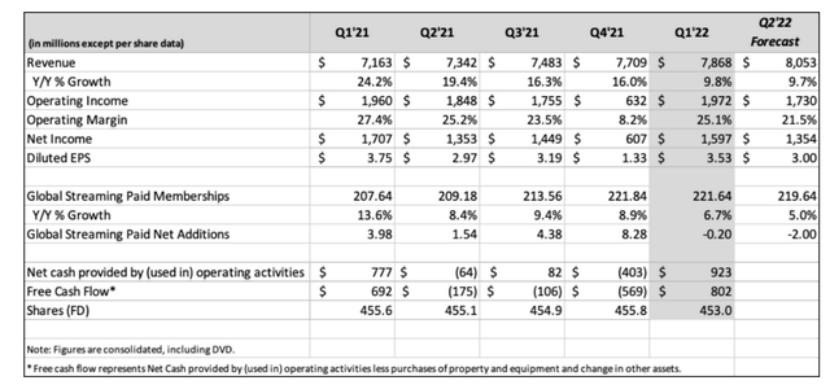

具體來看奈飛昨天發佈的財報,一季度營收78.7億美元,同比增長9.8%;淨利潤16億美元,同比下降6%。看起來還好,重點是使用者增長資料:訂閱用戶淨減少20萬,是2011年來首次為負值。

1月21日奈飛大跌22%,就是因為財報中預計一季度流媒體付費用戶數將增加250萬,大幅低於分析師預期的增加626萬,可以說“淨減少20萬”令全市場始料未及。這麼看來昨天的跌幅還算溫和,並且奈飛在財報中預計,第二季度訂閱用戶將繼續淨減少200萬。

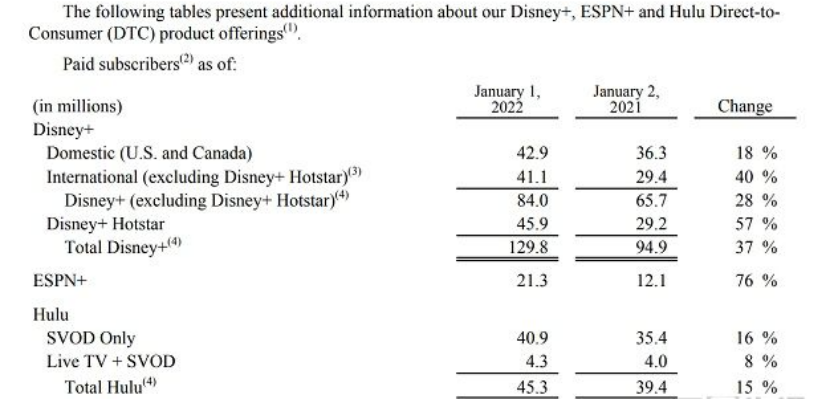

縱向對比,奈飛去年四季度還新增訂閱付費用戶828萬,全年新增1820萬;橫向對比,Disney+今年一季度訂閱用戶增長1180萬,超過奈飛創下的單季度增長828萬記錄。再加上ESPN+和Hulu,平臺整體新增訂閱用戶 1740 萬人;派拉蒙+去年四季度的新增用戶也超過700萬。

從這些資料中,似乎可以得出奈飛增長到了瓶頸的結論,那麼股價暴跌也好像在情理之中。其實並非如此,這要從兩方面來看。

一方面,奈飛股價暴跌的原因是泡沫過大。而泡沫的來源相比於內部經營因素,外部的貨幣因素影響要更大。

奈飛股價走勢最陡峭的一段出現在2019年底到2020年底,這與納斯達克指數的走勢一致,原因是美聯儲自疫情爆發以來肆無忌憚的QE:

2020年,美聯儲購買了約52%的新增國債,由此支持財政支出形成的貨幣供應量占美國新增M2的61%。去年末,美國貨幣供應量同比增長24.9%,名義GDP增速反而只有-2.3%,這表明大量貨幣被股市和房地產市場等資產吸收。

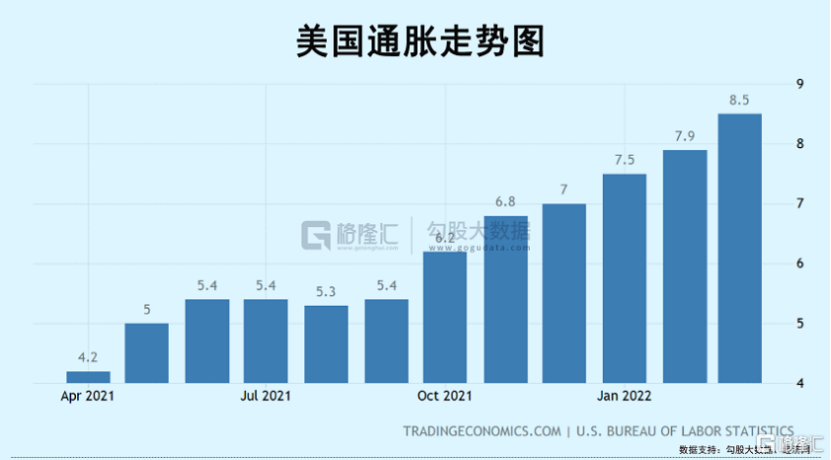

上周美國披露的3月份通脹資料顯示CPI高達8.5%,續創1981年以來最高水準。逐漸失控的通脹逼迫美聯儲不得不加緊收水步伐,鮑威爾暗示在美聯儲5月政策會議上加息50個基點就是信號。

收水預期之下,美股自然震盪不安,過去幾年大漲的科技股率先開始殺估值,加上奈飛財報炸雷,於是成了第一個刺破的皮球。

另一方面,是奈飛增長不及其他流媒體競爭對手的原因。

好萊塢傳統製片廠們本身在內容方面的優勢,集中體現在對IP的積累上。比如沃爾特迪士尼公司 (NYSE:DIS)固定三四部的漫威電影“年貨”,以及星戰、阿凡達,加勒比海盜、公主和皮克斯動畫等膾炙人口的經典系列。

此外,派拉蒙也有《星際迷航》、《變形金剛》、《終結者》和《碟中諜》等經典IP;華納旗下HBO Max則有對標漫威的DC系列,和《駭客帝國》、《哈利波特》,以及《權遊》、《生活大爆炸》和從奈飛手裡花4億多美元搶回來的《老友記》。

相比之下,奈飛似乎家底不夠看,不過IP一向不是奈飛的強項,奈飛能在這麼多年裡稱霸流媒體市場,走的是另外一條路,即“以量取勝,以質為王”。

2021年,Netflix在內容製作上的投入高達170億美元,全年推出70多部電影。相比之下,傳統製片廠裡最財大氣粗的迪士尼只投入了20億美元,計畫推出電影只有23部。這就體現出了資金利用效率的差別:

越有價值的IP,越需要投入相應的時間和財力、物力與人力資源,這些資源的結果最後呈現在小螢幕上確實有“核彈”效果,但在轉化效率上勢必有些過剩。

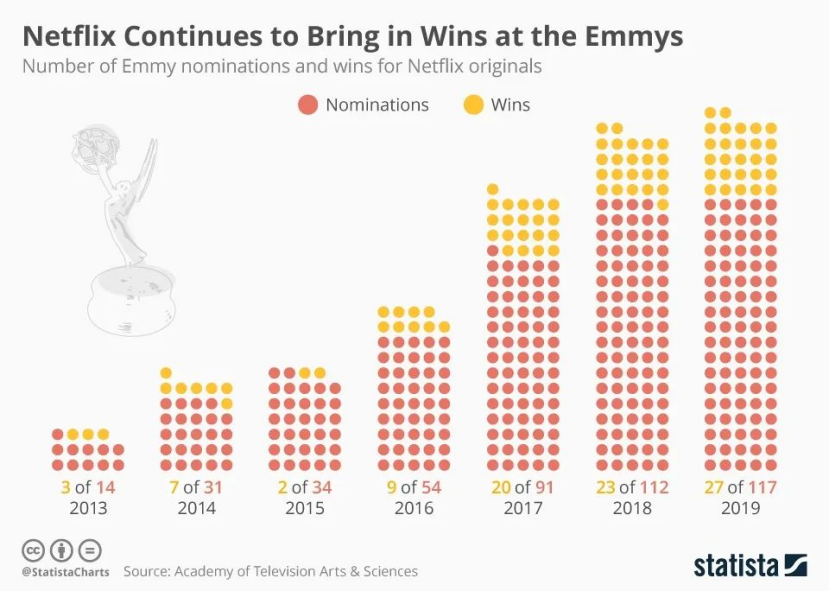

奈飛的策略看起來更有效率:保證每週都有新鮮的內容向觀眾提供,無疑是更有吸引力的選項,尤其是在保證品質的基礎上——從2018年開始,奈飛在電視劇領域的艾美獎和電影領域的奧斯卡獎方面,屢次打破提名和獲獎歷史。

從以上分析中可以得出結論,奈飛正處於美股整體殺估值進程中,短期之內跌幅仍將繼續擴大。不過,奈飛仍然是以前那個流媒體之王,迪士尼們處於快速增長階段,但路線不同導致奈飛仍然能夠保持市場佔有率。

因此,只要奈飛找到新的增長點,它的商業模式就仍然堅挺。這也是在近期大跌後,帕契特反而開始唱多奈飛的原因。

結語

投資不是賭博,相比賺一票就溜,虧一波趕緊跑的“專業人士”,我更信賴對一家公司研究10年以上的分析師的看法。

不過,在已經高速增長這麼多年後,找到新的增長點談何容易。奈飛目前的嘗試主要有兩個方向:

一是挖掘存量市場。包括推出有廣告的低價訂閱模式,這種做法正在流媒體市場流行開來;還有上調訂閱價格,並想辦法從用戶的帳號共用行為中額外收費,目前奈飛正在測試這項新功能。

二是打開增量市場。一方面開展其他業務,比如在視頻遊戲領域的探索,去年11月宣佈進軍遊戲市場後,奈飛目前已經在遊戲平臺上線了五款手遊。

另一方面是繼續耕耘尚未完全開發的亞太和拉美等市場。中國就不說了,奈飛這兩年在日本開設東京都動畫製作基地,在韓國、泰國、英國都根據當地口味拍了不少受歡迎的作品。

說白了,只要奈飛隔一段時間就能出一部《魷魚遊戲》,誰敢說這不是一家好公司?