智通財經APP瞭解到,美國股市漲勢的廣度與覆蓋板塊明顯擴大——即越來越多的個股跟隨標普500指數加入到創紀錄的股票漲勢中,緩解了投資者們對2024年大部分時間以來美股漲勢集中於極少數大型科技股上攻的擔憂情緒。隨着最新公佈的超預期上修GDP增速,加上近幾周的初請失業金人數基本符合預期且呈現降溫態勢,再加之通脹持續下行,美股漲幅的廣度擴大凸顯出全球資金對於美國經濟即將實現“軟着陸”的樂觀定價,這股看漲熱情有望年前推動標普500指數觸及6000點這一史詩級關口。

美股基準指數——加權版的標普500指數有望在週一結束的第三季度上漲約5%。然而,這一次,與前幾個季度佔據高權重的“Magnificent 7”(七大科技巨頭)帶領該指數反彈相比,這一次對美聯儲意外降息50個基點促進經濟“軟着陸”的樂觀情緒,推動投資者投資於區域銀行、生物醫藥、傳統工業企業以及其他受益於經濟增長韌性和低利率的股票,此外還有今年已經大幅上漲的上述科技巨頭。

本季度迄今爲止,標普500指數成分股中超過60%的成分股票表現優於該指數,而今年上半年這一比例僅僅約爲25%。

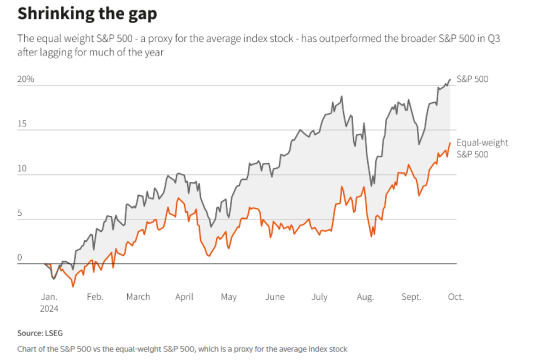

與此同時,代表平均指數股票的等權重版本標普500指數在本季度迄今漲幅高達9%,表現罕見優於按照市值加權編制的標普500指數——加權版本的該指數爲市場基準參照標的,主要受英偉達(NVDA.US)和蘋果(AAPL.US)等“Magnificent 7”的權重影響更大。等權重標普500指數跑贏加權版本,同樣也是市場定價美國經濟“軟着陸”的顯著跡象,投資者們預期各行各業都將受益於美聯儲降息週期以及軟着陸而全面復甦。

華爾街投資機構紛紛表示,美股廣度擴大對市場情緒來說是一個令人鼓舞的跡象,此前人們擔心,如果支撐美股的科技巨頭們不再受歡迎,美國股市可能迎來大逆轉——即轉向快速下跌的熊市。

本週末以及10月份的新一輪美股財報季開始時,就業數據以及標普500指數重要成分公司的財報將檢驗美國經濟“軟着陸”這一對美股乃至全球股市至關重要的邏輯是否順暢。

來自華爾街投資機構嘉信理財的高級投資策略師凱文·戈登表示:“今年下半年的情況幾乎與上半年完全相反,即使科技巨頭等大市值股票的貢獻力度不大,只要其他的成分股表現普遍良好,我認爲這是一種非常健康的發展態勢。”

本月早些時候,美聯儲啓動了四年來的首次降息週期,並且超預期降息50個基點,美聯儲主席傑羅姆·鮑威爾表示,此舉旨在保護美國經濟韌性,即“預防式”加息目的,而不是出於衰退動機。根據LSEG的統計數據,越來越多利率期貨交易員預計,美聯儲在11月份召開利率決議時,有望宣佈再次大幅降息50個基點——目前這一概率在50%附近,並預計到 2025年底將降息200個基點以上。

在美股,幾乎各個角落都受益於低利率前景和“軟着陸”預期

投資者們普遍認爲對於美國經濟最敏感的領域——即標普500指數的工業板塊以及金融成分板塊,這兩大板塊在第三季度分別上漲了10.6%和10%左右,遠超市值加權版標普500指數。

利率下降對中小市值公司的股票價格也大幅提振,此前這些公司股價因基本面長期面對高利率重壓而長期遭受重創。在美聯儲開啓降息週期帷幕的提振之下,以小盤股爲主的羅素2000指數終於迎來反彈良機,該指數本季度迄今上漲近9%。

隨着美國國債收益率與利率一起下降,堪稱股票市場的“固收債券代理”——即那些股息強勁的股票,也受益於美聯儲降息週期,吸引衆多尋求固定股息收入的投資者。標普500指數的公用事業和消費必需品這兩個板塊在本季度迄今分別上漲了18%和8%。

來自Nationwide的投資研究主管馬克·哈克特表示,這種市場廣度的擴大趨勢是在 9月17日至18日美聯儲利率決議之前出現。“我們此前不久已經看到各行業有更大規模配置比例,各行各業的板塊表現水平回升,然後美聯儲採取了更激進的降息措施,最終這一趨勢加速。”

總體而言,標普500指數的11個成分板塊中,有7個板塊在第三季度表現優於該指數的加權版本。相比之下,只有科技和通信板塊——包括谷歌母公司Alphabet (GOOGL.US)以及臉書所有者Meta Platforms (META.US)在今年上半年跑贏標普500指數。

標普500指數今年迄今爲止上漲了20%以上,期間不斷創下歷史新高,延續了2023年開啓的這一波“牛市行情”。

與此同時,大型科技巨頭的整體影響已經減弱。根據LSEG數據流,標普500指數“Magnificent 7”(七大科技巨頭)的合併權重——即蘋果、微軟、英偉達、亞馬遜、Alphabet、Meta和特斯拉,從7月中旬的權重佔比34%小幅下降到31%。

來自BakerAvenue財富管理公司首席策略師金·利普表示:“我認爲科技行業出現某種程度的平穩與回落是相當健康。”“無論如何,我們都不處於科技熊市,但你肯定看到了一些經典的輪動跡象。”

市場期待“軟着陸”邏輯不斷強化

展望美股未來,投資者可能需要看到經濟實力的進一步數據證明,纔將選擇向美股市場不斷投入資金。10月4日發佈的非農就業數據將是對軟着陸情景的一次測試,此前兩次就業報告均低於預期。但更多投資者無疑期望9月非農稍微高於預期,進而說明美國經濟“軟着陸”邏輯不斷強化。

市場參與者們也希望看到標普500指數的非科技成分公司在未來幾個月實現強勁的盈利數據,以證明其近期股價大漲的邏輯合理性,以及證明“軟着陸”邏輯的合理性。

來自LSEG的高級研究分析師塔金德·迪隆表示,預計七大科技巨頭們的第三季度盈利將增長約20%,而標普500指數其餘公司的利潤將增長2.5%。預計到2025年,這一差距將大幅縮小,預計該指數其餘成分股全年利潤將增長14%,而七大科技巨頭則有望增長19%。

來自摩根士丹利財富管理部分的首席投資官麗莎·沙利特在最近的一份報告中表示,在美國經濟實現“軟着陸”的大舞臺之上,七大科技巨頭“不應該獨自承擔利潤反彈。我們正處於軟着陸的‘展示’階段。”

“軟着陸”邏輯推動下,標普500指數今年直指6000點?

來自威爾明頓信託公司的首席投資官託尼·羅斯表示:“考慮到美國經濟走勢,如果繼續以25個基點的速度加息,我們認爲明年經濟衰退的風險可能增加。”儘管如此,他仍然認爲標普500指數到年底將達到驚人的6000點。“隨着人們對美國經濟軟着陸的邏輯越來越認可,資金將不斷湧向美國股市。”相比之下,上週五標普500指數收於5738.17點。

長期以來堅定看漲美國股市的華爾街老兵——知名投資機構Yardeni Research創始人埃德·亞德尼(Ed Yardeni)近日接受採訪時表示,由於美聯儲上週意外大幅降息50個基點開啓寬鬆週期,美國股市可能因快速寬鬆而出現“熔漲”行情——即股市狂飆趨勢不停至不斷創下歷史新高,最終出現類似20世紀90年代末的互聯網泡沫。

這位華爾街老兵預計,在美聯儲降息 50 個基點開啓寬鬆週期的推動下,標普 500 指數年前攀升至 6000 點以上的可能性非常大。

6000點——這一曾經(至少在2023年全年)令人瞠目結舌且顯得激進的指數預測,如今隨着標普500指數屢創新高,與許多華爾街的樂觀策略師最新預測趨於一致,他們穩步提升了他們對於美國股市的看漲前景,以跟上標普500指數今年高達20%的牛市漲幅。

全球頂級投資機構BMO Capital Markets對於標普500指數的預測點位最高,高達6100點,排名第二的則是另一投資機構Evercore ISI,該機構預計標普500指數將在年底前收於6000點,並且預計AI投資熱潮可能會在2025年推動美國股市繼續衝高至7000點。

隨着美股持續刷新歷史高點,來自華爾街投資機構奧本海默(Oppenheimer)的技術分析團隊認爲,幾乎沒有跡象表明市場即將見頂。該機構對紐交所漲至200日移動均線上方的股票數量超過60%這一統計事實感到鼓舞,這是市場上漲的健康看漲跡象,因爲它表明推動市場上漲的不僅僅是包括蘋果、英偉達和微軟在內的少數大型科技公司。

“如果當前的美股牛市遵循歷史平均水平,美股可能會持續上漲到2025年底,標普500指數屆時將升至7000點左右。”奧本海默在一份看漲美股趨勢的最新研報中表示。