智通財經APP獲悉,中信建投證券發佈研究報告稱,本次市值管理指引意見稿出臺,既是以文件形式階段性彙總並推廣了政策對以央企爲代表的上市公司市值管理的引導和要求,也響應了投資者對上市公司開展市值管理的需求,意在進一步引導上市公司提高可投性和提升投資者回報水平。總體而言,對破淨股進行估值提升規劃要求一方面有助於被低估的優質資產進行重定價,另一方面也有助於市場加速實現優勝劣汰。隨着央企上市公司有望率先建設完備市值管理體系,其中破淨比例較深但盈利能力強的央企可能存在價值重估空間,從而帶來投資機遇。而長期破淨且經營較爲不善的上市公司則可能隨着市值管理體系下披露信息要求的增加、在投資者交易後快速出清,從而實現A股市場的優勝劣汰。

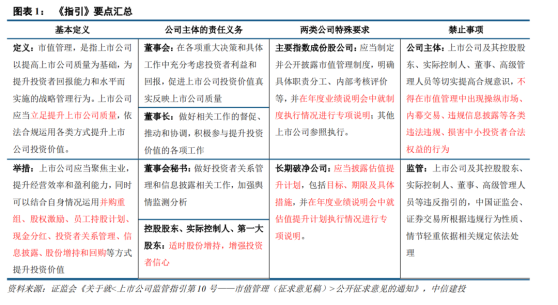

事件:9月24日晚間,證監會發布《關於就<上市公司監管指引第10號——市值管理(徵求意見稿)>公開徵求意見的通知》。上市公司市值管理指引徵求意見稿(下簡稱《指引》)共計14條,通過市值管理的定義、市值管理相關主體的責任義務、兩類公司(主要指數成份股、長期破淨股)的特殊要求和禁止事項四方面,對上市公司開展市值管理進行了全方位引導和規範。

簡評:

1.市值管理的內容進一步明確、各主體義務進一步確立,鼓勵加強市值管理在考覈中權重

年內市場參與者對市值管理關注度與日俱增,《指引》發佈是監管在前期工作的彙總基礎上以綱領形式對上市公司具體市值管理內容的明確,和對市場各方參與者訴求的響應。回顧政策出臺背景,不難發現自2024年以來監管部門和市場參與主體對市值管理重視程度明顯提升——1月國新辦發佈會上,首次提出將央企市值管理成效納入負責人考覈;3月中旬證監會發布《關於加強上市公司監管的意見(試行)》,提出推動上市公司加強市值管理,提升投資價值;4月新“國九條”亦專門提出制定上市公司市值管理指引並研究將上市公司市值管理納入企業內外部考覈評價體系;5月開始多家國央企上市公司帶頭披露“提質增效重回報”行動方案;投資者在投關活動中提及“市值管理”的頻次亦有明顯增加。總體來看,本次《指引》的發佈順應了監管要求及市場多方參與者的訴求,爲後續公司開展市值管理工作提供了明確引導。

《指引》明確了市值管理的定義和管理工具。《指引》第一條、第二條定義,市值管理是上市公司以提高上市公司質量爲基礎,爲提升投資者回報能力和水平而實施的戰略管理行爲;上市公司應當在聚焦主業,提升經營效率和盈利能力的基礎上,積極運用併購重組、股權激勵、大股東增持等市值管理工具提升投資價值。

《指引》確立了公司經營決策主體的責任義務。《指引》的第四至七條分別規定:

(1)董事會應當重視上市公司質量的提升,在各項重大決策和具體工作中充分考慮投資者利益和回報,促進上市公司投資價值真實反映上市公司質量。

(2)董事長應當做好相關工作的督促、推動和協調,上市公司股價出現異動等情況嚴重影響投資者判斷時,董事長應當召集董事會研究提升上市公司投資價值的具體措施;董事和高級管理人員應當積極參與提升上市公司投資價值的各項工作。

(3)董事會祕書應當做好投資者關係管理和信息披露相關工作,加強輿情監測分析。

(4)控股股東、實際控制人、第一大股東等可以在符合條件的情況下通過股份增持等方式提振市場信心。

《指引》鼓勵了公司將市值管理進一步嵌入其經營決策主體的考覈。《指引》第四條提出,董事會在建立董事和高級管理人員的薪酬體系時,薪酬水平應當與市場發展、個人能力價值和業績貢獻、上市公司可持續發展相匹配。鼓勵董事會建立長效激勵機制,充分運用股權激勵、員工持股計劃等工具激發管理層、員工提升上市公司價值的主動性和積極性。

2.指數成份股央企有望打造爲上市公司市值管理體系建設標杆,進一步提振市場信心

各主要指數成份股需建設完備的市值管理制度,明確主體職責、市值/PE/PB預警機制和股價大跌應對措施等。《指引》第八條和第十三條規定,主要指數成份股公司應當制定並經董事會審議後披露上市公司市值管理制度,至少對:(1)負責市值管理的具體部門或人員;(2)董事及高級管理人員職責;(3)上市公司內部考覈評價方法;(4)對上市公司市值、市盈率、市淨率等指標及上述指標行業平均水平的具體監測預警機制安排;(5)上市公司出現股價短期連續或者大幅下跌情形時的應對措施等事項進行明確。其中主要指數爲滬深300 指數、科創50&;科創100指數、創業板指數、北證50指數及其他交易所規定情形。

目前部分公司已發佈市值管理制度,但對監測預警機制/股價大跌應對措施涉及較少,建立該類措施有助於市場信心進一步修復。截至2024年9月24日,年內已有宏微科技、金陵飯店等部分上市公司先於《指引》出臺了公司市值管理制度;對比發現,此類制度對於主體責任義務的規定與《指引》大體一致、市值管理也與考覈實現了掛鉤,但均爲提及估值監測預警機制及股價大跌保障措施等內容。考慮到估值預警和大跌保障更多是作爲託底措施,實際執行的概率較小,我們更多認爲此類措施的超預期公佈更多是幫助管理投資者的悲觀預期,從而實現對市場信心的修復。

央企市值管理工作開展最早,而指數成份股開展市值管理更爲有效,因此二者交集的指數成份股央企有望成爲市值管理工作的新標杆,建議投資者保持關注。我們認爲,本次《指引》明確提及指數成份股,一方面是因爲其被動交易量更大、另一方面是因爲其市值管理有助於展現指數的投資價值。而從市值管理工作開展情況看,此前央國企上市公司已經梳理並建設了完備的市值管理體系、考覈也已實現掛鉤,在相關制度制度及披露方面處於先發地位。我們認爲指數成份股中的央國企有望率先發布市值管理制度,並打造成上市公司市值管理的標杆。

3.長期市值破淨企業需制訂明確估值提升規劃,有利於優質資產重定價和市場優勝劣汰

長期破淨企業需披露具體可執行的估值提升規劃,且需進行年度評估並在業績會進行說明。《指引》第九條和第十三條規定,長期破淨公司(指股票連續12個月每個交易日的收盤價均低於其最近一個會計年度經審計的每股淨資產的上市公司)應當制定並經董事會審議後披露上市公司估值提升計劃,包括目標、期限及具體措施,相關內容和措施應當明確、具體、可執行,不得使用容易引起歧義或者誤導投資者的表述。同時長期破淨公司應當至少每年對估值提升計劃的實施效果進行評估,並根據需要及時完善,經董事會審議後披露。進一步的,長期破淨公司應當就估值提升計劃執行情況在年度業績說明會中進行專項說明。

仍然以央國企視角來看,上市央國企破淨比例爲11.81%,以金融地產企業爲主。截至9月24日,目前A股市場全部1423家央企及地方國企上市公司中共有168家長期破淨(其中央企49家、地方國企119家),破淨率爲11.81%,略低於全市場破淨率。上述168家公司中金融(銀行/非銀)和地產鏈(房地產/建築裝飾/建築材料)佔據數量較多,其中銀行/房地產分別以25家上市公司破淨位居行業首位。在49家破淨央企中,24H1盈利能力較好(歸母淨利潤同比增速大於10%)的共計9家上市公司。

總體而言,中信建投證券認爲,對破淨股進行估值提升規劃要求一方面有助於被低估的優質資產進行重定價,另一方面也有助於市場加速實現優勝劣汰。隨着央企上市公司有望率先建設完備市值管理體系,其中破淨比例較深但盈利能力強的央企可能存在價值重估空間,從而帶來投資機遇。而長期破淨且經營較爲不善的上市公司則可能隨着市值管理體系下披露信息要求的增加、在投資者交易後快速出清,從而實現A股市場的優勝劣汰。