智通財經APP獲悉,在美聯儲開啓降息週期之際,華爾街交易員在押注股市走勢方面面臨着一個獨特的挑戰——歷史不再具有指導意義。

當利率下降時,經典的交易策略是買入那些被認爲是防禦型的行業的股票,因爲這些行業的需求不受經濟狀況的影響,例如必需消費品和醫療保健。另一種受歡迎的交易策略師買入支付高額股息的行業的股票,例如公共事業。原因在於,美聯儲通常會下調利率以抵禦經濟疲弱或提振已經陷入衰退的經濟。在此期間,科技等成長型行業的股票往往會受到影響。

然而,現在這種情況沒有發生。相反,經濟正在增長,股指觸及歷史高點,企業盈利預計將繼續增長,而美聯儲以50個基點的幅度開啓了降息週期。

Antimo高級投資組合經理Frank Monkam表示:“在金融環境相當寬鬆的情況下,美聯儲選擇大幅降息。這是一個明確的信號,表明股票投資者應該採取相當激進的頭寸。”“傳統的防禦型股票,比如買入公用事業或必需消費品,可能不會有太大的吸引力。”

那麼股票投資者應該把目光投向哪裏呢?Greenwood Capital Associates LLC總裁兼首席投資官Walter Todd表示,金融類股是一個不錯的選擇。他正在買入美國銀行(BAC.US)、摩根大通(JPM.US)以及PNC金融服務集團(PNC.US)等地區性銀行的股票。Walter Todd表示:“美聯儲的降息應該會降息銀行的融資成本。它們支付的存款利息會比之前少,這應該有助於它們的淨息差。”

瑞銀全球財富管理美國股票主管David Lefkowitz也看好金融股,以及與強勁經濟密切相關的工業板塊。

這種定位與歷史經驗相悖。Strategas Securities編制的數據顯示,在過去30年的四個降息週期中,投資者追逐的是公用事業、必需消費品和醫療保健等板塊的股票,這些股票支付高額股息,在債券收益率下降時受到收益型投資者的歡迎。

Strategas Securities的數據還顯示,從上述四個降息週期的首次降息的六個月後來看,表現最好的板塊是公用事業,平均上漲5.2%;科技板塊表現最差,平均下跌6.2%;房地產、非必需消費品和金融板塊也是跌幅居前的板塊。

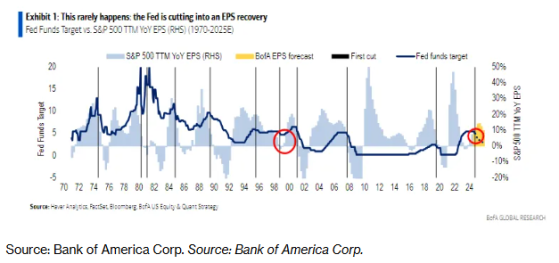

從歷史上看,在美聯儲降息且經濟表現良好的情況下,整體做多是一種成功的做法。美國銀行的數據顯示,自1970年以來,只要經濟避免衰退,標普500指數在寬鬆週期首次降息後的一年平均上漲21%。

更重要的是,在過去的九個寬鬆週期中,有八個發生的企業盈利增長減速的時候。但美國銀行美股與量化策略主管Savita Subramanian指出,目前企業盈利正在擴張,這有利於週期性股票和大盤股。他表示:“美聯儲沒有劇本。每個寬鬆週期都是不同的。”

目前,投資者似乎正在重新買入大型科技股和市場其他成長型股票。高盛的大宗經紀數據顯示,上週對沖基金淨買入美國科技、媒體和電信類股的速度達到四個月以來的最高水平。

與此同時,由於利率正在下降,其他投資者被那些將受益於美國人增加支出的股票所吸引。Ladenburg Thalmann資產管理公司首席執行官Phil Blancato表示:“消費者將會非常興奮。降息的靴子落地後,消費者獲得抵押貸款將刺激消費,無論是房地產市場、汽車市場還是年末的支出。”

Integrity Asset Management的投資組合經理Joe Gilbert認爲,西蒙地產(SPG.US)等商場運營商以及Prologis等房地產行業的工業部門都有機會。Joe Gilbert表示:“很多房地產公司都有債務需要再融資。我們認爲低利率肯定會幫助它們。”

公用事業股也很受歡迎,但並不是因爲它們的股息。Fulton Breakefield Broenniman LLC的研究主管Mike Bailey表示,原因在於這些公司通過推動人工智能技術的發展而涉及人工智能領域,這吸引了投資者。事實上,公用事業板塊今年的表現非常好,上漲了26%,是標普500指數中表現第二好的板塊,以至於它們的估值可能正變得過高。

Mike Bailey表示:“很難知道我們是否把公用事業板塊的所有利好消息都提前消化了。感覺這些公司可能不會再出現另一波跑贏大盤的行情。”

話雖如此,在這種瘋狂的牛市行情中,一切似乎都有可能——至少目前如此。投資者已經擺脫了對科技股估值過高、波動性加劇、美國政治不確定性和招聘放緩的擔憂。華爾街幾乎沒有分析師預測到標普500指數會在2024年底前突破5700點。而該指數在上週收於5702.55點,繼去年上漲24%之後今年以來又上漲了20%。Phil Blancato表示:“這是最好的情況。到今年年底,標普500指數可能有機會接近6000點。”