國際清算銀行(BIS)的經濟學家決定深入探討8月5日全球金融市場崩潰的原因。儘管市場動盪不安,他們發現市場表現得相當穩健。然而,投資者下一次可能就沒那麼幸運了,而幾乎可以肯定的是,下一次動盪遲早會到來。隨着波動性的減弱,交易者們又不失時機地匆忙投入到一些導致最初大跌的槓桿賭注中。BIS團隊表示,最終,市場的根本因素並沒有真正改變。

智通財經APP獲悉,該團隊在週二發佈的BIS公報中指出:“推動波動性飆升和市場大幅波動的因素並沒有顯著變化。金融市場的風險承擔依然處於較高水平。”

BIS團隊還表示,基於低波動性和廉價日元融資的一些交易僅部分平倉。涉及更不流動資產的更廣泛的日元融資交易可能會更加緩慢地平倉。

但這些經濟學家並沒有過多停留在未來的風險上。相反,他們集中精力分析了8月5日事件的具體演變過程。結果是,這份報告成爲了關於當天全球市場狀況的最全面的記述之一。

雖然日元套利交易的解除最初被認爲是拋售的主要原因(並且確實如此),它並不是唯一一個在市場去槓桿化浪潮中受到影響的熱門策略。對股票和期權的過度押注也受到了影響。

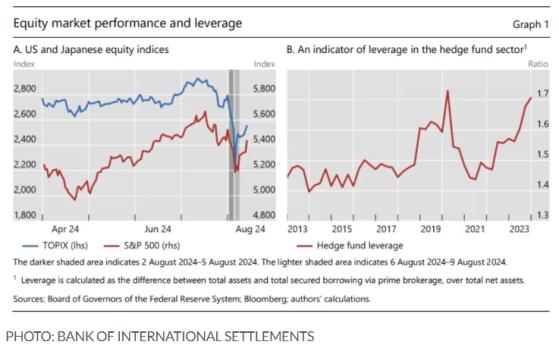

這些策略有一個共同點:交易者爲了追逐市場動能,越來越多地使用槓桿,而這一切都被一段時間的低波動性所推動。隨着7月下旬和8月初波動性攀升,市場的“堡壘”開始崩塌。

來自銀行主經紀業務的數據顯示,槓桿在此次拋售中發揮了重要作用。數據顯示,對沖基金在事件發生前加大了借款的使用。隨着8月5日波動性飆升,清算所要求交易者提供更多資本以覆蓋風險,這引發了一系列追加保證金通知的惡性循環。

BIS團隊指出,貨幣市場的套利交易受到了特別嚴重的打擊。但層層疊疊的追加保證金通知也推動了股市隱含波動率的前所未有的日內飆升,芝加哥期權交易所波動率指數(VIX)一度飆升至65以上。根據道瓊斯市場數據,VIX在美國市場的盤前交易中短暫地飆升至65以上。

在仔細分析了所有可用數據後,BIS團隊未能確定拋售前日元套利交易的確切規模。然而,他們得出了一個粗略的估計:總體來看,超過1萬億美元可能已用於拋售前的日元套利交易。

這一數據基於日本銀行與外國借款人之間的貸款流量,以及BIS對對沖基金使用貨幣遠期的估計。這一數字還包括日元貨幣期貨的空頭頭寸,儘管這僅佔整體數字的一小部分,它並未完全涵蓋複雜交易者可能用於押注日元的衍生品的全部範圍。

BIS團隊指出,除了專業領域,日本的散戶貨幣交易者大軍,也就是被稱爲“渡邊太太”的羣體,同樣在大量做空日元。

當天比特幣價格的下跌表明,散戶交易者同樣受到了追加保證金通知的影響,可能被迫平倉其他頭寸以彌補損失。BIS團隊表示,回過頭來看,引發拋售的導火索似乎相當溫和,進一步凸顯了槓桿作用在誇大崩潰中所起的作用。

事實上,這次危機是由兩件事引發的:7月31日,日本央行發出了比預期更爲鷹派的加息信號。幾天後,美國勞工部公佈的數據顯示,失業率上升,新增就業崗位數量放緩。

根據道瓊斯的數據,8月5日標普500指數最終下跌3%,創下自2022年9月以來的最大單日跌幅。日本日經225指數下跌超過12%,創下自1987年10月20日“黑色星期一”以來的最大單日跌幅。

美元兌日元匯率下跌2.8%,至142.54日元。自那以後,股市已經恢復了大部分損失,截至週三,標普500指數距離7月中旬創下的歷史最高收盤價僅差一個百分點。