智通財經APP獲悉,MetalsFocus金屬聚焦發佈《8月貴金屬月報》指出,雖然預計9月份美聯儲就將開始降息,但一些市場人士對降息幅度的樂觀預期可能會被證明並不成立。同時,套息交易平倉也可能會在短期內繼續。因此金融市場波動率仍可能維持在高位,不能排除市場進一步回調修正的可能性,這將繼續給貴金屬價格帶來壓力。不過考慮到宏觀經濟和地緣政治不確定性因素衆多,金價下行幅度將有限。預計一旦新一輪降息週期開啓,2025年進一步降息的可能性增大,從2024年四季度起金價有望再度顯著上漲,並有助於提振銀價和鉑價。

宏觀經濟現狀與展望

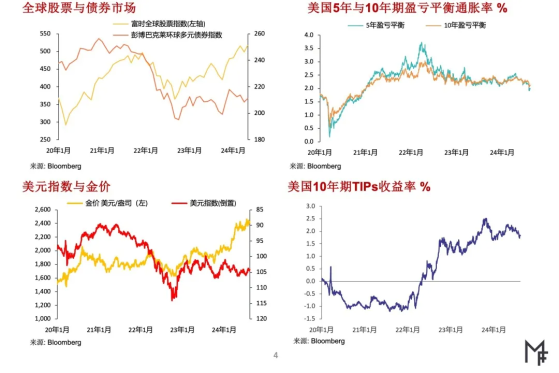

7月份全球金融市場較爲穩定,情緒也向好,但8月早期金融市場尤其是股市波動率急劇上升,VIX恐慌指數飆升至65上方,僅2008年金融危機和新冠疫情期間該指數纔出現過相似水平。

由於投資者爭相拋售流動資產來彌補其他市場上遭受的損失,貴金屬價格也受影響走低。不過黃金價格回撤幅度相對有限,僅觸及一週來低點,仍交投於2,400美元/盎司附近。相比之下白色貴金屬價格的跌幅則更大,其中白銀和鉑金價格均跌至5月初的低位,鈀金價格更觸及七年來新低。

7月份美國就業數據令人失望,引發對經濟衰退的擔憂,導致近期股市大跌。7月後期日本央行出人意料地加息後,日元套息交易平倉清算,更加劇股市拋售潮。在地緣政治緊張局勢升級的大背景下,投資者緊張情緒加劇。

鑑於經濟數據令人失望,對美聯儲可能已錯失在7月份就降息時機的擔憂日益升溫,目前看來降息步伐可能需要加緊。撰寫本報告之時(9日),聯邦基金利率期貨價格顯示9月份美聯儲很可能會降息50個基點,之後至2025年還將大幅放鬆貨幣政策。

雖然MetalsFocus金屬聚焦預計9月份美聯儲就將開始降息,但一些市場人士對降息幅度的樂觀預期可能會被證明並不成立。同時,套息交易平倉也可能會在短期內繼續。因此金融市場波動率仍可能維持在高位,不能排除市場進一步回調修正的可能性,這將繼續給貴金屬價格帶來壓力。

不過考慮到宏觀經濟和地緣政治不確定性因素衆多,金價下行幅度將有限。預計一旦新一輪降息週期開啓,2025年進一步降息的可能性增大,從2024年四季度起金價有望再度顯著上漲,並有助於提振銀價和鉑價。

黃金市場現狀與展望

7月初黃金價格繼續大幅上漲,17日觸及2,484美元/盎司,創歷史新高。之後因投資者獲利了結,同時金融市場動盪加劇,金價有所回落,但仍保住了近期大部分漲幅,撰寫本報告之時在2,400美元/盎司附近整固。

金價韌性十足很大程度上反映出在經濟和地緣政治不確定性高企的大環境下,黃金作爲避險資產具有吸引力。正如之前MetalsFocus金屬聚焦就已指出的,專業投資者看多黃金的情緒日益升溫,而且還有相當數量的投資者正在等待更好的價格擇機進入黃金市場。因此不意外地,近期金價下跌期間總有大量買盤湧出,大幅推高了黃金底價。

主要黃金投資產品的交易狀況都反映出看多情緒濃厚。7月中旬CME(芝加哥商品交易所集團)黃金期貨淨多頭倉觸及四年來高點,該月後期遭遇獲利了結也僅小幅回落。同樣的,7月份資金連續第三個月流入黃金ETPs(交易所交易產品),7月後期總持倉量已攀升至五個月來高點。

投資者對吸納黃金的興趣上升有助於抵消近期全球官方部門購金量放緩帶來的影響。需要強調指出的是,雖然買入步伐放緩,但以歷史標準衡量官方部分的黃金總買入量仍穩健。在地緣政治緊張局勢持續加劇和美國與歐洲的主權債務問題日益引人擔憂的背景下,官方部門仍有充分的理由實現國際儲備多元化。

展望未來,鑑於宏觀經濟和地緣政治不確定性因素衆多將繼續利好於黃金投資,MetalsFocus金屬聚焦仍看好黃金走勢。從短期來看,考慮到對經濟衰退的擔憂升溫,套息交易繼續平倉清算,美國股市仍處於高位等因素,拋售潮仍有進一步加劇的空間。波動率繼續高企,同時進一步去槓桿的風險猶存,可能會使金價上行幅度受限。

一旦9月份降息週期開啓,債券實際收益率和美元匯率都可能會更大幅度下跌。這有望推動資金進一步流入黃金市場,相應的2024年四季度至2025年二季度期間金價有望迭創新高。爲反映專業投資者對黃金走強的信心不斷上升這一事實,上期月報發佈以來MetalsFocus金屬聚焦已上調了金價,尤其是預測的低值。

在中國,7月份國內金價創出新高,同時價格波動率上升,嚴重打壓黃金首飾需求。因投資者擔憂金價可能回調,實物黃金投資需求增長勢頭也受限。7月份上海黃金交易所的黃金出庫量連續第三個月低於90噸,成交價對國際金價的溢價也從7月早期的22美元/盎司降至月末時約5美元/盎司。

7月23日印度政府將黃金和白銀進口關稅稅率從15%下調至6%,導致國內金價回調5%-6%。之後消費者信心顯著改善。因印度國際珠寶首飾展(該國最大的B2B展會)即將開幕,首飾加工商預計隨着零售商增加庫存,出貨量有望顯著上升。

在土耳其,因美元計價的金價漲至創紀錄高位,7月早期國內金價對國際金價的溢價下降至近10美元/盎司。美元計價的金價開始回落後,由於黃金進口配額仍爲12噸/月,溢價持續上升,目前已達50美元/盎司左右。

雖然金價上漲,之前西方國家的黃金首飾消費量仍韌性十足,但近月來市況已開始發生變化。中高價金飾的銷量基本未受影響,但低價金飾受到衝擊,在一些情況下消費者要麼轉向購買白銀首飾,要麼選擇購買低純度K金首飾。零售商推遲下訂單使情況更加惡化。展望未來,由於更多隨金價上漲而標價更高的金飾進入零售市場,銷量可能會受到更大負面影響。

在礦產黃金供應方面,Karora資源公司擬與西方黃金資源公司合併,交易價值8.18億美元,已收到法院的批准書。根據合併協議的條款,西方黃金資源公司將獲得Karora公司旗下Beta Hunt 和 Higginsville礦山的完全控制權。預計合併後公司的黃金年產量將達40萬盎司。Karora資源公司擁有的其他採礦權益例如Kali金屬公司22.1%的股權等將分拆給現有股東,創建一家名爲SpinCo的新公司。

價格預測風險因素:美國經濟陷入衰退可能會大幅推高黃金投資,但在最初階段因投資者去槓桿金價將受到衝擊(與近期股市大跌期間的情形類似)。爆發更爲嚴重的地緣政治事件將讓黃金受益。在下行風險方面,衰退擔憂減弱和通脹高於預期可能導致延遲放鬆貨幣政策,削弱黃金的投資吸引力。

白銀市場現狀與展望

6月份溫和回撤後,7月初白銀價格轉漲。月初開盤價略高於29美元/盎司,之後很快收復30美元/盎司關口,11日觸及月內高點31.75美元/盎司。不過銀價回升之勢很快衰竭,雖然最初在30美元/盎司下方獲得良好支撐,但7月後期起加速下跌。撰寫本報告之時白銀交投於27美元/盎司附近,四周期間累計下跌15%。

由於市場拋售潮期間白銀往往表現不佳,銀價回調幅度更大也許並不令人意外,但金/銀價格比率的上升幅度和速度(從7月中旬時的76:1飆升至8月早期的近90:1,創出四個月來新高)仍顯示白銀的貝塔值高只是背後的部分原因。

此外,3月至6月期間銀價飆漲逾40%後,對於漲幅過大的謹慎情緒升溫可能也促使戰術性投資者獲利了結。CME白銀期貨交易數據顯示,在8月初股市大跌之前,7月後期管理基金持有的淨多頭倉已環比下降25%,觸及五個月來低點。相比之下,由於7月末銀價回撤期間投資者趁低買入,7月份白銀ETP的總持倉量則上升3%。

展望未來,鑑於近期金融市場波動率可能仍高企,短期內白銀或將面臨進一步下行的壓力。不過考慮到美聯儲首次降息後更多次數降息的前景更爲明朗,MetalsFocus金屬聚焦仍預期從2024年四季度起銀價漲幅將擴大,至2025年二季度結束前各季度均價有望持續上漲。鑑於白銀的貝塔值高,預計一旦貴金屬重拾漲勢,白銀表現或將跑贏其他貴金屬。

延續6月份的趨勢,7月份西方國家的白銀零售投資需求仍疲軟。危機疲勞和生活成本問題(主要影響歐洲國家)繼續打壓投資者對各類貴金屬的興趣。由於銀價漲至多年來的高位促使投資者獲利了結,存在投資者繼續回售其持有的白銀,但規模不大。西方國家個人投資者回售的情形則少見。

在7月份進口關稅稅率從15%下調至6%,同時美元計價的銀價也回調之後,印度國內銀價自5月份的高點下跌逾15%,至82,000盧比/公斤附近。隨着消費者信心持續改善,8月早期印度國內銀價對到岸成本價已從7月後期的折價1.0美元/盎司轉爲溢價0.6美元/盎司。鑑於印度國際珠寶首飾展即將於8月份舉行,節日季節也即將到來,預計銀價走低將推動業內企業補充庫存。

在白銀工業需求方面,消費電子產品銷售疲軟、太陽能組件庫存偏高等因素打壓需求,7月份工廠產量普遍下降。對於全球經濟增長的擔憂也使今年後期各主流應用的訂單量前景面臨不確定性。

在供應方面,2024年二季度第一銀業公司(First Majestic Silver)的白銀產量較上季度增長7%,至210萬盎司。旗下La Encantada礦山發現新水源,推動工廠加工量上升,白銀產量較上季度增長28%。預計今年三季度加工率將重返3,000噸/日的目標生產率,較目前水平進一步上升16%。

價格預測風險因素:與黃金的情況一樣,銀價上行主要風險因素也是地緣政治風險加大和美國經濟陷入衰退。

鉑金市場現狀與展望

7月初鉑金價格短暫回升,漲破心理關口1,000美元/盎司後,在23個交易日內有7日位於該關口上方。黃金價格不斷上漲可能是推高鉑價的主要因素。雖然目前鉑金市場供應仍短缺,但投資者趁鉑價上漲之機而賣出導致鉑價回落,跌破1,000美元/盎司。雖然金價繼續上漲,但7月最後一週鉑價在927-980美元/盎司區間內震盪,全月均價爲982美元/盎司。

雖然7月最後一天鉑價小幅上漲,但隨着近日來股市波動率飆升(原因包括日本央行加息和市場走弱),鉑價也大幅波動,撰寫本報告之時已跌至921美元/盎司。

鑑於7月份鉑價走勢弱於預期,MetalsFocus金屬聚焦已小幅下調2024年三季度的鉑價預測值。

主要因南非基金減倉,7月份全球鉑金ETP的總持倉量減少2.2萬盎司,至349萬盎司。南非基金減倉4萬盎司,抵消了歐洲和北美基金持倉量的小幅上升。鑑於目前南非基金的合計持倉量僅爲49.5萬盎司,已重返2022年12月的低位,對運營和政治問題導致南非礦產鉑金供應中斷的擔憂看起來已消退,該國投資者正趁鉑價上漲之機而賣出。

7月初管理基金持有的CME鉑金期貨淨多頭倉數大幅增加19.5萬盎司,至75.7萬盎司。不過從全月來看,可能因季節性因素導致交易量減少,以及當月投機興趣減弱,總多頭倉減少22.5萬盎司,同時總空頭倉增加37.2萬盎司,7月23日時淨多頭倉劇降至8.2萬盎司,月末纔回升至16.1萬盎司。

7月期間上海黃金交易所的鉑金交易十分活躍,交易量較6月份飆升132%,至25萬盎司,與2023年7月相比(該月交易量僅爲5.2萬盎司)更增長逾三倍。

轉向需求端,預計2024年汽車催化劑領域的鉑金需求量將增長1%,至330萬盎司。除歐洲外其他各地區的需求都有望增長。雖然純電動汽車產量預期已較之前下調,但2024年總產量仍將較2023年上升11%。預計2024年歐洲汽車總產量將下降3%,其中純內燃機汽車產量的降幅最大,因此預計全年歐洲汽車業的鉑金需求量將降至99.4萬盎司。

出於兩方面原因,預計2024年中國鉑金需求將上升。第一,預計全年中國重型汽車和公共汽車產量將增長6%。第二,汽車純電動化增速正溫和放緩,預計全年純電動汽車產量將增長10%,而混動汽車產量則有望增長41%,足以抵消內燃機汽車產量的下降。據此預計2024年中國汽車領域鉑金需求量將達67.9萬盎司。

公司報告顯示,2024年上半年英美鉑業公司的精煉鉑族金屬產量同比增長5%,至178萬盎司。釋放半成品庫存推動精煉產品總產量增長,但公司的礦產鉑族金屬產量則同比下降5%,主要原因是旗下Mogalakwena礦山開採的礦石品位下降。今年上半年英美鉑業削減成本47億南非蘭特,全年目標爲削減100億蘭特,裁員3,700人的計劃已完成75%,年底前再完成25%。將英美鉑業從英美資源集團公司中剝離的計劃在繼續實施,預計將選擇倫敦作爲第二上市地。預計剝離計劃對公司精煉鉑族金屬產量的影響較小,修改資本分配戰略或將推高經營投資額。

價格預測風險因素:汽車產量預測機構已連續三個季度溫和下調電動汽車產量預期,如果未來產量預期下調幅度更爲顯著,鉑金需求量可能會上升,有望推高鉑價。

鈀金市場現狀與展望

7月份鈀金價格走勢與鉑金相似,事實上還先於鉑金漲破1,000美元/盎司,但與鉑金不同的是,在第二次回升期間未能達到該價位。鉑價上漲期間,鈀價落後,7月中旬鈀金已對鉑金折價50美元。7月下半月期間,絕大部分時段內鈀價都位於900美元/盎司上方,但7月31日曾短暫跌破900美元/盎司,之後纔再次站上900美元/盎司。8月2日以來鈀價再度跌破900美元/盎司,一度跌至832美元/盎司,之後反彈至884美元/盎司。

雖然供需缺口頗大,鈀價仍繼續下滑,目前交投於843美元/盎司左右,背後的原因包括市場對鈀金未來前景的信心疲弱,擔憂美國經濟可能陷入衰退及地緣政治局勢仍然動盪等。

鑑於今年鈀金市場供應將連續第二年短缺,且數量頗大,同時鈀金空頭倉位數相當高,MetalsFocus金屬聚焦僅溫和下調了2024年三季度鈀價預測值。

7月份全球鈀金ETP的總持倉量下降21%(較上月減少13.1萬盎司),至62.7萬盎司,與年初時的持倉量基本持平。雖然7月份資金大幅流出歐洲鈀金基金,但北美基金增倉7,000盎司。

在淨空頭迭創新高後,7月9日CME管理基金持有的鈀金期貨淨空頭倉降至100萬盎司左右,但因製造企業業績不佳,疊加對未來鈀金需求走勢的擔憂日益升溫,7月下半月淨空頭倉回升。截至7月30日,管理基金持有的淨空頭倉升至160萬盎司。

轉向基本面,目前預計鈀金供應將大幅短缺,背後的原因是礦產鈀金供應量下降(今年供應量至少會創出2010年以來新低),而需求保持穩定。預計2024年實物鈀金供應短缺量將達124萬盎司,僅比2023年低7.8萬盎司。雖然汽車電動化速度放緩,但汽車業的鈀金需求量仍將繼續下滑,因此預計2024年全球鈀金總需求量將下降20萬盎司

預計2024年全球汽車催化劑領域的鈀金總需求量爲830萬盎司,同比下降1%。由於下半年汽車產量有望增長7%,下半年鈀金需求量將高於上半年。在中國,雖然鼓勵老舊汽車報廢的政策對汽車產量有促進作用,而且混動汽車產量的增長几乎完全抵消了內燃機汽車產量的下降,但汽車製造商持續大力實施節約鈀金用量的措施,導致鈀金裝填量下降。預計2024年中國汽車領域鈀金總需求量將較2023年下降2%左右,至230萬盎司。

預計2024年歐洲和北美地區的鈀金需求量都將溫和下降。雖然純電動汽車產量增速慢於預期,但其在這兩個地區汽車市場上所佔份額均將同比上升。純電動汽車在歐洲汽車總產量中的佔比將達13%,較2023年上升1%。純電動汽車在北美地區汽車總產量中的佔比將達9%,與2023年持平,但絕對數量將小幅上升。因很多經銷商使用的CDK公司提供的軟件在6月後期遭網絡攻擊,尚在恢復正常經營,7月份北美地區輕型汽車總銷量同比下降2.8%。

在供應方面,今年上半年諾里爾斯克鎳業公司的鈀金產量與2023年同期基本持平,爲148萬盎司,優於預期。根據該公司的2024年產量指引,由於位於Nadezhda冶金廠的2號熔爐大修,設備採購和承包商招募也遭遇問題,鈀金產量會同比下降9%。雖然受熔爐維修的影響今年下半年鈀金產量將下降,但諾里爾斯克鎳業公司全年的鈀金產量仍有望連續第七年超過產量指引。

價格預測風險因素:純電動汽車產量增速方面的不確定性日益加大,或將導致產量預期更快地遭更大幅度下調,有望推高鈀價。北美地區鈀金礦山可能遭關閉,回收供應也可能中斷,也將支撐鈀價走高。回收供應市場更爲強勁地復甦則可能會打壓鈀價。

銠金市場現狀與展望

7月全月銠價都在4,600-4,650美元/盎司區間內窄幅波動,不同於鉑金和鈀金,基本未受金融市場波動率飆升和外部宏觀經濟形勢和財經政策變化的影響。

鑑於銠價保持穩定,MetalsFocus金屬聚焦的銠價預測值保持不變。

7月份銠ETP總持倉量基本無變化,仍爲1.06萬盎司,機構投資者通過買入銠ETPs的獲得新敞口的興趣較低。

除投資者對銠興趣索然外,本年迄今銠價一直窄幅波動還反映出主要終端用戶已充分進行套期保值,其中一些企業報告稱已把套保頭寸提高至相當於其2024年80%銠需求量的水平,同時套保合約存續期最長延長至2028年。

預計2024年全球汽車催化劑領域的銠需求量將下降2%,至97.1萬盎司。

由於汽油車產量下降2.1%,歐洲汽車業的銠需求量將下降3%。

預計日本汽車業銠需求量的降幅最大,將達7%,與汽油車產量降幅相同。安全測試造假醜聞遭曝光後一些汽車生產線停產,更加劇了產量降幅。

雖然北美地區輕型汽油車的產量溫和增長,美國的氮氧化物排放標準也更爲嚴格,但北美地區汽車業的銠需求量仍將下降2%,至23.7萬盎司,背後的主要原因是汽車發動機排量下降。預計北美地區2024年產輕型汽車發動機排量的均值將較2023年下降2%。

在中國,雖然汽車發動機排量小幅上升,但國六b尾氣排放標準全面施行後汽車製造商仍繼續大力節約銠用量。由於國七尾氣排放標準仍在起草中,預計2024年汽車中的銠裝填量尚不會增加。

價格預測風險因素:南非礦企因成本原因削減銠供應量將推高銠價。此外,銠地上存量處於低位可能導致實物銠供應短缺,也有望推高銠價。