當前美國處於第二庫存周期需求轉弱階段,判斷美國是否會大衰退的關鍵是判斷是否存在第三個庫存周期。

從宏觀指標看,當前投資周期正處於出清期向復蘇期過度,第二庫存周期發生衰退的可能性較低。但宏觀指標存在滞後性,我們嘗試使用高頻市場指標——美國國債收益率、期限利差、信用利差、聯邦基金利率期貨等指標反向判斷美國經濟周期。

參考歷史走勢,2020年後開啓的此輪美國經濟復蘇期很可能存在第三個庫存周期,因而當前所處的第二庫存周期下行引發美國經濟全面性深度衰退的可能性較低,需求走弱階段可能存在技術性衰退。

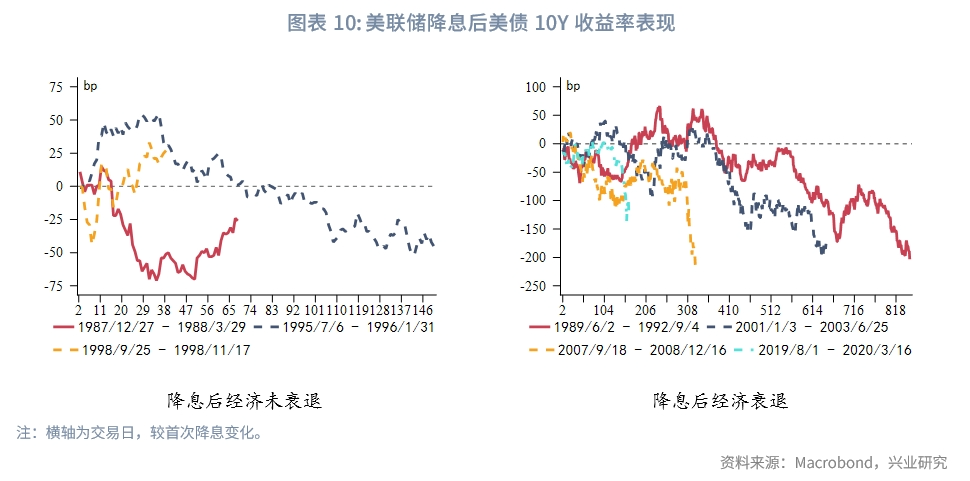

在不發生經濟衰退的情況下,今年9月美聯儲降息前美債10Y收益率在3.3%~3.6%區間有較強支撐。在美聯儲降息後,收益率下行空間主要取決於經濟數據表現。參考歷史情況,若經濟較快觸底回升,則相較降息時進一步下行空間較小(約50bp)且觸底較快;若發生經濟衰退,美債10Y收益率可較首次降息時出現150~200bp的大幅下降。

一、美聯儲貨幣政策與經濟周期

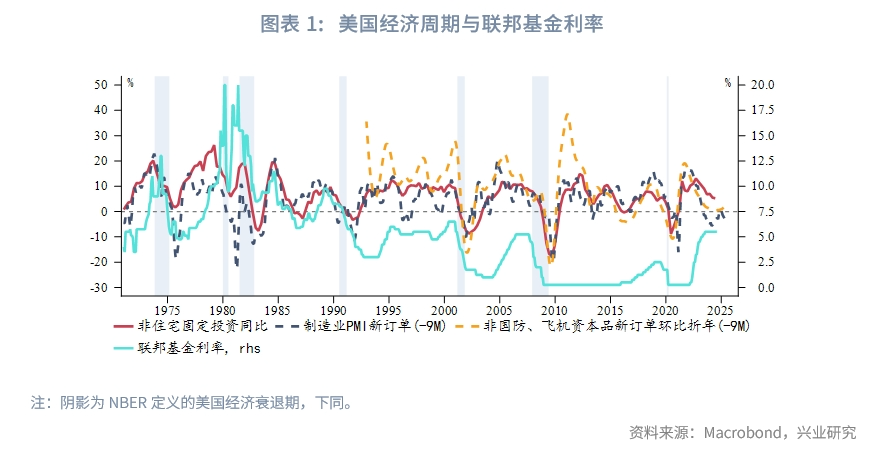

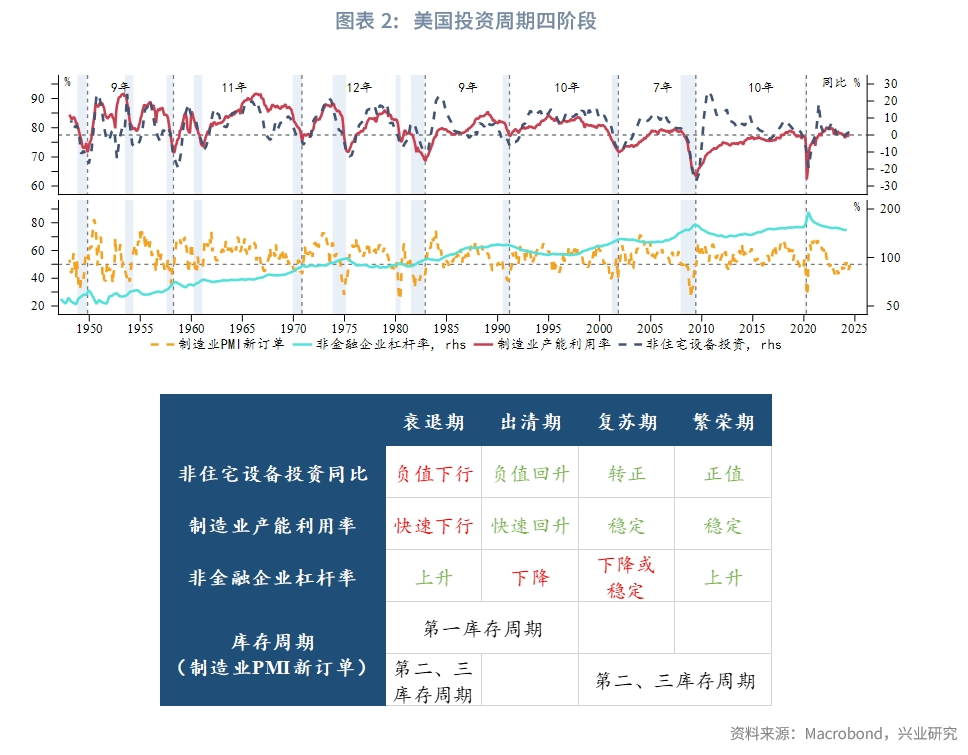

美聯儲貨幣政策調整周期基本跟隨美國庫存周期(3~4年)和投資周期(7~11年)。1980年後,隨著美國和發達經濟體通脹中樞逐漸趨於穩定,美國經濟復蘇期也即NBER定義的兩次衰退期的間隔基本穩定在7~11年,NBER衰退期與美國投資周期尾部重合,而在復蘇期中,會經歷兩輪或三輪庫存周期。在一輪7年左右的復蘇期中,第二庫存周期下行往往伴隨著經濟衰退和美聯儲大幅降息。而在一輪10年左右的復蘇期中,第二庫存周期下行並不會演化為衰退,其可能導致美聯儲小幅降息(例如1987年、1997~1998年)或暫緩加息(2015~2016年),至第三庫存周期尾部才會發生經濟衰退。

2020年初美國經濟衰退後,美國進入新一輪投資周期。2023年1月開啓本輪第二庫存周期,被動去庫存時間達到12個月(2023年1月至12月),高於歷史均值;2024年1月進入主動補庫存階段,當前或已進入被動補庫階段。歷史上,在一輪長經濟復蘇期的第二、第三庫存周期中,超過9個月的被動去庫存可能使得此後的主動補庫存時間偏短。近期需求指標持續走弱,進一步加劇了市場對於周期轉向甚至經濟衰退的擔憂。然而,觀察投資周期相關的宏觀指標,目前符合出清期向復蘇期轉換的數據特徵:非住宅設備投資同比增速和產能利用率均回升,非金融企業槓桿率下降,資本品新訂單增速回升,僅是制造業新訂單出現了連續4個月下滑。在其他周期性指標穩健的情況下,僅憑制造業新訂單很難斷言美國經濟將在當前庫存周期尾部出現衰退。

不過宏觀指標存在一定滞後性,考慮到美聯儲貨幣政策與美國經濟周期的高度相關性,我們嘗試從利率相關指標中尋找證據,以預判本輪復蘇期是否存在第三庫存周期。

二、利率指標預判美國經濟周期

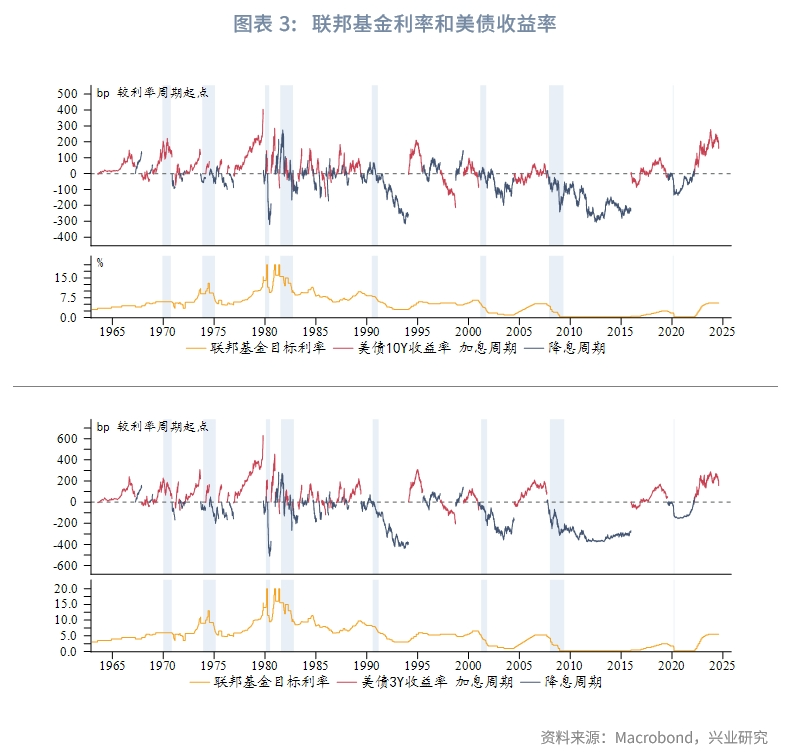

美國利率市場高度活躍,往往會提前交易經濟前景和貨幣政策預期,因此或許能從利率指標中找到本輪復蘇期是否存在第三庫存周期的證據。考慮到需要較長的時間序列,本文主要嘗試使用美國國債收益率、美國國債關鍵期限利差、美國國債10Y-Moody Baa信用利差、聯邦基金利率期貨等指標進行分析。由於1971年後美聯儲才確立聯邦基金目標利率,在此之前以貼現窗口利率作為替代性利率區分加息周期和降息周期。

2.1 美債收益率

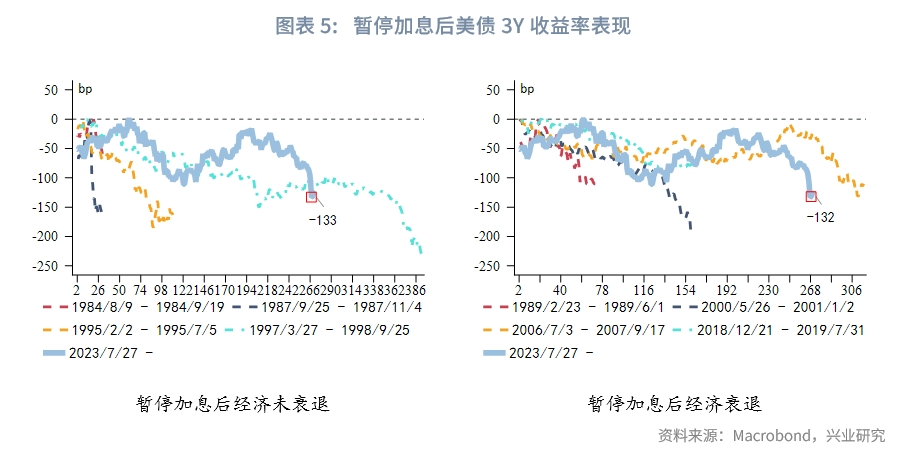

為了儘量使用日度數據進行長期復盤,我們選取了美債3Y和10Y收益率,兩者日度數據均始於1962年1月。我們重點關注美聯儲暫停加息後美債收益率的表現能否與經濟衰退建立聯系。不難發現,在加息周期尾聲即暫停加息後、開啓降息前,美債收益率提前交易預期而出現下跌是1980年後特有的現象,在此之前這一交易模式並不穩定出現。這一現象可能和通脹趨於中樞震蕩、利率長期下行趨勢、海外大量美債配置需求等因素有關,在此不做贅述。由於1980年後降息預期交易才穩定出現,我們主要對比1980年後美聯儲暫停加息後至首次降息前美債收益率的表現。

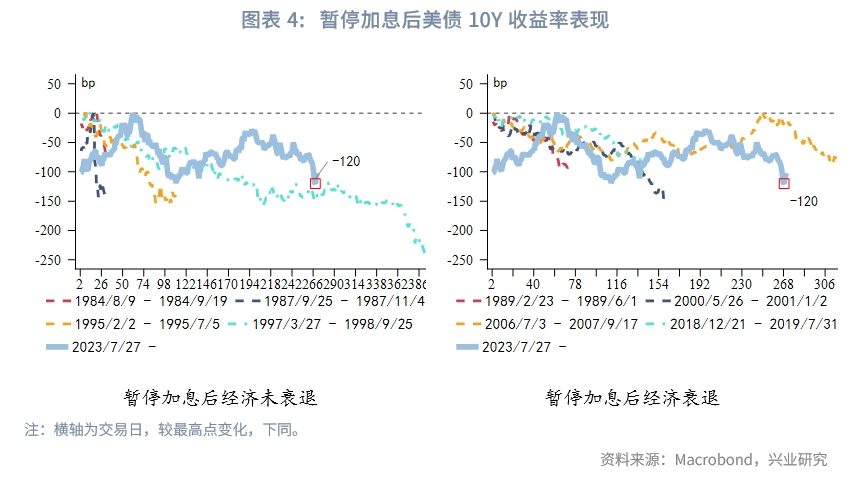

一個有趣的現象是,在暫停加息至首次降息期間,後續不發生經濟衰退的情況下收益率的下行幅度大於後續發生衰退的情況。無論是10Y收益率還是3Y收益率,在後續不發生衰退時,暫停加息期間的最大下行幅度通常達到甚至超過150bp;而後續發生衰退時,暫停加息期間的最大下行幅度大多不足100bp(僅有2001年超過)。其中1987年、1997年均為第二庫存周期暫停加息,收益率下行幅度也都達到或超過了150bp。當前收益率較暫停加息(2023年7月)後5%高點的最大下行幅度超過了120bp,更貼近歷史上暫停加息後經濟不衰退、有第三庫存周期的情況。

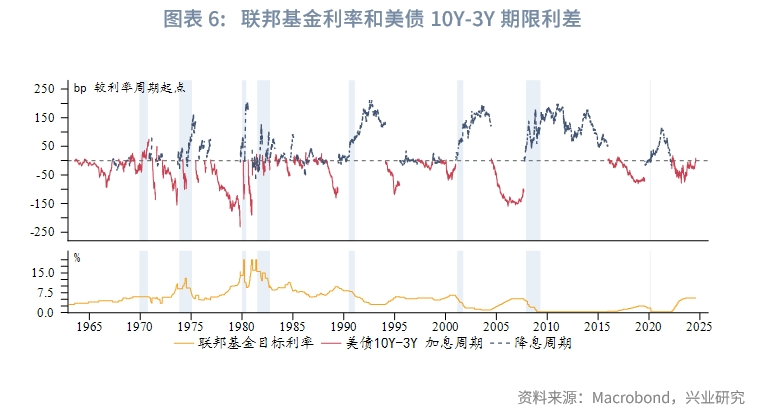

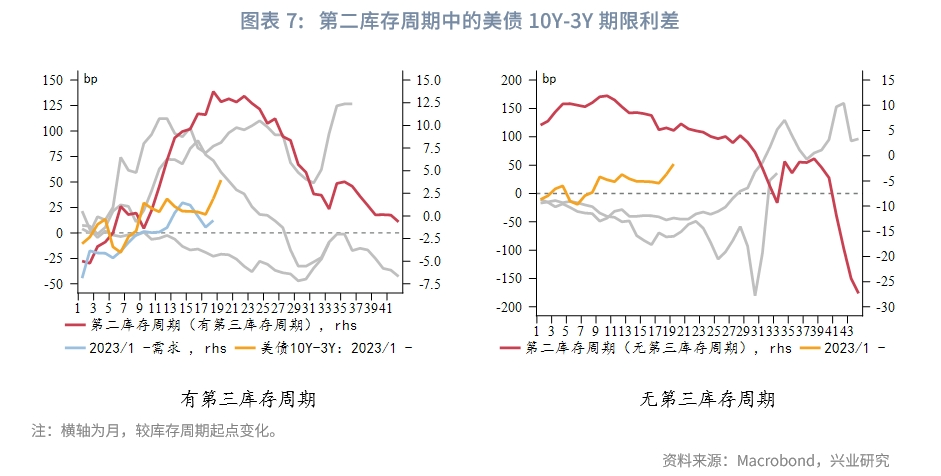

2.2 美債期限利差

同樣受到數據可得性的限制,我們以美債10Y-3Y作為期限利差代表。類似地,在美聯儲暫停加息後、首次降息前的期限利差反彈(曲線陡峭)也是1980後才出現的交易模式,在此之前,通常只有在美聯儲開啓降息後期限利差才會持續反彈。從庫存周期看,期限利差的周期性波動與庫存周期需求指標的關系非常密切。通過對比美聯儲暫停加息時的期限利差,我們發現並不能很好預判此後是否存在第三庫存周期。我們轉而對比第二庫存周期中的期限利差表現,發現在後續有第三庫存周期的情況下,期限利差往往會在需求指標回升的過程中經歷一個明顯的反彈過程,而在需求指標回落後期限利差走低。在後續沒有第三庫存周期的情況下,期限利差在需求指標回升時依然處於低位,而是在需求指標走弱後迅速反彈。2023年以來,期限利差隨需求指標回升而逐漸擡升,更接近後續有第三庫存周期的情況。

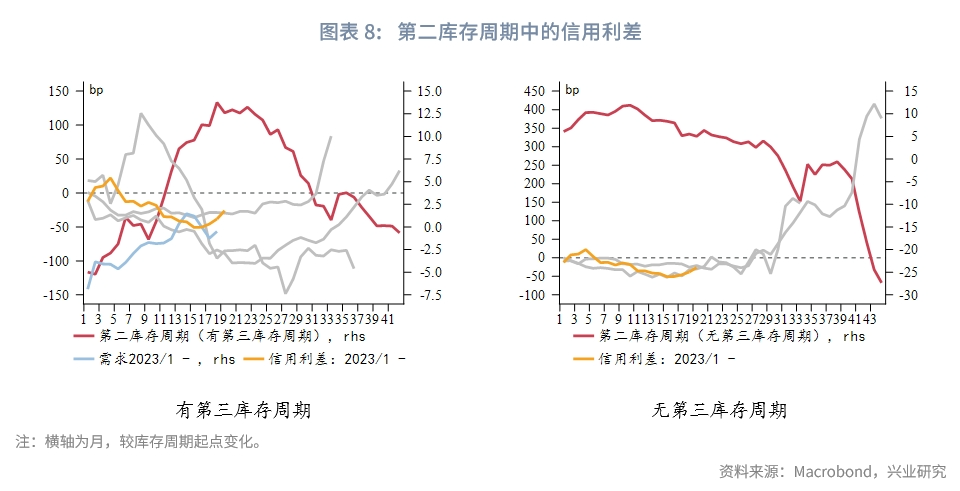

2.3 信用利差

Moody提供了長時間序列的企業債Baa日度收益率,基於此我們計算美債10Y-Moody Baa信用利差。通過對比美聯儲暫停加息時的信用利差,發現其不能很好預判此後是否存在第三庫存周期。因此對比第二庫存周期中的信用利差表現,可以發現後續有第三庫存周期的情況下,信用利差在庫存周期内會較長時間保持穩定,即便在周期下行時信用利差的反彈幅度也相對較小。而在後續無第三庫存周期的情況下信用利差會對周期下行非常敏感,往往快速反彈。近期歐美市場劇烈動蕩的情況下,信用利差的反彈幅度也較小,較符合後續有第三庫存周期的情況。

2.4 聯邦基金利率期貨

聯邦基金利率期貨是反映市場對美聯儲貨幣政策預期的重要窗口,但其歷史數據較短,最長的未來6個月利率預期的合約始於1988年10月。通常在美聯儲暫停加息後,市場會開始逐步定價未來的降息空間。1995年和1998年兩次預防性降息前市場預期的未來6個月最大降息幅度為70bp、78bp,最終實際降息75bp。2019年美聯儲預防性降息前市場預期的未來6個月最大降息幅度為85bp,至疫情前實際降息75bp。這幾次預期降息幅度都小於經濟衰退前夕的預期降息幅度(通常超過100bp),並接近最終實際降息幅度。並且1995年和1998年在降息達到預期幅度後,降息預期較快回擺至0,而經濟衰退時市場會保持對未來的降息預期。當前預期未來6個月最大降息幅度一度達到140bp,創下有數據以來最高水平,這是否意味著衰退已是必然?

1990年後通脹水平總體平穩,利率也進入長期下行趨勢。當前則是通脹從近10%的高位回落,利率和通脹處於「再錨定」的過程中,因此當前利率預期和1990年後的數據並不完全可比,而是更像1980年代初期的情況,但這一時期的數據缺失。在1980年代去通脹的過程中,從前文的收益率和期限利差復盤也能看出當時較強烈的降息預期,但這並不妨礙此後實現了長達近10年的經濟復蘇。當前較高的降息預期部分源自對於經濟放緩的擔憂,部分則是對於持續去通脹的定價。未來半年可以關注在美聯儲降息落地後降息預期是否出現迅速回擺,進而輔助判斷是否存在第三庫存周期。

三、總結

從宏觀周期性指標看,當前投資周期正處於出清期向復蘇期過度,在當前庫存周期發生衰退的可能性較低。從美聯儲暫停加息後的收益率下行幅度看,後續不發生經濟衰退時的收益率下行幅度反而大於發生衰退的情況。從期限利差看,後續有第三庫存周期的情況下,期限利差在第二庫存周期會隨著需求指標反彈;而沒有第三庫存周期的情況下,期限利差會維持低位,在需求走弱後迅速走高。從信用利差看,後續有第三庫存周期的情況下,信用利差在第二庫存周期會更長時間保持穩定,對於需求下行敏感度較低。從利率期貨看,儘管當前降息預期高漲,但由於宏觀環境的差異,和歷史數據可比性較低。綜上,我們認為2020年後的美國經濟復蘇期很可能存在三輪庫存周期,當前所處的第二輪庫存周期下行引發美國經濟全面性深度衰退的可能性較低,但在需求走弱階段可能存在技術性衰退。

參考歷史走勢,在不發生經濟衰退的情況下,今年9月美聯儲降息前美債10Y收益率在3.3%~3.6%區間有較強支撐。在美聯儲降息後,收益率下行空間主要取決於經濟數據表現。若經濟較快觸底回升(參考1987年、1998年),則相較降息時進一步下行空間較小(約50bp)且觸底較快。若發生經濟衰退,美債10Y收益率將較首次降息時出現150~200bp的大幅下降。

文章來源:興業研究公眾號