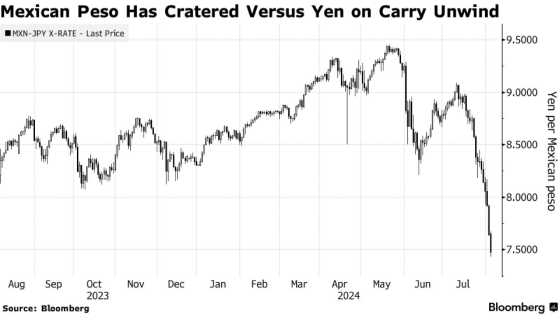

智通財經APP獲悉,日元在週一的交易中持續走高,與此同時,墨西哥比索則延續了其跌勢,這背後的原因是交易員們正在繼續平倉他們在新興市場上的套利交易。截至發稿,比索兌美元的匯率一度下挫2%,連續第三天出現下跌。與此同時,美元兌日元的匯率跌破了145的關鍵水平,創下了自1月15日以來的新低,日內跌幅達到了1.09%。

這種融資貨幣的突然升值對流行的套利交易策略構成了損害,該策略通常涉及交易員在發達市場以較低的利率借入資金,隨後將這些資金投資於新興市場的高收益資產。

在過去的一個月裏,日元兌美元的匯率已經上漲了約8%,這與7月4日美國假期前夕的情況形成了鮮明的對比,當時日元兌美元的匯率自1986年12月以來首次跌至161.96日元兌1美元。日元的升值引發了市場的猜測:這是否意味着所謂的"套利交易"的終結。

投資研究門戶網站ERIC的聯合創始人拉塞爾·納皮爾表示,近期美國股市的下跌可能對日元套利交易的投資者產生了重大的影響。

納皮爾指出,在金融抑制的背景下,美國股價的這種負面反應將會加劇,因爲套利交易的投資者將被迫出售其資產,同時,日本的金融機構也將被迫按照日本當局的要求出售股票,以購買日本政府債券。

"由於日元被嚴重低估,加之日本迫在眉睫的金融抑制需求,投資者不應期望美國股票估值在這種變化來臨時會繼續上升。"納皮爾總結道。

最近幾週日元匯率的走勢及其對美國股價的影響,爲投資者提供了一些早期的預警信號,表明當外國投資者開始傾向於將資本回流到本土市場時,美國維持其不可持續的局面將面臨多大的困難,而這種傾向可能會持續十多年。

著名的經濟學家、金融評論員和投資顧問彼得·希夫認爲,儘管只要美國的利率高於日本,套利交易就有可能持續下去,但美聯儲今年的降息預期和日本央行進一步加息的傾向,正在增加風險,減少套利交易的吸引力。

希夫觀察到,投資者對幾乎免費借貸的損失做出了反應,拋售日元,這導致了貨幣市場的波動加劇。自日本央行結束零利率政策以來,儘管採取了多次干預措施來穩定日元,但日元仍然經歷了大幅波動。

日元升值衝擊全球市場

據悉,日本央行在7月31日將利率上調至15年來的最高水平,並宣佈全面縮減大規模債券購買計劃,這標誌着日本央行從十年來的大規模刺激政策中明顯轉變。在全球降息趨勢的背景下,日本成爲了一個例外,與此同時,加拿大、瑞士、瑞典、中國、墨西哥、巴西和英國的央行都在高通脹的情況下選擇降息。

希夫表示,日本央行最近的干預措施已使日元兌美元升值了8%,此前日元匯率已跌至38年來的最低水平。日本的利率上升使得以日元計價的投資變得更具吸引力,但隨着套利交易的結束,它可能會轉變爲所謂的"反向套利交易"。

希夫將反向套利交易描述爲交易員借入日元投資於收益率較低的貨幣或資產,預期日元會貶值。一旦日元貶值,他們就可以以較低的成本將這些資產兌換回日元,從而從利率差異和日元貶值中獲利。

希夫警告稱,這種情況對全球市場有着深遠的影響。日元的波動可能會擾亂槓桿頭寸,可能引發追加保證金和更廣泛的拋售。如果日元升值導致石油等大宗商品價格上漲,促使日本央行採取更多幹預措施並進一步解除套利交易,這種風險會加劇——希夫認爲,這種情況可能會演變成全球市場的混亂。

當前,日本股市已經表現出極度的波動性。週一,日本股市連續第三天暴跌。由於日元飆升、利率上升和中東緊張局勢,全球投資者的信心已經非常脆弱。東京早盤,日本東證指數和日經225指數下跌超過7%,跌幅達到了20%左右,這意味着日股已經進入了技術性熊市。這兩個基準指數均連續第三個交易日出現下跌,這將是自2011年海嘯和福島核事故以來最嚴重的一次下跌。週一的下跌也導致東證指數觸發了熔斷機制。

希夫指出,日元套利交易歷來支持全球牛市,因爲它使廉價借貸能夠投資於其他地方。因此,日元套利交易的解除可能會導致日本以外的股市出現波動。希夫觀察到,日本央行面臨着一個關鍵的困境:保護日元、穩定股市,還是支持政府債券(日本央行持有約一半的政府債券)。在希夫稱之爲貨幣和經濟銜尾蛇的情況下,日本央行沒有簡單的解決方案。

同樣,希夫解釋稱,美聯儲和其他央行正陷入困境,儘管通脹持續存在,但仍試圖通過降低利率來緩解銀行業和房地產危機。希夫將金融體系比作一個火藥桶,唯一的不確定性是誰會點燃第一顆火花。