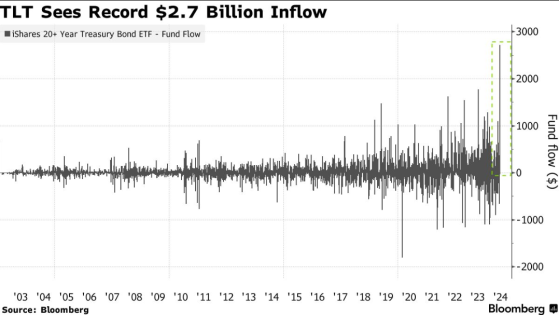

智通財經APP獲悉,隨着市場對美聯儲今年降息預期的重新評估,投資者紛紛湧向長期債券ETF,尋求避險。本週,貝萊德公司旗下的iShares 20+年期國債ETF迎來了其自2002年成立以來的最大單日資金流入,高達27億美元。儘管該ETF今年迄今爲止下跌了近3%,但其資金流入量已累積至約44億美元。

Bloomberg Intelligence的ETF分析師Athanasios Psarofagis指出:“投資者似乎再次與美聯儲的立場相抗衡。”他進一步解釋稱:“如果他們的預測成真,那麼債券價格將會有顯著波動。”同時,他也提到年中投資組合的重新平衡可能是資金流入的一個因素。

據瞭解,降息通常會提高長期債券的價格,因爲現有債券的固定利息支付在降息後變得更有吸引力。同時,經濟放緩期間,許多人會尋求債券作爲避風港。6月份至今,一項跟蹤美國國債總回報的指數已上漲約1.7%,有望創下2024年以來的最佳月度表現,並幾乎抹平了今年的損失。

這一市場動向反映出投資者對經濟前景的擔憂以及對貨幣政策寬鬆的期待。隨着投資者對降息預期的不斷調整,長期債券ETF的資金流入可能會繼續增加,成爲市場關注的焦點。

值得注意的是,美國利率期權市場的交易員們正在對美聯儲未來的利率路徑進行大膽的預測和押注。他們預計,在接下來的九個月內,美聯儲將實施大幅度的降息,總計達到300個基點。這一預期與市場普遍預測的75個基點的降息幅度相比,顯得尤爲激進。

在過去三個交易日裏,與有擔保隔夜融資利率(SOFR)掛鉤的期權市場顯示出,如果美聯儲在2025年第一季度之前將基準利率降至2.25%,那麼相關的期權合約將帶來收益。這一預期結果意味着利率將從當前水平至少下調300個基點,除非美國經濟出現突然衰退,否則這種情況出現的可能性並不大。

儘管美聯儲官員最近的預測顯示,他們預計到今年年底只會降息25個基點,到2025年底降息幅度達到125個基點,但一些投資者已經開始爲更大幅度的降息做準備,甚至包括快速和極端的降息情況。這些尾部風險的對沖行爲在市場中越來越受到關注,但由於許多交易是匿名進行的,很難確定這些激進押注背後的市場參與者。

在聯邦基金市場中,交易員們正在加大對8月份合約的購買力度,這些合約如果美聯儲在7月31日的政策會議上宣佈降息,將會帶來回報。與此同時,與該會議日期掛鉤的掉期合約僅反映出降息一個基點的預期。

摩根大通的數據顯示,現貨市場也呈現出鴿派傾向。該銀行最新的客戶調查顯示,截至6月24日的一週內,淨多頭倉位達到了三個月來的最高水平,這反映出市場對美聯儲降息的預期正在加強。