智通財經APP獲悉,Oppenheimer技術分析師Ari Wald在研究納斯達克100指數是否處於泡沫區域時表示,目前成長股並沒有被高估,而是非成長股按歷史衡量處於落後地位,當兩者之間差距縮小時,可能是非成長股出現反彈,而不是成長股暴跌。

Wald在一份報告中寫道:“我們仍然認爲,市場分化,尤其是成長股和非成長股之間的差距,可能是自上世紀90年代以來最大的。我們的不同看法仍然是,推動這一差距的主要因素是非成長股領域的疲弱,而不是成長股領域的強勁。”

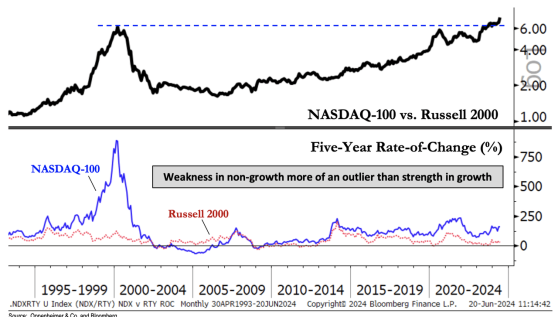

他表示:“我們可以把納斯達克100指數和羅素2000指數看作這種關係的代表。雖然這一比率已經突破了2000年的峯值,但各個部分的五年變化率顯示出現在和當時之間的顯著差異。”

“從我們的角度來看,一個異常值是,羅素指數正從個位數(2023年第四季度爲5%)回落,這更符合主要市場低點而不是市場高點。這就是爲什麼我們認爲,未來幾年的收斂更可能由追趕效應催化。”

“蘊藏火力”

Wald還看好等權重納斯達克100指數的走勢。

他表示:“作爲中型成長股的代表,我們認爲等權重指數First Trust NASDAQ-100 Equal Weighted Index Fund(QQEW.US)是一個板塊輪動首選,因爲我們認爲它在長期增長的領導地位和較低市值的中期輪動潛力之間達到了有吸引力的平衡。”

“該指數在今年3月反彈至2021年11月的峯值,此後一直在這一關鍵阻力點附近盤整。我們認爲,這種盤整使超買行爲在我們預計的多年趨勢突破之前有所緩解。”

他表示:“與我們對標普等權重、羅素2000指數、羅素價值指數和標普高貝塔指數的看法類似,我們認爲這是牛市週期下一階段的蘊藏火力。”