最近,中資股和中概股似乎又失去市場寵愛,轉頭向下。

港股恒生指數跌至萬八點以下,而反映中概股表現的納斯達克中國金龍指數,近兩周幾乎每日跑輸英偉達領頭的納斯達克指數。

這樣的市況,潛藏了風險與機會:資金流走可能導致一些財務基本面不太好的上市公司風險暴露,但是另一方面,下跌也讓一些基本面良好的上市公司估值顯得更加具有吸引力。

在評估上市公司的綜合表現時,除了深入研究其財務報告、宏觀經濟狀況對其產生的潛在影響,以及相關的產業信息等專業領域外,還存在一種快速而準確的方法值得參考,即關注公司的回購動態。

回購的直接影響在於短期内顯著增加了股份的買盤,從而通過調整短期買賣盤的供需關系為股價提供了有力支撐。

從現有股東的角度出發,當市值被低估時,上市公司利用閑置現金增持股份並進行注銷,此舉旨在提升現有股東的權益。此外,當上市公司尚未發現更為理想的商業機會時,選擇將資金用於低價回購自身股份,此舉不僅有助於資金的有效利用,同時也能顯著降低管理者濫用公司資金的風險。

財華社發現,在當前港股市場及中概股市場較為疲軟的環境下,保險公司和科技公司成為回購市場的主要力量。

保險公司愛回購

上市保險公司從業務上來看,為客戶提供保障服務,同樣作為專業金融公司,上市保險公司也很懂得未雨綢缪,在風險大的時候,保障自己——在財務狀況許可的時候增加回購。

國際金融服務公司保誠(02378.HK)近日公佈了20億美元股份回購計劃,約合156.14億港元,相當於保誠當前市值2,032.01億港元(按每股73.90港元計算)的7.68%,將不遲於2026年中完成。

保誠表示,其在運作時力求將自由盈餘率維持在175%至200%之間,而2023年末,保誠的自由盈餘率為242%,因此,在宣派了2023年第2次中期股息後,該公司又決定向股東回饋20億美元。

值得注意的是,保誠在回購的同時,仍會維持股息政策不變,預計2024年的年度股息增幅將介於7%-9%之間。

於截至2023年12月31日止的財政年度,保誠全年派息20.47美分,約合1.60港元,按年增長9%,按現價73.90港元計算,股息收益率為2.17%。如果加上以上的股份回購,則回饋給股東的收益相當於其當前市值的9.85%,可謂十分慷慨。

保誠管理層表示,2023年上半年,保誠業績表現理想,而且其對2024年全年度的新業務增長和實現2027年的財務和策略目標抱有信心。

2024年第1季,保誠新業務利潤增長11%,至8.10億美元,年度保費等值銷售額增長7%,至16.25億美元,管理層預期第2季的年度保費等值銷售額趨勢與第1季相若。

保誠的同行友邦保險(01299.HK)也是回購「忠實支持者」。

在公佈2024年第1季業績時,友邦保險宣佈在現有100億美元股份回購計劃中,增添20億美元,使得該計劃的總額增至120億美元,約合936.82億港元,相當於其當前市值6,193.83億港元(按現價55.30港元計)的15.12%,並延長回購計劃的整體期限至不遲於2025年4月30日結束。

友邦保險於2023財年全年股息合共為23億美元,約合179.56億港元,相當於其市值的2.90%。

2024年第1季新業務價值增長31%,至13.27億美元,創季度新高,新業務價值利潤率上升至54.2%。

友邦表示,以年度產生的自由盈餘淨額75%作為目標派付率,從2024年全年業績起,每年通過股息和股份回購向股東返還資本。

2023年,友邦產生的自由盈餘淨額為39億美元,這意味著可分派給股東的金額達到29億美元,約合226.40億港元,相當於市值的3.66%。

可見,保險公司採取了一種策略,即將其年度盈餘轉化為對股東的利潤回報。在股市表現不佳的情況下,通過增加回購力度,保險公司能夠以更為經濟的成本購回更多股份,此舉旨在最大限度地提升現有股東的權益。

港股科技巨頭更愛回購!

除了防守型保險公司愛回購外,進攻型的科技巨頭也是回購常客。

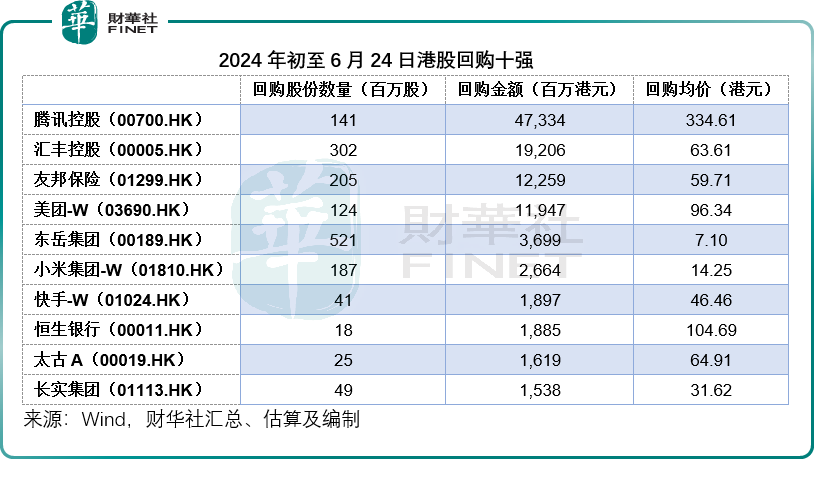

按照Wind的數據,今年以來港股市場上回購最多的上市公司是騰訊(00700.HK),到目前為止已累計回購1.41億股,回購金額為473.34億港元。

財華社按此計算,回購均價或為334.61港元,較其現價377.40港元折讓11.34%。

此外,美團(03690.HK)、小米(01810.HK)和快手(01024.HK)也是回購大戶,今年以來的回購總額分别達到119.47億港元、26.64億港元和18.97億港元。

今年6月,美團宣佈將不時在公開市場購回總金額不超過20億美元的B類普通股股份,約合156.14億港元,相當於其當前市值7,084.68億港元(按每股114.20港元計算)的2.20%。在經歷了高速增長、新業務轉型減虧後,這也是美團的首次回購舉措。

快手也在今年6月發佈了新股份回購計劃,擬於未來36個月内購回價值不超過160億港元的B類股份,相當於其當前市值2,034.33億港元(按46.90港元計)的7.86%。

今年開始賣車的小米,雖然成本高,但依然沒有放棄回購股份,這幾年一直是港股回購榜單里的前十。

今年以來,小米合共回購了1.87億股,相當於現有已發行股份數的0.75%,回購總額達26.64億港元。

然而,就回購規模而言,榜單上的上市公司均未能與阿里巴巴(09988.HK)相提並論。

阿里巴巴回購最積極

阿里巴巴(BABA.US),作為在港美兩地上市的企業,其回購市場主要聚焦於美股市場,因此,其回購數據相對較少在港股市場得到記錄。

於截至2024年3月31日止的財政年度,阿里巴巴以總額125億美元,約合975.85億港元,回購合計12.49億股普通股(相當於1.56億股美國存託股),回購總額相當於其當前美股市值1,781.48億美元(按每股美國存託股約73.67美元計算)的7.02%。

除了回購外,阿里巴巴還積極派息。於截至2024年3月末止的2024財年宣派現金股息每股0.125美元或每股美國存託股1.00美元。此外,阿里巴巴還將退出非核心資產投資帶來的財務收益,以特别股息的形式分派給股東。2024財年,阿里巴巴宣派每股0.0825美元(或每股美國存託股0.66美元)的一次性特别現金股息。

兩項股息合起來,2024財年合計股息或達到40億美元,加上125億美元的股份回購計劃,回饋股東的總額達到165億美元,相當於其美股市值的9.26%。

總結

在低迷的股市環境下,上市公司的回購行動不僅為股東帶來了實際收益,同時也在市場上傳遞出積極的訊息,成為指引市場方向的一盞明燈,充分展現了企業治理的穩健與高效。通過觀察上市公司的此類行為,或許能更為準確地把握其基本面,進而識别出具有潛力的優質投資標的。