智通財經APP獲悉,中金公司發佈研報稱,近期美國經濟數據持續走弱。該團隊認爲1季度美國的強勁經濟可能與疫情後異常季節性有關,統計數據高估了經濟動能。美國增長可能仍處於下行通道之中,並未開始復甦,原因有以下因素:美債利率水平太高,壓制經濟增長。財政對經濟的支持邊際轉弱,美國居民的超額儲蓄已經耗盡,建議勿低估經濟下行過程中的非線性。再考慮通脹持續改善,金融環境風險增大,建議勿低估美聯儲降息的時點和幅度。

以下爲研報內容:

美國通脹可能加速改善

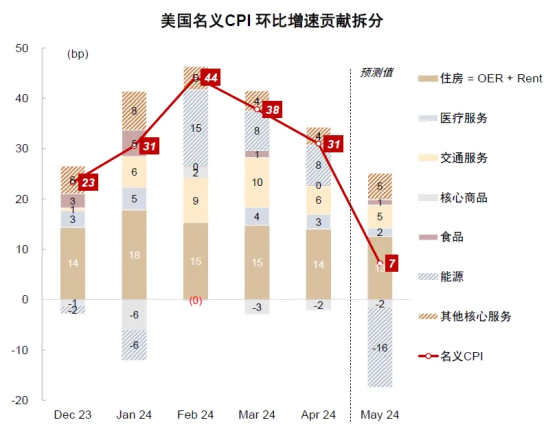

5月份美國CPI將於6月12日(週三)公佈。中金大類資產模型預測美國名義CPI環比0.07%(一致預期0.1%,前值0.31%,圖表1),核心CPI環比0.27%(一致預期0.3%,前值0.29%,圖表2)。

圖表1:名義CPI環比貢獻拆分及預測

資料來源:Bloomberg,中金公司研究部

圖表2:核心CPI環比貢獻拆分及預測

資料來源:Bloomberg,中金公司研究部

名義CPI環比大幅回落,反映前期商品上漲缺乏基本面支持,汽油價格出現明顯調整(圖表3)。

圖表3:汽油價格走弱

資料來源:Bloomberg,中金公司研究部

核心CPI環比小幅回落,反映市場房租通過統計滯後效應壓低房租通脹(圖表4),勞動力市場供給修復(圖表5),以及核心商品供需走向均衡(圖表6)。

圖表4:模型顯示房租通脹或繼續走弱

資料來源:Zillow,Apartment List,中金公司研究部

圖表5:美國勞動力供需缺口持續收窄

資料來源:Haver,中金公司研究部

圖表6:供應鏈壓力緩解壓低核心商品通脹

資料來源:Haver,中金公司研究部

與此同時,殘餘季節性(Residual Seasonality)可能從推高通脹轉爲壓低通脹,讓通脹讀數有一定概率低於我們的模型計算與市場一致預期。由於12個月之前通脹環比增速較低,基數效應導致通脹同比增速較前值變化不大,我們預測名義與核心CPI同比分別爲3.4%與3.5%。往前看,美國通脹可能繼續改善,只要不出現黑天鵝事件,模型預測CPI通脹今年會落到2.5%-3%區間,PCE落到2%-2.5%區間,沒有觀察到二次通脹的風險。

美國經濟同步降溫,勿低估美聯儲降息的時點和幅度

近期美國經濟數據持續走弱。5月ISM製造業PMI再度下滑,錄得48.7,低於市場預期的49.6。美國經濟分析局修訂一季度的GDP增速從1.6%下調至1.3%。此外,本月ISM芝加哥地區PMI驟降至35.4:過去50年每次出現如此低的芝加哥PMI,美國無一例外陷入衰退(圖表7)。

圖表7:ISM芝加哥地區PMI已接近衰退時期水平

資料來源:Bloomberg,中金公司研究部

本週五即將公佈5月非農就業數據,彭博一致預期非農就業人數將增加18.5萬人,大幅低於3月新增就業人數31.5萬人(圖表8)。

圖表8:美國非農就業增長持續放緩

資料來源:Bloomberg,中金公司研究部

我們認爲1季度美國的強勁經濟可能與疫情後異常季節性有關,統計數據高估了經濟動能。美國增長可能仍處於下行通道之中,並未開始復甦,原因有以下因素:美債利率水平太高,壓制經濟增長(圖表9)。

圖表9:美債利率水平高,壓制經濟增長

資料來源:Wind,中金公司研究部

財政對經濟的支持邊際轉弱(圖表10),美國居民的超額儲蓄已經耗盡(圖表11),我們建議勿低估經濟下行過程中的非線性。

圖表10:財政對美國經濟的支持減弱

資料來源:Bloomberg,中金公司研究部

圖表11:舊金山聯儲測算美國家庭超額儲蓄在3月份已經耗盡

資料來源:美聯儲,中金公司研究部

再考慮通脹持續改善,金融環境風險增大,建議勿低估美聯儲降息的時點和幅度。期貨市場計入9月降息概率只有57%,7月降息概率只有19%,市場對降息定價偏謹慎,降息交易仍有充分表現空間。

迎接海外降息潮,歐洲加拿大先降息

通脹改善不但發生在美國,自去年底至今,德國CPI同比下降150bp, 英國下降110bp, 加拿大下降70bp,德法CPI通脹已經回到2%附近(圖表12)。

圖表12:各國CPI同比中樞下移,通脹改善

資料來源:Wind,中金公司研究部

這些國家通脹改善快於美國,反映經濟更弱,也與統計機構對OER房租通脹的計量方法有關。我們預計海外通脹明顯改善,將爲央行轉向降息創造條件。瑞士銀行已經於今年3月份率先降息。加拿大央行在本週三發佈了最新的議息結果,宣佈將基準利率下調25個基點至4.75%,並將銀行利率從5.25%降至5%,成爲G7國家中首個採取降息行動的央行[1]。主要原因是該國通脹放緩趨勢已經持續了數月,同時勞動力市場活動明顯降溫,加之加拿大一季度經濟增長乏力,僅錄得1.7%的增速,顯著低於預期。與此同時,市場普遍預計歐洲央行將在本週四進行自2019年以來的首次降息,主要是由於基本面壓力。儘管歐元區第一季度GDP增長0.3%,好於市場一致預期,但彭博顯示市場預期其全年增速僅爲0.7%,表明經濟增長或仍乏力。5月歐盟CPI同比有所上漲,達到2.6%,但已接近歐洲央行2%的目標。因此,市場普遍預期歐洲央行將降息25個基點,將存款利率從去年的創紀錄高點4%下調至3.75%[2]。

積極佈局降息交易,增配美債與黃金

我們預判海外央行陸續降息將爲全球大類資產創造機會。根據歷史週期經驗,美聯儲降息開始後6個月里美債和黃金錶現佔優(圖表13)。

圖表13:降息週期開啓之後的6個月裏,美債、黃金佔優

資料來源:美聯儲,中金公司研究部

加息結束後降息開始前美債有高個位數表現(圖表14)。

圖表14:美聯儲加息結束後到降息開始前,美債勝率最高

資料來源:Wind,中金公司研究部

但是在本輪週期中,美債回報僅有1.8%,存在補漲可能。使用“利率預期+期限溢價”分析框架,十年期美債利率均衡價格在3.5%附近,目前美債利率仍有4.3%,具有充分下行空間。黃金過去2年表現亮眼,2024年至今累計回報13%,在全球大類資產中排名領先(圖表15)。

圖表15:2024年至今全球大類資產漲跌幅排序(截至2024/6/5)

資料來源:Bloomberg,中金公司研究部

我們認爲黃金沒有透支降息開始後的上漲空間,上漲行情尚未結束,原因在於黃金的投資邏輯已經發生變化。過去2年黃金上漲主要受貨幣屬性支持,反映美元信用下降,但金融屬性仍在壓制黃金錶現(圖表16,《黃金的新趨勢與新機遇》)。

圖表16:中金大類資產四因子模型對黃金價格漲幅貢獻的拆分

資料來源:Bloomberg,中金公司研究部

一旦海外央行降息潮啓動,美債利率下行,黃金的金融屬性可能轉向支持黃金上漲,金融屬性與貨幣屬性聯動,可能推動黃金創出歷史新高。降息交易迴歸,同樣利好海外股票和銅油等商品資產。但海外股票估值過高,近期銅油上漲受情緒因素影響較大,供需矛盾其實並不突出(圖表17)。

圖表17:全球主要交易所銅庫存水平相對往年並不低

資料來源:iFinD,中金公司研究部

如果全球經濟降溫過快,可能引發這些資產價格高位調整。因此,我們建議謹慎做多海外股票,規避銅油等商品資產。歐洲通脹改善進度快於美國,可能引發歐元走弱壓力,讓美元下行幅度相對有限。