作爲革命性的前沿科技,元宇宙於2021年開始火爆,但由於關鍵性技術未能有明顯進展、成本居高不下以及C端商業化困難等多方面的因素,資本市場對元宇宙產業的熱情逐漸轉涼,其中亦不乏一些唱衰的聲音。

但即使如此,一家來自深圳南山的元宇宙計算基礎設施的供應商和服務商已啓動了赴美上市征程,並於近日迎來了最新進展。

智通財經APP瞭解到,在今年1月26日首次向SEC遞交公開版的招股說明書後,傑微於5月21日對招股書做了第一次更新。

據招股書顯示,傑微申請以“JIE”爲代碼在納斯達克上市,但發行規模及價格尚未披露。

從業績來看,傑微呈現出了明顯的波動。2023財年(截至3月31日止12個月),傑微的收入同比大跌55.8%至953.87萬美元,期內由盈轉虧,錄得虧損80.91萬美元,而2022財年時盈利665.27萬美元。至2024財年上半年,傑微收入同比增長340.6%至1607.62萬美元,且期內淨利潤扭虧爲盈,錄得盈利103.32萬美元,重回增長軌道。

爲何傑微業績大幅波動?公司重回增長後持續性如何?其能否在資本市場對元宇宙“降溫的”大背景下贏得資本青睞?通過公司的招股說明書,便可一探究竟。

業績重回增長,在手現金僅64.23萬美元

自2019年成立以來,傑微便深耕於元宇宙領域。經過多年的積累後,公司通過對上游定製芯片產品、中游定製服務器產品和下游雲遊戲終端產品的自主研發和銷售,已建立起了一套垂直整合產業鏈的商業模式。

在上游的定製芯片產品方面,傑微有兩款產品,分別是繁星一號定製芯片以及星辰系列自研芯片。在中游定製服務器產品方面,傑微定製服務器能靈活滿足客戶的各類定製化需求和元宇宙應用程序的多樣化和快速發展的需求。在下游雲遊戲終端產品方面,傑微已推出MetaBox雲遊戲盒子和MetaPro雲遊戲一體機兩款元宇宙應用終端產品。

除了上述的硬件產品外,傑微還有兩款軟件產品,分別是麥傑集控管理系統、麥節OS系統。其中,麥傑系統是自研的遠程集羣監控運維管理系統,可兼容所有定製服務器,結合硬件優化,可進一步提升服務器計算效率。麥節OS系統則可根據客戶需求集成和配置雲遊戲、雲電腦和AI計算操作環境。

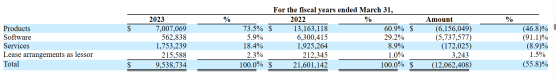

從業務結構上看,傑微有四大營收分部,分別是硬件產品銷售、軟件許可收入、服務收入以及租賃安排收入。其中,產品銷售收入爲傑微的業務大頭,2023財年、2024財年上半年時,產品銷售所佔的比例分別爲73.5%、85.3%;其次是服務收入,收入佔比分別爲18.4%、13.2%。

據招股書顯示,傑微2023財年業績的大幅下滑主要由疫情所導致。報告期內,產品銷售收入下降46.8%至700.71萬美元,這是因爲疫情影響下客戶數量減少42個,銷售服務器數量從2560臺減少至594臺,且平均銷售單價亦從5144美元降至4650美元。

“量價齊跌”造成了產品銷售收入大降,且由於硬件產品銷量的下滑,軟件許可收入、服務收入亦隨之有不同程度的下跌,從而造成傑微2023財年收入大跌55.8%。收入“腰斬”後,傑微2023財年的毛利率亦從2022財年的52%下降至14%,從而導致期內淨利潤由盈轉虧。

但進入2024財年上半年後,傑微重回增長軌道,其期內收入大增340.6%至1607.62萬美元,這主要得益於產品銷售以及服務收入的明顯增長。其中,由於疫情影響的消除以及公司在報告期內發佈了雲遊戲終端和芯片兩款產品,從而帶動產品銷售收入大增661.7%;同時,服務收入期內大增81.6%,這主要是因爲公司推出了兩項新服務,分別是芯片設計服務以及計算能力服務。

雖然2024財年上半年的毛利率因租賃安排業務的影響導致下滑3.7個百分點至17%,但得益於收入的強勁增長,以及降本增效下營業費用的下降,傑微期內實現扭虧爲盈,錄得盈利103.32萬美元。

由此看來,傑微2023財年業績的大跌主要由疫情所影響,隨着疫情營銷的消除以及公司推出的兩款新硬件產品以及兩項新服務的放量,其業績已重回增長軌道。且從資產負債表來看,傑微資產結構相對優質,截至2023年9月30日,傑微的總資產爲1331.75萬美元,總負債爲253.24萬美元,資產負債率不到20%。不過,公司現金流相對緊張,截至2023年9月30日的在手現金僅有64.23萬美元。

客戶集中度升高,單一客戶收入佔比超60%

從資本市場層面來看,近兩年元宇宙的熱度已有明顯下降,這不僅是因爲生成式AI的崛起成浪潮之勢席捲全球從而成爲了市場新焦點,亦是因爲元宇宙目前爲止仍未在C端出現現象級的爆款應用。

即使蘋果劃時代的混合現實(MR)頭顯於今年2月在美國市場上市引起了持續的反響和討論,但在幾個月的佩戴體驗和評測後,由於生態應用的不足、價格較高等因素的影響,Vision Pro在美國市場的熱度快速回落,需求急劇下降,蘋果已經將24年Vision Pro的出貨量下調至40-45萬,非市場預期的70-80萬臺甚至更多。

但不可否認的是,作爲戰略性新興產業,元宇宙是人工智能、區塊鏈、5G、物聯網、虛擬現實等新一代信息技術的集大成應用,是具有廣闊空間和巨大潛力的未來產業,各國均推出相關政策鼓勵元宇宙產業的發展。

以我國2023年9月由工業和信息化部等多部門聯合發佈的《元宇宙產業創新發展三年行動計劃(2023—2025年)》(以下簡稱“《行動計劃》”)爲例,該《行動計劃》強調了發展元宇宙產業將極大開闢數字經濟的新場景、新應用、新生態,培育經濟新動能,特別是發展虛實融合互促的工業元宇宙,將進一步加速製造業高端化、智能化、綠色化升級,是新型工業化建設的重要發力點之一。

同時,該《行動計劃》指出了包括5大任務、14項具體措施、4項工程在內的具體發展方向,欲確保到2025年我國的元宇宙產業的綜合實力達到世界先進水平。

據普華永道的數據,全球元宇宙規模將以36%的複合年增長率增長,到2025年達到3037.4億元人民幣。在中國,2020年元宇宙市場規模達到73.8億元人民幣,到2025年將達到316.1億元人民幣,行業持續成長。

面對行業快速發展帶來的產業機遇,傑微針對雲計算、雲遊戲等應用領域已建立起了一套垂直整合產業鏈的商業模式,且公司已於2023年開始全球化市場拓展,致力於吸引東南亞、歐洲和北美的新客戶,這將使其受益於行業的持續成長。

但同時,傑微亦面臨着諸多挑戰。首先,元宇宙做爲前沿科技,對技術的要求較高,這就需求市場玩家有較強的研發實力。從傑微科技的產品線來看,其硬件產品銷售收入佔比高,這意味着公司更擅長硬件領域,後續公司能否實現持續成長,一方面取決於新客戶的拓展力度,但更重要的是傑微需持續迭代出更有市場競爭力的芯片產品。

其次,傑微的商業化場景應用仍比較侷限,這導致其高度依賴部分客戶,且依賴程度越來越高。2022財年時,傑微來自五大客戶的收入佔比爲53.18%,2023財年受疫情影響,客戶有所流失,因此兩大客戶貢獻了54.8%的收入,但至2024財年上半年,僅其中一個客戶,就佔到了傑微總收入的62.3%。過於依賴單一客戶,會出現公司業績因客戶需求變化而出現大幅波動的潛在風險。

此外,傑微亦在招股書中提及,其所處市場競爭激烈,並預計未來競爭將加劇成熟的競爭對手和新的市場進入者。這種競爭可能導致定價壓力增加,利潤率降低,增加銷售和營銷費用以及未能增加或損失市場份額,其中任何一項都可能嚴重損害該公司的業務、經營業績或財務狀況。

綜合來看,雖然資本市場對元宇宙熱情有所下降,但整個產業仍在持續發展,這是傑微的機遇,且在疫情影響消除後公司通過發佈新產品已重回增長軌道,但值得注意的是,這背後客戶集中度不斷變高,透露出了公司場景應用的匱乏,潛在風險隨之提高,且公司未來也將面對市場競爭持續加劇的壓力,因此傑微仍需更大的成績來證明自身的實力。