智通財經APP獲悉,在過去半個世紀的大部分時間裏,作爲一種買入並持有的資產,美債的表現輕而易舉地超過了黃金。但如今,美債作爲終極避風港的地位正面臨着迄今爲止最大的挑戰之一。

傳統上,投資者蜂擁購買美債,並認爲這是一種超級安全的投資——收益穩定,且得到全球經濟強國的支持。對於從個人到主權國家的買家來說,這些屬性使美債成爲比黃金更好的投資,因爲黃金不像債券那樣產生現金流,但作爲一種稀缺商品和通脹對沖工具,黃金仍然令人垂涎。

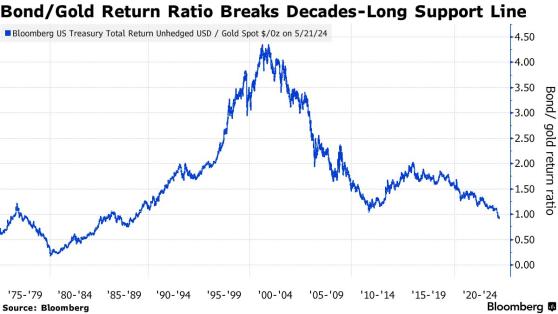

這種關係最近發生了變化,趨勢變得對黃金有利。數據顯示,彭博國債總回報指數預計將出現四年來的第三次年度下跌,其較2020年峯值的跌幅擴大至11%。相比之下,黃金價格在本週創下新高,今年迄今的回報率就已達到15%。

在景順首席全球市場策略師Kristina Hooper看來,這兩種資產的差異表明,投資者對美國政府債務飆升的擔憂加劇,因此更偏好實物資產。她表示:“避險資產類別的選擇已變成黃金,而非美債。更大的主題是對大量債務的擔憂,以及對美國財政狀況不可持續的擔憂。”

作爲一種長期投資,黃金的表現如今已經超越了美債。51年前投資黃金的1美元現在價值2314美元,較1973年首次推出的彭博國債指數的回報高出172美元(這個比較沒有考慮持有黃金的存儲成本)。

美債市場最近的掙扎很容易理解,主要原因是美聯儲自2022年以來積極的貨幣緊縮行動推高了美債收益率,而美聯儲官員近期的言論表明政策制定者希望將利率在更長時間內維持在高位。

與此同時,對美國政府債務和赤字不斷攀升的根深蒂固的擔憂加劇。自大流行以來,美國政府債務加速增長,在過去十年中幾乎翻了一番,達到約35萬億美元。

更難解讀的是黃金價格的飆升。從理論上講,不斷上升的實際利率應該會打壓黃金價格,使這種沒有任何收益的資產變得不那麼吸引人。但金價在實際利率上升的情況下卻走高了。分析師指出,各國央行的購買是推動金價上漲的主要力量。例如,中國央行已聯繫18個月增持黃金。

當然,美債相對於黃金的表現在過去幾十年中有所不同,在某些時間點落後,但又會再次領先。而黃金的優異表現通常伴隨着更高的波動性。例如,金價在上世紀70年代末飆升,當時投資者尋求對沖通脹風險。

上世紀80年代,前美聯儲主席保羅•沃爾克(Paul Volcker)爲通脹降溫的行動開啓了固定收益市場長達40年的牛市,之後債券開始迎頭趕上。10年期美債收益率從1981年的近16%跌至2020年的0.3%。隨着債券價格的上漲,投資者獲得了意外之財。但低收益率爲此後的下跌埋下了種子,包括美聯儲爲抑制通脹而提高利率,導致2022年美債史無前例地下跌了12%。

但在Macro Intelligence Partners聯合創始人Julian Brigden看來,美債目前的表現不佳不僅僅是暫時的,因爲人口老齡化和儲蓄縮水意味着沒有足夠的需求來滿足不斷增加的債務供應。他直言:“我們正處於結構性債券熊市。債券不是很好的對沖工具。黃金正在接管市場。”