如果說對英鎊的擔憂是阻止英國央行比美聯儲降息幅度過大的一個因素,那麼日本拋售美元的干預可能會幫助其保持選擇權。

智通財經APP注意到,英國央行將於週四宣佈最新的政策決定。雖然本週不太可能改變英國的基準利率,但有人猜測它是否會引導市場最早在下個月降息——在那兩週前,歐洲央行將於6月6日公佈利率決議。

英國央行高級官員,尤其是副行長Dave Ramsden最近發出的更爲鴿派的聲音表明,儘管美聯儲鷹派堅持大西洋彼岸的“更長時間內走高”策略,但英國央行仍在採取一些言辭上的行動。

目前來看,貨幣市場認爲歐洲央行下個月加息的可能性爲90%,但英國央行6月降息的可能性不到50%——英國央行在8月1日會議之前尚未完全反映出降息25個基點的可能性。鑑於美聯儲的首次寬鬆政策目前在期貨市場上要到11月纔會被完全消化,這種中間立場對英國政策制定者來說似乎比較舒服。

然而,英國央行在加入歐洲央行方面的猶豫,可能部分源於不願削弱英鎊兌美元的匯率,因爲這反過來可能會加劇以美元計價的能源、大宗商品和其他商品的進口成本,並阻礙英國的反通脹進程。

但如果美元在更大範圍內降溫,英國政府很可能會有更大膽的觀點。

因此,日本政府在過去一週出手干預,拋售美元,併爲暴跌的日元提供支撐,這可能最終會降低美元的熱度——就像美聯儲冷卻了對美元再次加息的猜測一樣。

摩根士丹利策略師指出,當日本上次在2022年底出手干預美元時,美元大盤指數在接下來的三個月裏下跌了10%。美元兌歐元的權重接近60%,兌日元和英鎊的權重也分別高達14%和12%。

雖然他們很快指出,這並不完全是因爲日本的拋售,但當時的滾雪球效應是由美國重新開始的反通脹和中國的反彈所推動的——這一次也不是不可能的組合,即使力度較小。

至少隨着美元受到更嚴格的約束,英國央行暗示在一定程度上獨立於美聯儲政策時間表的意願可能會增強。

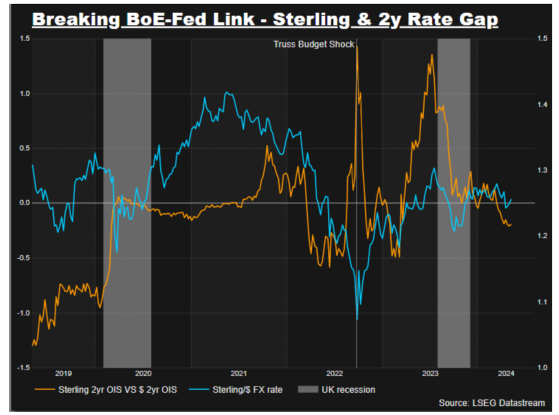

摩根士丹利團隊認爲,本週英國央行6月降息的大門很可能打開,他們預計英鎊/美元匯率對兩年期美英收益率差每下降100個基點的“敏感度”爲4.5%,這將使這種情況可以忍受。

"雖然無助於短期通脹動態,但這並不是大幅貶值,"該行補充稱,這足以讓英國央行在一定程度上偏離美聯儲的立場。

“改變指引”

德意志銀行策略師Shreyas Gopal和英國經濟學家Sanjay Raja也提出了類似的觀點,並稱"英國央行和美聯儲之間的分歧現在越來越明顯。"

德意志貨幣對錶示,貨幣市場波動率較低的環境降低了英鎊對利率路徑分化的敏感度。該機構預計,在兩年期美英利差下降100個基點的情況下,英鎊的跌幅將更小,爲3.5%。

他們表示,這種有節制的匯率衝擊只會使英國通脹在接下來的一年裏溫和上升6個基點。

巴克萊銀行也認爲英國央行本週將維持利率不變,但“會改變指引,爲6月降息鋪平道路”。

由於歐洲央行官員堅稱下個月將降息,歐元在過去幾個月只受到輕微打擊,這將進一步鼓勵英國央行傾向於6月降息。

因此,儘管日本干預匯市可能是英國央行決策者週四最不會考慮的事情,但日本政府及時向美元發出的警告,可能會間接鼓勵他們相信,英鎊能夠在交火中安然無恙。