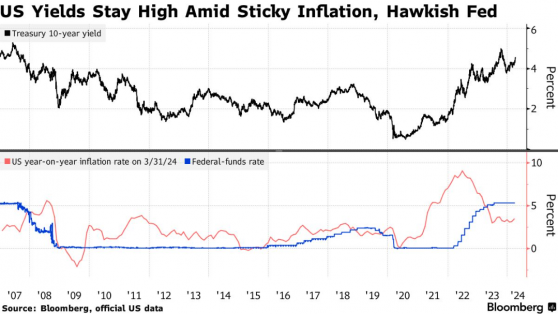

智通財經APP獲悉,債券交易員正準備應對美國10年期國債收益率超過5%的可能性,原因是美聯儲今年不降息的情景看起來越來越有可能發生。據瞭解,由於通貨膨脹持續高企,使得利率長期保持在高位的風險加大,投資公司Schroders Plc正對美國債券進行空頭交易。同時,太平洋投資管理公司預計,美聯儲將比其他發達市場的同行更緩慢地放鬆政策,並且存在“不容忽視”的可能性,即今年根本不會降息。

其中,Schroders Plc駐悉尼固定收益副主管凱莉·伍德 (Kellie Wood)表示:“我認爲 10 年期國債收益率達到5% 或更高並非不可能。”此外,該基金還針對“美聯儲今年根本不降息的可能性”進行了定位。該資產管理公司對美國2年期、5年期和10年期債券持有看跌頭寸。

康涅狄格州Newedge Wealth的高級投資組合經理本·埃蒙斯(Ben Emons)在談到美國今年不會降息時表示:“這是一個擺在桌面上的選擇,隨着市場關注新的通脹風險,10年期國債收益率將全面回撤至全球金融危機前的最高點5.30%。”

Abrdn Plc的東南亞多資產部門負責人Ray Sharma-Ong也表示,他們正考慮減少在長期國債上的投資,因爲他們預計市場增長將更爲強勁,這可能導致利率上升和債券價格下降,從而影響長期債券的回報。

這種看法突顯了全球債券市場的快速變化,幾個月前主流觀點是從三月開始將有六次降息,每次25個基點。現在,隨着美國關鍵價格指數連續第三個月超出預測,國債收益率熊市的聲音越來越響亮。此外,全球債券也隨之拋售,日本、新西蘭和澳大利亞的利率市場面臨壓力。

雖然大多數投資者仍預計今年將降息一到兩次,但他們認爲需要對不變的情景進行對沖,因爲強勁的美國數據推遲了預期的時間表。此外,高盛等華爾街策略師已經調整了他們的預測。有些人認爲,當前的通貨膨脹趨勢與2021年末的情況相似,當時價格壓力持續存在,併爲美聯儲的鷹派轉變奠定了基礎。

然而,並非所有人都預計拋售將繼續。瑞銀全球財富管理的Kelvin Tay表示,公司可能會重新評估其今年三次降息的預測,但他認爲當美聯儲開始放鬆政策時,國債有望反彈。但是,如果美國繼續出現強勁的經濟數據,可能會加強那些認爲通脹持續的人的觀點。

據悉, 美國10 年期國債收益率在週四交易中基本穩定,此前,在美國基本通脹率已連續第三個月高於預期後,基準10年期國債收益率自11月以來首次突破4.5%。全球債券也出現拋售,日本、新西蘭和澳大利亞的利率市場面臨壓力。