智通財經獲悉,美國商品期貨交易委員會(CFTC)的每週數據顯示,在近期美國國債收益率上升之際,利用借來資金放大回報的槓桿基金兩個月來首次增加了美國國債期貨市場的空頭頭寸。投資者也加大了對現貨市場的看跌押注,摩根大通最新的客戶調查顯示,截至4月8日,空頭頭寸增加,使客戶的淨頭寸變爲中性,而非淨多頭頭寸,這是近一年來的首次。

美國國債收益率本週觸及年內高點,此前有跡象顯示美國經濟走強,加上各大央行行長的謹慎言論,導致交易員不斷降低對2024年降息的預期。上週五和週一的交易時段均顯示,基於未平倉合約的變化,空頭倉位增加,反映出交易商在對沖美國國債收益率進一步上升的風險。

不過,在今晚關鍵的通脹報告出爐之前,美國國債交易員已經大舉押注空頭頭寸,以至於他們可能受到不及預期通脹帶來的軋空。週二,美國國債收復了近期的部分失地,收益率從高點小幅回落。現在,交易員們正在等待將於週三晚些公佈的美國3月消費者價格指數(CPI)重磅報告,這份報告將會引起美國國債上重新定價。

經濟學家預測,美國3月份整體和核心CPI均環比上漲0.3%。富國銀行的分析師在4月5日的一份報告中寫道,由於市場定位如此悲觀,疲軟的數據有可能引發更劇烈的反應。他們寫道:“在債券市場最近表現不佳之後,我們認爲,如果核心CPI低於預期的0.3%,美國國債收益率的反應將比核心CPI上升時更劇烈。”

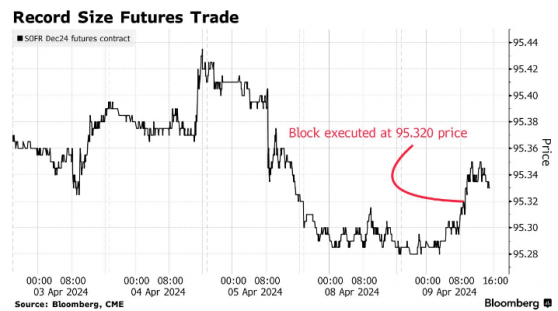

已經有跡象表明,一些投資者可能正在考慮在數據公佈前平倉。短期利率期貨創紀錄的大宗交易大幅提振了短期證券週二的漲勢,這似乎與一位直接買家的行爲相符。

在收益率處於年內高點的情況下,大規模交易可能是一些人認爲債券市場空頭過度緊張的早期跡象。此外,CFTC的數據顯示,一些資產管理公司最近願意承擔更多的利率風險。

以下是利率市場最新倉位指標的概述:

做空美國國債

摩根大通對美國國債客戶的最新調查顯示,空頭頭寸上升2個百分點,令其客戶的淨頭寸自2023年4月17日以來首次爲中性。以直接倉位計,空頭倉位仍爲年初以來最大,而直接多頭倉位則爲2月以來最低。

對沖基金重建期貨空頭

CFTC涵蓋截至4月2日一週的最新數據顯示,槓桿基金自1月底以來首次擴大淨空頭頭寸。新增的空頭倉位相當於約17.1萬份10年期美國國債期貨等價物,其中大部分淨空頭被延長至5年期美國國債合約,每基點的風險權重爲680萬美元。

另一方面,資產管理公司以去年8月以來最大的幅度重建了長期倉位,增加了約22.2萬份10年期美國國債期貨的淨多頭倉位。

對沖債券拋售成本高昂

爲對沖公債拋售而支付的溢價仍居高不下,在本週所有期限公債收益率均上升的情況下,長期公債期貨的所謂看跌/買入偏態溢價最高。本週期權市場的流動反映了這種看跌情緒,包括週一出現的一系列以5年期和10年期美國國債收益率突破5%爲目標的交易。

SOFR期權交易活躍

週二,美國短期利率期貨的大宗交易量創下歷史最高紀錄,並推動美國國債市場上漲。數據顯示,7.5萬份2024年12月擔保隔夜融資利率(SOFR)期貨通過大宗交易易手。芝加哥商品交易所(CME)證實,這是迄今爲止該產品交易量最大的一次。

SOFR期貨於2018年5月推出,已成爲對美聯儲設定的利率進行押注的主要工具。大宗交易是私下協商的、單一價格的、滿足最低規模門檻的交易。期貨價格隨後上漲,暗示交易是由買方發起的,美債收益率則進一步跌向日低。

過去一週最活躍的SOFR期權執行是95.0625和94.9375,上週的活動包括買入6月24日94.9375/95.0625/95.1875的看漲期權和9月24日94.9375/95.0625/95.1875的看漲期權。在6月24日的94.875/94.9375/95.00/95.0625看漲區間也有大量買盤。

SOFR熱選圖

在12月24日期限債券中,SOFR最多的是95.50,目標收益率爲4.5%,在6月24日看漲期權、9月24日看漲期權和12月24日看跌期權中可以看到大量風險。其他密集的行權包括95.00、95.25和94.875水平,6月24日的看漲和看跌都非常密集。