智通財經APP獲悉,隨着澳大利亞養老基金尋求對沖其龐大的海外投資,華爾街各銀行正競相爭奪業務。

美國銀行上個月從德意志銀行聘請了業內資深人士Scott Breakwell領導其悉尼外匯遠期交易部門,目前來自養老基金的業務日益增長。高盛集團和花旗集團等全球銀行都在競相滿足澳大利亞基金經理日益增長的需求。這些大型基金在澳大利亞以外總共控制着超過6500億美元的資產。

由於澳大利亞自身的私人和公開市場規模相對較小,該國的養老基金近年來加大了對海外的投資,佔其總資產的近50%。這對歐洲、美國和亞洲部分地區能夠處理掉期和其他衍生品需求的銀行來說是一個福音。

高盛的澳大利亞和新西蘭投行業務聯席主管Nick Sims表示:“澳大利亞只有這麼大。”“隨着這些基金在其投資組合中增加更多的國際敞口(它們在收到資金流入時將不得不這麼做),它們顯然將不得不考慮外匯敞口。”

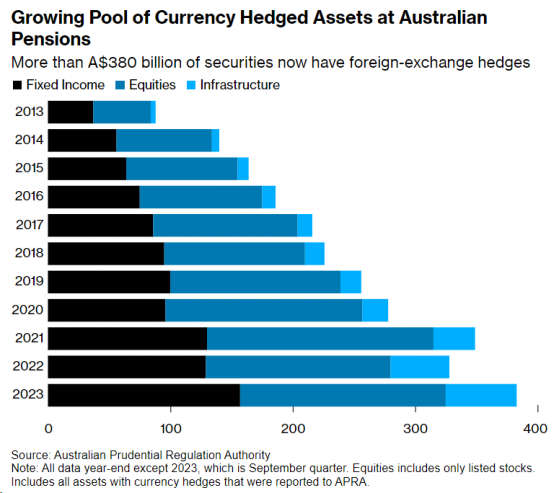

澳大利亞養老基金中的外匯對沖資產不斷增長

以兩家最大的養老基金公司爲例,AustralianSuper和Australian Retirement Trust總共管理着大約3900億美元。根據AustralianSuper的數據,在上一個財政年度,其投資組合中使用的名義掉期金額增長了53%,達到550億澳元(合360億美元)。與此同時,Australian Retirement Trust表示,用於外匯對沖的衍生品的名義敞口在過去五年翻了一番,達到700億澳元。

花旗集團負責亞洲北部、澳大利亞、亞洲南部和日本的短期利率交易主管Aaron Ng表示,澳大利亞養老基金服務已變得"極具競爭力"。他表示,鑑於資產的預期增長,超級基金是該行的主要目標。“這絕對意義重大,肯定引起了我們所有全球業務的關注。”

美國銀行駐悉尼的澳洲固定收益、外匯和大宗商品交易主管Mark Elworthy表示。“我們正在投入大量資金。我們希望盡一切努力,爲他們的所有需求做好充分準備。”

期權市場顯示,對沖成本近幾個月來有所下降。不過,今年全球央行政策調整的時機仍存在不確定性,在美聯儲加息週期中,澳元兌美元走弱。澳大利亞聯邦銀行的經濟學家和貨幣策略師Carol Kong表示,到2025年底,澳元可能會從目前的66美分左右升至77美分。

她表示:“降息可以進一步照亮全球經濟前景,這對大宗商品價格是一個積極因素。”

除了對沖匯率風險,養老基金還利用衍生品來管理流動性,並調整投資組合,以反映預期的短期市場走勢。

Australian Retirement Trust投資策略主管Andrew Fisher表示:“鑑於人們越來越關注離岸投資,外匯對沖在基金中所佔的比例有所上升。”他表示,這種轉變發生在整個行業,尤其是在大型養老基金機構中。