智通財經APP獲悉,4月3日,貝萊德於微信公衆號發文稱,今年以來,全球宏觀前景在逐漸改善,發達市場通脹“降溫”,貨幣政策面臨轉向,市場對於降息的預期更加明確。與年初相比,當前短期的市場風險偏好有所提升,積極樂觀的市場情緒有望持續。展望二季度,貝萊德認爲,投資者採取積極調整投資組合的方式有望獲得收益。現在並不是一個啓動“自動駕駛”模式做投資的時機,而是應該主動掌控投資方向。與此同時,審慎應對宏觀風險十分重要。

三大投資主題仍是主調

管控宏觀風險

在當前的新格局下,通脹粘性和結構性利率較高。市場仍在適應這樣的新環境,因此瞭解宏觀環境對於管控風險至關重要。

短期市場風險偏好提升

伴隨着發達市場通脹逐漸“降溫”,貝萊德看到短期內的市場風險偏好有所提升,並認爲積極樂觀的市場情緒有望持續。

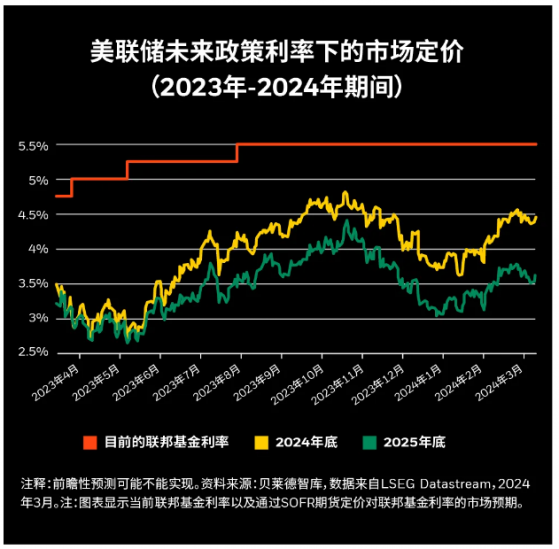

發達市場主要經濟體的通脹水平自疫情達到高點以來,一直在持續回落,今年有望穩定在接近2%的水平,將有助於這些市場的央行開啓降息行動。儘管美聯儲調整了通脹和經濟增長預期,今年3月宣佈的最新預測仍然預示了美聯儲今年有望降息三次、每次25個基點的行動。

近期美聯儲釋放信號後,貝萊德認爲,市場定價反映出對通脹全面放緩的預期偏高(通脹水平降至美聯儲2%的目標附近,而經濟增長保持不變),這一情況或將面臨挑戰。

審慎應對宏觀風險

貝萊德的核心觀點是,身處一個由供給主導的世界,經濟活動會呈現較低的增長趨勢。比如,儘管美國經濟在2023年頗具韌性,但美國的經濟活動仍低於其疫情前的增長水平。

貝萊德在之前的投資展望中曾提到,當前這種新的全球宏觀格局面臨着持續結構性的通脹壓力。由於商品價格回落,貝萊德認爲美國今年的通脹水平可能進一步降至2%。然而,隨着商品通縮的拖累逐漸消退,因勞動力緊張而不斷上升的工資增長,使服務業的通脹水平高於疫情前,從而導致通脹可能在2025年再次回升。

此外,顛覆性趨勢(或者是能驅動回報的結構性轉變),也有可能拉昇通脹。所以,貝萊德認爲,各央行的政策利率保持高於疫情前的水平,通脹率可能接近3%。在此背景下,貝萊德認爲要靈活地進行投資組合管理,並審慎應對宏觀風險。

掌控投資方向

市場上調對標普500指數2024年盈利增長的預期,並預計科技板塊的盈利佔比將達到標普500指數的一半。今年1月的時候,貝萊德曾在戰術上對美股持超配觀點,並且傾向於看好人工智能主題的投資機會。

貝萊德認爲,隨着越來越多的行業運用人工智能,加上美聯儲近期傳遞的信號,以及逐漸“降溫”的通脹,均提振了市場信心。市場對風險的偏好有望擴大到科技領域之外。貝萊德再次提升對日本的超配觀點,日本經濟在“停滯”了數十年後,日本企業盈利逐漸穩健、工資和通脹逐漸復甦,爲日本股市注入了“光明”。貝萊德認爲,日本央行的貨幣政策立場將利好日本股市。

戰略上,貝萊德對固收保持審慎優選的態度。今年2月,貝萊德減少了對通脹掛鉤債券的超配比重,但貝萊德對通脹的預期高於市場預期水平,因此貝萊德仍然保持超配。貝萊德也看好私募市場的收益機會,對於發達市場政府債券,貝萊德相對看好短期債券。