智通財經APP獲悉,交易者們正在押注大宗商品價格的波動率下降,這與大宗商品行業以往以劇烈的繁榮和衰退循環而聞名的歷史形成對比。

據瞭解,無論是石油市場因歐佩克+減產和充足的閒置產能而牢牢停留在一定區間內,還是銅價在可再生能源需求飆升和更傳統消費領域的緊張之間徘徊,近幾個月來世界各地的商品價格一直處於停滯狀態。此外,歐洲的天然氣波動率已回到供應危機前的水平。

這使得全球市場中的另一個領域成爲了主導性交易之一,即押注市場不會出現大幅波動。隨着股市上漲和數十億美元流入押注持續平靜的交易所交易基金(ETF),宏觀波動率一直在下降。

然而,在大宗商品市場中看到如此長時間的停滯不前卻是不尋常的。從新冠疫情到俄烏衝突升級,近年來一直有一系列事件導致價格劇烈波動,併爲全球最大的這些原材料貿易商帶來了豐厚的利潤。

Tiberius Group AG的投資組合經理Jo Harmendjian表示:“很明顯,至少對於大宗商品來說,今年不是一個勢頭強勁的一年,唯一可以賺錢的方法是找到如果什麼都不發生就能賺錢的結構,比如通過明智地賣出波動率來產生的回報。”

在一個高度波動的世界中,押注價格穩定是一種更加冒險的做法,原因是俄烏衝突還未停歇,也門胡塞叛軍還在紅海攻擊船隻,今年全球經濟的許多部分都將舉行選舉。週三銅市場的急劇反彈提醒了那些押注於市場持續停滯的人們,供應風險在這些市場中仍然很大。

做空市場波動通常需要賣出沒有到期價值的期權合約。這個過程非常類似於提供保險——如果合約沒有支付,交易者可以保留對方支付給他們的保費,但如果合約支付了,他們則面臨巨大損失的風險。

其中,一些金屬,如鋅和鋁,在能源危機導致的供應損失飆升後遭受了損失。如今,它們又受到工業需求急劇下滑的打擊。鋅的隱含波動率處於三年低點,而鋁則接近四年低點。此外,由於暖冬和健康的庫存,歐洲天然氣價格回落,波動性大幅下降。

金屬市場窄幅震盪的交易令一些對沖基金感到痛苦,這些對沖基金去年曾利用期權押注大幅上漲,而短線波動交易日益流行反映出策略的轉變,因投資者希望在低迷的市場中維持回報。

風險業務

然而,短期波動率頭寸的累積伴隨着風險,當交易者急於解開這些頭寸時,它們可能加劇大宗商品市場中的下一個波動。

例如,在2018年大宗商品波動率的大幅下滑隨後出現飆升,導致一家相對較小的基金在可能超過1.5億美元的損失面前清盤。

當然還有一些顯著的例外情況存在於平靜的市場中。由於價格飆升,黃金波動率一直在上升,可可市場也面臨着重大稀缺性,同樣導致了巨大的價格波動。

但在其他方面,大宗商品正在反映出全球市場中看到的趨勢。

例如,歐洲天然氣期權的波動率已降至2021年12月以來的最低水平——在俄烏衝突之前的幾個月引發市場危機。經濟增長緩慢也發揮了作用,削弱了德國等主要工業中心的能源需求。

儘管如此,該地區在失去大部分俄羅斯管道燃料進口後,仍然容易受到意外供應中斷的影響。

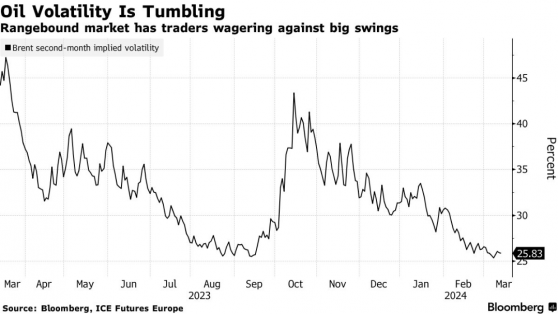

在石油市場,停滯的跡象很明顯。布倫特原油期貨剛剛經歷了兩年半來最狹窄的周價格區間。波動率最近降至2020年1月以來的最低水平,最近在倫敦的一次石油聚會上的交易者對即將出現的大幅波動缺乏強烈信念。

Optiver石油期權負責人Anurag Maheshwarii表示:“低宏觀波動率絕對是導致石油隱含波動率降低的原因之一,但價格在過去幾周內範圍內波動可能是最強的原因。”“系統性波動率賣出策略也主導了這一流動。”