美聯儲和歐洲央行的政策制定者們似乎準備好在今年年中的貨幣政策會議上宣佈開啓降息,有着“抗通脹急先鋒”之稱的英國央行屆時可能將被迫效仿。

緩慢但肯定的是,關於利率下降的拼圖正在逐漸成形。到今年年中,全球貨幣政策週期大概率將出現預期已久的利率下行,投資者們正在做好降息預期成爲現實的準備。美聯儲在哪裏掌舵,歐美地區的央行幾乎全線跟進——央行可能在名義上獨立於政府,但它們之間的獨立性在某種程度上有所減弱——這使得美聯儲、歐洲央行和英國央行這三大主要貨幣機構的行動很可能步調一致。

美聯儲主席鮑威爾上週在美國國會發表證詞時明確表示,隨着美國通脹率逼近2%的目標,距離降息所需的信心水平越來越近,基準利率可能很快就會下調。上週公佈的2月份非農就業報告可謂延續了就業人數小幅增長和收入略有放緩的趨勢。

鮑威爾並不一定要求通脹數據改善才能放鬆,在一些分析人士看來只要通脹數據不惡化,美聯儲6月降息的可能性就越大。因此,一些華爾街分析師越來越相信,美聯儲離最終扣動降息扳機的時機越來越近。通脹不出現惡化跡象以及美國勞動力市場繼續不溫不火的這些前置條件可能將在6月12日的美聯儲貨幣政策會議前完全到位。

在符合預期的PCE通脹數據以及喜憂參半的非農就業數據公佈之後,CME“美聯儲觀察工具”顯示,利率期貨交易員們繼續認爲,美聯儲6月份首次降息的可能性最大,同時還押注美聯儲全年降息不到100個基點,而不是2024年初期時利率期貨市場一度押注的降息150個基點以及年初普遍押注的3月降息。自2月底觸及4.47%的高點以來,對美聯儲政策敏感的兩年期美債收益率已經回落了約25個基點;十年期美債收益率也從上月的階段性峯值大幅回落。

歐洲央行的一些政策制定者近期更是高調宣佈,6月6日的貨幣政策會議將宣佈五年來的首次降息。歐洲央行行長克里斯蒂娜•拉加德(Christine Lagarde)在上週四的新聞發佈會上表示:“我們將在4月瞭解更多的情況,但在6月的情況可能更加清晰。”這一言論可謂爲市場降息預期定下了基調。通常情況下,問答環節的信息將在會後被歐洲央行不明身份的知情人士更正,但這一次得到了重申。

就連歐洲央行態度最爲鷹派的政策制定者,即歐央行管委兼奧地利央行行長霍爾茲曼(Robert Holzmann)也承認,歐洲央行可能正在準備調整利率。態度偏向鷹派的法國央行行長維勒魯瓦則直接表示:“歐洲央行很有可能在4月或6月宣佈降息。”這種鴿派傾向還得到了典型鷹派立場的芬蘭和立陶宛央行行長的支持性言論作爲重要支撐。立陶宛央行行長Gediminas Simkus近日公開表示:“六月最有可能成爲降息的時間點,”“我每次參加會議都持開放態度。我無法排除4月降息的可能,但這種可能性很低”。

Bloomberg Economics的經濟學家們則預計,歐洲央行將在6月份首次降息25個基點,並在2024年剩下的四次會議上進一步降息,即每次會議25個基點,將官方的基準存款利率從目前的4%降至2.75%。

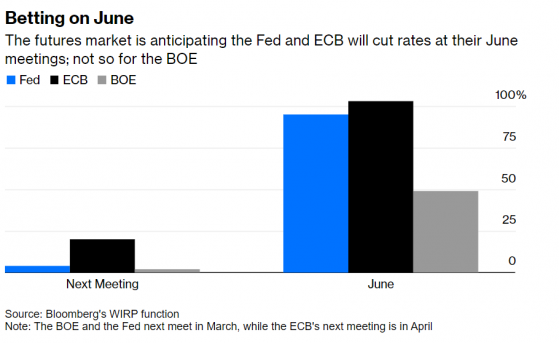

押注六月——利率期貨市場預計美聯儲和歐洲央行將在6月份的政策會議上降息;但英國央行有可能並非如此

如上圖所示,利率期貨市場預計英國央行將落後於其他同行。期貨市場定價數據顯示,6月20日的英國央行貨幣政策委員會(Monetary Policy Committee)會議上宣佈降息的可能性只有50%,這次會議是在美聯儲和歐洲央行的決定之後所召開。到那時,英國可能將成爲全球通脹率降幅最大、與此同時經濟卻是最疲弱的國家,這將加大英國政策制定者加速轉向寬鬆政策的壓力。

以最高的實際利率來運行懲罰性貨幣制度,可能將對經濟增長造成沉重打擊。如果英鎊在英國利率保持在最高水平時不斷走強,這將阻礙英國的衆多出口商們。近年來,在英鎊兌美元走軟的刺激下,英國持續復甦的服務業和出口商一直在贏得外國業務,尤其是來自美國的業務。英鎊近期的強勢可能將削弱英國經濟的其中一個關鍵支撐因素。這就是爲什麼歐洲央行、英國央行等歐洲各央行往往將趨之若鶩——以避免貨幣混亂帶來的破壞性經濟後果。

今年迄今爲止,英鎊的表現優於其他所有的主要貨幣

此外,公衆對英國央行的信心已經處於歷史最低水平。因此,如果英國央行繼續專注於恢復其對抗通脹的信譽,而其他國家的貨幣政策進展則另當別論,那麼英國央行就有被公衆視爲不妥協的風險。公平地說,英國央行行長安德魯•貝利(Andrew Bailey)爲提前降息時間表留下了一些迴旋餘地,2月份的英國央行貨幣政策評估以轉向寬鬆傾向爲特徵。下一步可能是在5月份的評估中下調消費者價格預期,使其與美聯儲和歐洲央行的通脹基準預測——實際上是與現實更加一致。英國央行目前預計通貨膨脹率將達到2%,然後在今年下半年再次加速——這看起來很奇怪,因爲幾乎所有的英國經濟指標都指向下行。

朝着正確的方向前進——反通脹趨勢使消費者價格上漲更接近歐美央行的目標

減緩全球通脹的經濟逆風因素可能將不斷減弱,但歐美央行的一些前瞻性質的指引已明顯變得更加清晰和自信。利率很少僅僅進行單獨一次的變動,因此利率期貨交易員們普遍預計今年下半年和2025年初還會有進一步降息。

展望2024年剩餘時間以及2025年初期,歐美央行的這些政策制定者極有可能將借貸成本降低100至150個基點。所謂的“涅槃時期”則是達到一個非常平穩的時期,在此期間經濟復甦而不重燃通脹。因此,多數華爾街分析師預計,在6月正式到來之時,就連在抗擊通脹方面“脾氣最爲暴躁”的英國央行也可能被美聯儲以及歐洲央行說服加入“降息狂歡”。