智通財經APP獲悉,全球最大規模資產管理公司貝萊德(BlackRock)和歐洲最大規模資產管理公司Amundi Asset Management都認爲日本股市表現將越來越亮眼。當前,來自外國投資者的大批量資金正在不斷湧向該國股市,日本股市的藍籌股基準指數——日經225指數,在上週超過了1989年(即平成元年)所創下的歷史最高點,本週則創下新的歷史最高位。這兩大資管巨頭預計,盈利增長和公司治理改革措施將繼續吸引大量資金買入“日特估”,日本股市繁榮趨勢將持續下去。

來自貝萊德的股票市場策略師Jean Boivin和Wei Li在一份致投資者的報告中寫道:“日本股市在突破歷史最高點之後,仍然有持續上漲的空間。”統計數據顯示,日經225指數今年迄今已上漲17%,成爲全球表現最好的基準股指之一。

“日特估”繼續成爲日本股市上行核心推動力,日經225指數有望繼續往上衝

日本股市的強勁表現,少不了“日特估概念”的強力助推。日本東京證券交易所多年來持續幫助股價低於賬面價值、以及資產價值被市場嚴重低估的日本公司制定資本改善計劃,以及呼籲並推動低估值日本藍籌公司大幅提高分紅以及股票回購規模、進一步強化公司治理能力、積極參與新型技術探索與研究以及全球化競爭等,否則有可能承擔相應懲罰,這也正是“日特估概念”的由來。

看漲日本股市的日本國內以及外國投資機構紛紛指出,交易所旨在提高企業估值的政策將持續吸引投資者進入日本股市,即東京證券交易所針對股價低於賬面價值的公司發佈的資本改善指令。超過這一指標所帶來的投資熱情幫助了大和證券集團等老牌低估值藍籌公司,這家日本老牌券商股價六年來首次高於賬面價值。

Robeco機構資產管理公司和法國巴黎銀行旗下的資產管理機構同樣對日本股市後市持非常樂觀的態度,尤其是看好“日特估”概念類股票對於日本國內資金以及外資的強大吸引力。

三井住友DS資產管理公司的高級基金經理Sohei Takeuchi表示,一直是日本股市上漲的主導力量的海外基金,將繼續買入股票分析師們所關注的知名低估值“日特估”相關公司。

在日本股市中,Amundi看好那些受益於公司治理改革以及與高股息收益率相關的低估值藍籌股票,即普遍意義上的“日特估”相關股票。Amundi還表示,日元升值將有利於與國內需求掛鉤的小型價值股。據其網站顯示,該機構管理着高達2.25萬億美元的資產。

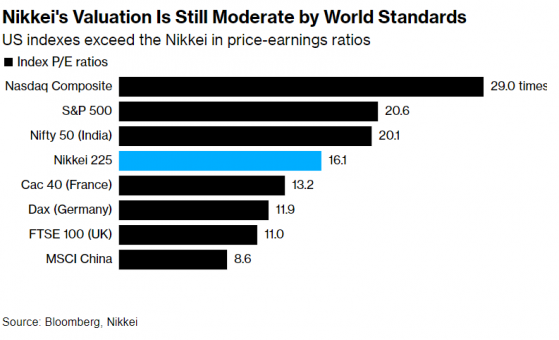

“日本是一個強有力的妥協,”Amundi全球股票策略主管Eric Mijot表示。他補充稱,儘管美國股市估值高,盈利增長好於全球其它地區,但歐洲的情況恰恰相反。“日本處於中間位置,雖然它不再過於廉價,但企業業績出人意料地上升,我們得到了一個不錯的‘折衷故事’。”

摩根大通的日本股票策略師們預計,日經225指數可能將衝向42000點,即在當前歷史新高的基礎上再漲約7%。摩根大通表示,強勁的企業盈利可能將吸引更多的日本國內投資者進入市場。

摩根大通首席日本股票策略師Rie Nishihara在一份報告中寫道:“這將刺激企業增加成長性投資,提高資本效率,並使機構和個人投資者產生更大興趣。”

由於日本股市的上漲步伐令市場感到意外,華爾街的策略師們提高了對日經225指數的預測。華爾街大行花旗集團將該指數的 2024 年高點預期從 39000 點上調至45000點,並且強調日本股市可能將比普遍預期更早達到這一目標。

日本企業第四季度無比強勁的利潤表現,促使美國銀行的日本股票策略師們將該機構對日經225指數2024年底的預測從38500點上調至41000點。並且,他們還將東證指數的預測從2715點上調至2850點。

根據機構彙編的數據,東證500指數成分公司的在10月至12月的季度整體淨利潤同比增長46%,達到創紀錄的約13.9萬億日元(大約930億美元)。不包括由於低基數效應而實現利潤飆升的軟銀集團(Softbank Group Corp.),整體淨利潤仍實現增長25%。

日元匯率溫和升值可能利好日本股市

Amundi策略主管Mijot表示,除了日本股市,日元匯率今年也將走高,該策略主管預計美元兌日元今年可能將從當前的150點位跌至135,並表示如果不對沖股票頭寸,外國投資者們將更有利可圖。今年以來,美元兌日元持續走高,日元匯率已貶值逾6%。

Mijot認爲日元被低估了40%,他表示:“當我們在國際基礎上投資日本時,我們應該解除對日元的對沖。我們必須防範可能出現的升值風險。”

Mijot表示,日元走強的催化劑將是美聯儲降息,而不是日本央行何時結束負利率。他預計日本央行將在4月份採取行動結束負利率,同時預計美聯儲將在5月或6月降息。

Amundi策略主管Mijot不建議對沖的建議與摩根士丹利資管和Robeco等資產管理公司的意見一致,而法巴銀行資產管理公司(BNP Paribas asset Management)仍傾向於防範匯率波動。

“我們現在已經解除了絕大多數的套期保值操作。”Robeco Hong Kong亞太區股市主管Joshua Crabb表示。他補充稱,日元在當前的150附近可謂是“最低水準”。

Crabb表示,日元將得到美聯儲降息和日本央行調整政策的支持。日本央行一直在爲2007年以來的首次加息做準備,因爲自2022年4月以來,日本的通貨膨脹率一直高於其每月2%的目標。掉期合約則暗示,市場預計日本在4月前加息的可能性爲76%。

根據貝萊德(BlackRock)負責日本股市主動投資業務的主管Yue Bamba的預測,全球投資者們期待已久的日本央行逐漸退出超寬鬆貨幣政策這一潛在情景,可能將產生不同尋常的影響,尤其是有可能使得日本股市成爲日本央行加息的受益羣體之一。

該策略主管還指出,日本仍然偏向寬鬆的環境與歐美市場的顯著限制性貨幣環境形成了鮮明對比,加之估值偏低的日本股票在全球投資組合中的配置權重明顯低於歐美股市,意味着後續將有更大規模的全球資金流入日本股市,日元匯率10-15%潛在漲幅對日本股市來說甚至可能是“積極消息”。

“如果日本央行在4月之前改變政策,很多人將會真正受到傷害。”Crabb表示。過去幾個月,他已逐步放棄了對沖操作。根據華爾街普遍預期,到2024年底,美元兌日元有望降低至137,意味着日元升值趨勢。