智通財經APP瞭解到,財經評論員Lyn Alden Schwartzer結合基本面分析與與扎克·曼內斯(Zac Mannes)和加勒特·帕滕(Garrett Patten)的技術面分析,認爲能源行業在目前市場上值得關注,主要有幾個原因:首先,它不受青睞;其次,它價格低廉並具有獲利空間;第三,經濟有重新加速的跡象;第四,該板塊可以對沖投資組合的右尾風險。

原因1)不受青睞

能源行業在2022年曾有過一次大爆發,隨後在2023年表現平平,而2024年,儘管它正在顯示出生機勃勃的跡象,但目前它已基本退出了大多數投資者的視線。今天的市場主旋律是人工智能,大多數投資者都想投資這一領域,而且通常都具有很好的理由。

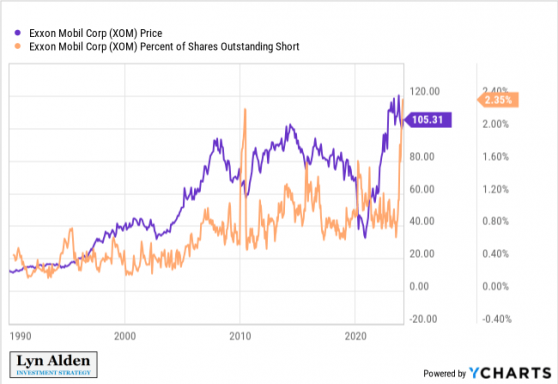

當前,埃克森美孚(XOM.US)等幾隻大市值能源股的利空創下新高。就絕對值而言,這個比例很低,因此不足以造成任何形式的機械性空頭擠壓,但它有助於讓人們瞭解市場情緒的走向。

從技術面來看,ZacMannes認爲能源板塊的底部可能已經形成,明年表現良好的可能性很大。

該行業在6-12個月內的表現可能主要取決於市場情緒和人爲決策,但從交易的角度來看,這或許是一個不錯的止損點。如果能源行業ETF堅挺地跌破80美元的近期低點,那麼可能便是止損並重新評估多頭觀點的時機,直到價格走勢再次好轉。

原因2)價格低廉且有獲利空間

擁有長期儲備的大市值能源生產商通常基本面狀況良好。埃克森美孚和雪佛龍(CVX.US)等大公司擁有極高的AA-級信用評級,這表明它們的資產負債表非常強勁。

它們鎖定了長期公司債券的低利率,並持有大量現金等價物,其利率隨美聯儲加息而上調,這使它們處於與一般銀行相反的期限錯配狀態。

美國頂級能源巨頭的市盈率低於12倍。它們擁有高於平均水平的股息收益率、安全的派息率以及數十年連續的年度股息增長。願意購買加拿大或歐洲能源巨頭的投資者通常可以發現,它們的市盈率遠低於10倍。

理由3)經濟有重新加速的跡象

在過去的兩年裏,從許多指標來看,美國經濟一直在減速。這意味着,雖然經濟保持正增長,但增長速度一直在放緩,有些行業甚至出現了全面萎縮。

除衆所周知的美國商業房地產業持續低迷外,製造業也一直處於低迷狀態。不過,穩定和可能重新加速的早期跡象已經開始顯現,應予以密切關注。

能源價格與其他任何事物一樣,也是以供求關係爲基礎。供應方面由行業趨勢、歐佩克+的決議以及偶爾的供應中斷決定,需求方面主要受全球經濟狀況的驅動,特別是變化率相關指標。

最近,歐洲的去工業化、美國的製造業疲軟以及幾個前沿市場的貨幣危機,都抑制了需求。如果這些趨勢開始穩定並重新加速,美國製造業採購經理人指數(PMI)上升,中國的財政刺激和資產價格支持力度加大,那麼市場可能會發現自己在低能源定位上非常片面。

理由4)可以規避右尾風險

在過去四十年的結構性通貨緊縮和經濟增長中,60/40投資組合一直是許多投資者的理想選擇。在經濟擴張時期,股票表現良好,而在經濟緊縮時期,債券表現良好。

然而,在歷史上不太常見的通脹時期,這種投資組合並不十分奏效,可能會有很長一段時間,股票或債券的實際表現都不好。在這種情況下,能源和其他大宗商品往往是少數表現強勁的投資品種。

這是因爲在通貨緊縮時期,大多數風險都是“左尾”風險,即經濟衰退和高債務水平會嚴重拖累經濟。另一方面,在通脹時期,“右尾”風險較多,這意味着經濟可能急劇過熱,導致投入成本和利率高於預期。

當我們想象股票在一兩年內會如何疲軟,並希望防範這種風險時,我們可以想到幾種主要情況。

第一種情況來自左側尾部,即美聯儲目前的鷹派態度以及商業房地產行業的疲軟可能會拖累經濟,導致勞動力市場疲軟,進而引發經濟衰退。持有大量的現金等價物(BIL)或美元風險敞口(UUP)可以防範這種情況的發生。

第二種情況來自右側尾部,這意味着持續的財政赤字可能會使經濟保持比預期更高的熱度,能源價格和工資價格可能會向上傾斜,美聯儲可能會在更長時間內保持較高的利率(“higher for longer”)。具有諷刺意味的是,如果美聯儲繼續維持“higher for longer”的貨幣政策,就會導致公共利息支出增加,從而加劇財政赤字。另外,鑑於全球地緣政治局勢持續緊張,供應中斷的風險始終存在,這可能會引發來自右側的風險。持有一些能源生產商的股票可以抵禦部分此類風險。

總體而言,從價值投資的角度來看,能源行業的公司除了本身具有良好的基本面外,目前還可將它們視爲防範此類右尾風險出現的積極載體。在當前油價下,能源巨頭具備盈利空間,投資者可以持有這些公司,但如果能源價格大幅上漲,威脅到其他投資組合資產,它們也會大幅上漲。