智通財經APP獲悉,週三,受紐約社區銀行(NYCB.US)股價暴跌37.67%的拖累,美國地區性銀行股普遍下挫,此前該銀行削減股息並意外出現虧損,這再次引發了人們對同類銀行健康狀況的擔憂。

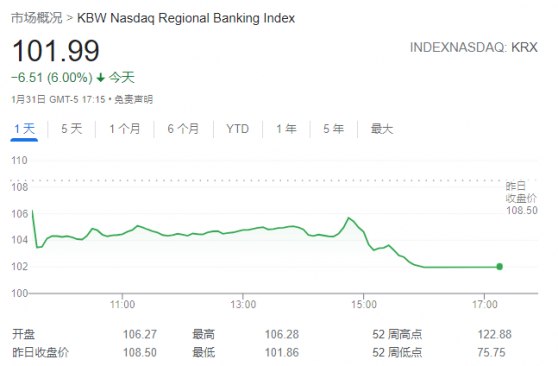

數據顯示,KBW地區銀行指數週三收跌6%,創下自去年3月13日以來的最大單日跌幅。硅谷國家銀行(VLV.US)收跌逾7%,Citizens Financial Services(CZFS.US)和地區金融(RF.US)均跌逾4%。

去年3月,硅谷銀行(SIVBQ.US)倒閉引發儲戶恐慌,並導致Signature Bank(SBNY.US)一同倒閉和整個銀行業動盪。

雖然自那以後,銀行業存款已經穩定下來,但一些投資者仍表示,週三的拋售凸顯了對地區性銀行健康狀況的持續擔憂,包括保留存款的成本將擠壓淨利息收入。

Zacks Investment Management的客戶投資組合經理Brian Mulberry表示:“總體而言,該行業更容易受到情緒化交易的影響,因爲儲戶可能會感到崩潰迫在眉睫。但對許多銀行來說,較高的利率一直在影響收益和淨利息收入。”

這次拋售似乎也讓市場措手不及。

Trade Alert的數據顯示,SPDR標普地區銀行ETF支持的期權交易員一直傾向於看漲,尤其是在短期內。

但在週三,這些期權的交易速度是平時的四倍,因投資者預期前景更爲黯淡。看跌期權的交易數量超過了看漲期權,比例爲3:1。

盈透證券首席策略師Steve Sosnick表示:“許多交易員認爲,我們從紐約社區銀行看到的這種警告就像蟑螂一樣——如果你看到一隻,一定還有更多的蟑螂躲在你看不到的地方。”

週三,美聯儲維持利率不變,加劇了投資者的不安情緒。旨在抑制通脹的高利率拖累了地區性銀行的貸款利潤,以及它們所持證券的價值。

Mulberry表示:“市場也在重新定價從3月到5月的首次降息,在貸款需求疲軟的情況下,(銀行)再一次向儲戶提供5個月5%以上的利息。”

不過,其他分析師和投資者認爲,紐約社區銀行的問題主要是其資產負債表所特有的,銀行股並未面臨去年3月那樣的壓力。

Autonomous Research銀行分析師David Smith表示:“我認爲,去年3月我們在地區性銀行業看到的情況,目前不會出現。”

監管門檻

紐約社區銀行的股價在週三盤初一度暴跌46%,但隨後跌幅有所收窄。

該銀行去年收購了Signature bank的部分資產,表示將削減70%的股息,並增加資本以充實其資產負債表。

對Signature Bank的收購,加上其在2022年對Flagstar Bank的收購,使紐約社區銀行的資產負債表超過了1000億美元的監管門檻,這一門檻受到更嚴格的資本和流動性要求的限制。截至去年12月,該銀行的資產規模爲1163億美元。

紐約社區銀行首席執行官Thomas Cangemi在一份聲明中表示:“由於Signature交易,我們比預期更快地跨過了這一重要門檻。”

Jefferies分析師Ken Usdin在一份研究報告中表示,突破1000億美元的門檻“提醒銀行做好準備”。Usdin指出,目前仍低於這一門檻的聯信銀行(CMA.US)和齊昂銀行(ZION.US)“已經通過了壓力測試和其他要求的嚴格基礎設施建設”。

紐約社區銀行的分析師似乎也對此猝不及防,並對該銀行管理層提供的細節(包括淨利息收入預測)不充分感到失望。

紐約社區銀行第四季度調整後虧損達1.85億美元,原因是其信貸損失撥備高達5.52億美元。這些撥備的大部分分配給了其商業房地產投資組合,與許多銀行一樣,由於疫情導致的辦公室持續空置,該投資組合一直面臨壓力。

Columbia Threadneedle Investments資深利率和匯市分析師Edward Al Hussaini表示:“這對股東來說真是一團糟,但好在沒有溢出效應,影響相對較小。”