智通財經APP獲悉,1月9日,道富環球投資管理發文稱,展望 2024 年以及經濟活動大幅放緩的前景,該機構認爲主權固定收益(尤其是美國國債)在中期內對投資者的吸引力越來越大。與一些其他資產類別相同,該機構預計近期的波動仍將繼續。美國勞動力市場看似強勁勢頭及其對美聯儲政策的影響,一直(而且很可能繼續)成爲令人憂慮的因素。同時,隨着經濟放緩和長期人口結構的支柱開始穩固,利好因素正在積累。

聚焦主權債券

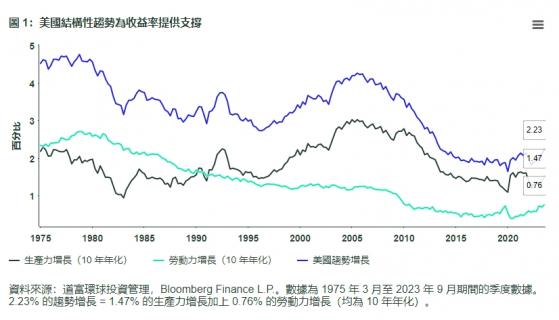

大多數主要央行都以數十年來最進取的速度上調政策利率。然而,這種激進政策的迴應衆所周知需要長時間傳遞,而且過程多變。因此,該機構可以預計,已經不可避免地面臨放緩的經濟並未受到最近的加息所影響。同時,通貨緊縮的動態仍將持續一段時間。此政策驅動的週期有利主權債券較長的存續期配置,因爲較低的利率和看漲的陡峭化最終會反映在價格中。該機構認爲,美國國債市場是捕捉這種市場定價變動的最簡潔方式。除了週期性因素外,長期人口趨勢亦支持該機構看好債券。美國經歷的勞動力和生產力增長乏力,突顯主要主權債務市場實際收益率的基本長期價值。

在美國以外的地方,情況可能略有不同。例如,在歐洲各主要市場,核心通脹率居高不下,或已出現黏性通脹的跡象;更令人頭疼的是,能源成本上升很可能會影響整體通脹。美元走強進一步加劇相關問題。儘管市場可能比目前暗示的更早、甚至可能比央行言論所暗示的更激進地降息,但仍然存在風險:通脹變得更難解決,以及歐元區和其他歐洲主權債券投資者仍會保持觀望態度,直至他們能想出應對通貨緊縮動態的更果斷措施。

積極貨幣政策迴應的另一面是,如果歐洲投資者對短期存續期保持審慎態度,他們有一個令人信服的替代方案。短期債券收益率的大幅上升表明,歐洲若干市場的風險回報概況(存續期年收益率)處於十年或更長時間以來最具吸引力的水平。

信貸準備就緒

儘管投資級企業信貸受益於相對穩健的基本面,但該機構預計,隨着經濟放緩導致收入增長乏力,以及利潤率壓力對利潤增長構成挑戰,信貸基本面在未來幾個季度將趨於疲軟。在此背景下,略低於過去 20 年平均水平的息差看起來欠缺吸引力。另一個值得警惕的問題是,美元、英鎊和歐元企業信貸的整體投資質量不斷下降。精挑細選的方法雖具有說服力,但在目前的息差水平上,該機構認爲投資者可以等待更好的入場價位。

與投資級債券類似,高收益債券一直以相對較小的息差進行買賣。目前的違約率不高,但隨着該機構預測 2024 年經濟放緩,違約率只會上升。在這種環境下,該機構預計困境比率和平均指數級息差將會上升。因此,該機構認爲,考慮到目前的息差,高收益債並不具吸引力。

新興市場債備受關注

在波動性和不確定性加劇的背景下,從提供的息差來看,硬貨幣新興市場主權債看起來很有吸引力。由於高收益細分市場的息差遠高於長期平均水平,市場價格已經計入大多數信貸事件。隨着指數信貸評級構成出現變化,信貸質素亦有所變動。在高收益方面,由於國家違約、債務重組和評級下調,評級最低的信貸所佔比例亦有所增加。相比之下,在投資級中,評級最高的信貸所佔比例有所增長,主要是由於有評級較高的海灣國家加入,而這些國家一直是債券的大型發行國,令信貸質量有所提升。此外,如果美國不出現經濟衰退,息差有可能進一步收窄。當數據出現轉向,市場價格開始計入美聯儲轉向鴿派政策時,美國國債的反彈亦可能帶來額外的上行空間。

另一方面,新興市場本地貨幣債 (EMD LC) 的情況要複雜得多。首先,新興市場的貨幣政策並無再跟隨美聯儲,因此 EMD LC 與美國國債之間的收益率差距約爲 15 年來最低水平。其次,美元走強給短期前景蒙上陰影,這不僅是因爲其對新興市場貨幣回報的直接影響,亦間接因爲其對新興市場通脹的影響。然而,對於更廣泛 EMD LC 指數中部分最大的成分股而言,實際收益率現已轉爲正數,儘管仍低於美國國債,但與歐元區相比已有所回升。