資產管理公司Richard Bernstein Advisors首席投資官Richard Bernstein給投資者帶來一個好消息:美股可能即將迎來一個巨大的投資機會——而且這個機會可能不在投資者預期的市場領域。他認爲,儘管“壯麗七姊妹”主導了2023年標普500指數的上漲,但不那麼引人注目的股票現在有望在未來10年獲得高額回報。

Bernstein表示,即將到來的市場領導地位的搖擺是一個“一代人一次”的買入機會,正在市場上被遺忘和不受歡迎的領域醞釀。Bernstein表示,他認爲這與本世紀頭十年的情況類似,當時標普500指數中最大的龍頭股市值縮水,而能源和新興市場等弱勢板塊卻獲得了“鉅額回報”。

他在最近的一份報告中寫道:“儘管利潤增長越來越多,但投資者普遍繼續關注所謂的‘瑰麗’股票。這種狹隘的領導似乎完全不合理,它們的極端估值表明,除了這7只股票之外,幾乎任何東西都有一個千載難逢的投資機會。”

那麼,這一次與其他市場領漲地位不斷變化的時期有什麼不同呢?

Bernstein曾是美林證券的首席投資策略師。他說,他對股市繁榮的預期不能與兩年的大流行市場反彈相混淆,這兩年的股市反彈主要是由所謂的“疫情後開放受益者”主導,類似於現在的“壯麗七姊妹”。他的論點取決於更廣泛的市場將受到經濟彈性和企業盈利能力飆升的提振。

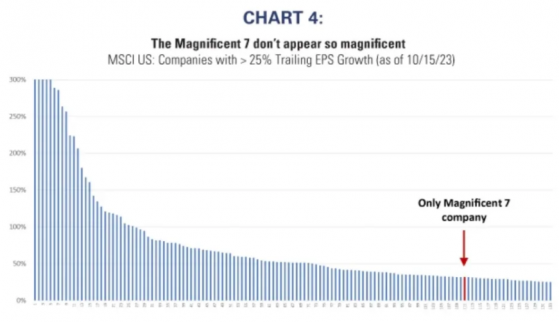

Bernstein稱:“整個全球股市真的只有7個增長故事嗎?然後,第二種說法是,這七家公司真的是全球股市中增長最快的公司嗎?這兩個問題的答案都是否定的。”

在截至10月15日的12個月裏,130家盈利增長至少25%的美國公司中,亞馬遜是七大巨頭科技公司中唯一的上榜股票。

與此同時,市場上其他公司的利潤都在上升,這使得投資者能夠拋棄超級昂貴的大型股,轉向價格更具吸引力的股票。MSCI全球指數(MSCI All Country World Index)數據顯示,企業利潤在2023年觸底,並將在2024年上升。

Bernstein補充道:“由於增長開始加速,爲增長支付溢價的意義越來越小。歷史表明,當經濟增長變得更加充裕時,投資者就會對經濟增長進行比較,因此轉向更廣闊、更便宜的市場似乎與歷史相符。”

Bernstein指出,隨着投資者湧向價格更具吸引力的市場領域,比如小盤股和中盤股,大型股的巨大漲幅將被削弱。在他看來,未來10年,“壯麗七姊妹”市值將蒸發20%至25%,而羅素2000指數上漲20%至25%是很現實的。Bernstein表示:"在蹺蹺板的另一邊,他們非常沮喪,你可以獲得巨大的回報,Richard Bernstein Advisors在市場的幾乎所有領域都增持了股票,除了這七家公司的股票。"

Bernstein並不是唯一持看漲觀點的人。其他預測者則指出,未來大盤將大幅上漲。美國銀行、德意志銀行和Fundstrat最近預測,標普500指數將再次創下歷史新高。