智通財經APP獲悉,近日,東亞聯豐投資發文稱,資本市場在2024年將面對地緣政治風險和美國大選等衆多潛在挑戰。經濟、通脹、貨幣政策和金融市場多項基本因素均取得進展,唯實際走勢可能要明年中才明朗化 。因此,今年股債投資必須有序且多元。消費物價放緩,各央行勢將焦點由控制通脹轉到刺激增長之上,資本市場相信因此會出現更多投資機會。目前利率出現高原期,而實際走勢仍要待明年中才明朗化,現時投資級別債券可繼續作爲配置的重心。在美聯儲揚言明年可能減息三次的預期下,該行認爲可爲股票配置及早作部署。

東亞聯豐指出,美國財政開支和個人儲蓄不斷下滑,加上美國服務業採購經理指數徘徊在接近50水平,相比以往55水平爲低。如果這些趨勢持續,我們不排除美國經濟軟着陸可能來得較市場預期深。東亞聯豐相信,美聯儲於2024年中期纔可能會通過減息刺激經濟。屆時,銀行定期存款將相應回落,東亞聯豐認爲,息口回落時,美元將受壓,對亞洲股市反而有利,尤其具結構性增長的印尼和印度以及具週期性復甦動力的韓國和中國臺灣科技股。減息同時亦利好對息口敏感的高收益債券,因此來年投資級別和高收益債券表現會較平均,尤其後者質素有望改善。明年初韓國和一些中國投資級別債券仍被看高一線,踏入減息季度,團隊對高收益債券例如中國澳門博彩債券以及印度可再生能源等感樂觀。

亞洲科技板塊引發週期性動力 韓國、中國臺灣佔先機

隨着智能電話和個人電腦週期性復甦的預期,團隊看好韓國和中國臺灣相關股份,尤其是半導體。2023年經濟放緩打擊消費意欲,供應商之前累積大量庫存未能消化。但近日相關公司公佈業績,情況似乎有所改善。投資團隊預料,週期已經觸底並有望回升。更新個人電子用品週期即將展開,同時Windows 11的推出將帶動個人和企業更新電腦設備。該行特別看好半導體制造商或生產半導體儀器等上游企業,因行業具結構性增長和策略性投資價值。

印尼和印度結構性增長孕育投資價值

印度截至九月的季度經濟增長較市場預期高,按年增幅達7.6%,主要因爲製造業強勁、消費回升;加上當地政府在明年選舉前加大投資力度,印度兩大指數Sensex以及Nifty 50屢創新高。印尼基調同樣穩健,截至九月第三季經濟增長達4.9%,增長尚算不俗,但有放緩跡象,因爲受商品價格回落以及出口放緩等影響。但市場預計,政府近日增加福利預算以及明年印尼大選將增加開支,兩者均有利當地經濟,帶動投資氣氛。

日本貨幣政策惹關注

截至2023年十一月底,日經平均指數上升超過25%。團隊預計日本資本市場將繼續成爲焦點。 日本薪酬升幅持續,十月份通脹3.3%高於央行目標,顯示該國可能終於走出通縮陰霾。因此該行認爲該國明年有條件調整債券收益率曲線控制,逐步結束貨幣寬鬆政策。雖然日元和股市會因此受牽連,但適量程度的通脹有助改善業績和毛利。除此之外,日本在2023年初推出企業改革,勒令股價低於市賬率(book value)的公司交代將如何提升資本效率和股本回報率(ROE),目前,約一半日本企業的股價低於帳面值,因此改革如果進展良好,該行預計日本企業的評級將有望被上調,有利投資。

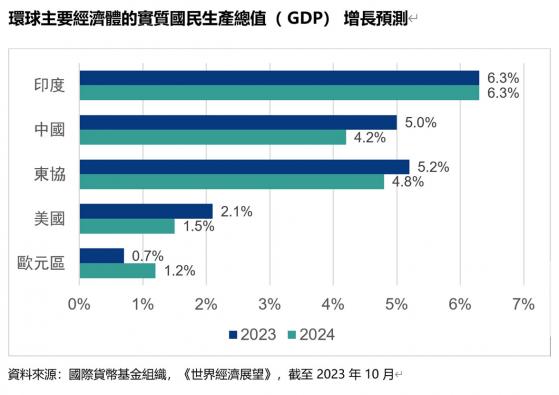

總括來說,該行預計2024年中期利率有條件調整。屆時,風險資產相信將出現回暖,但仍然充滿挑戰。明年沒有單一的資產類別可脫穎而出,而亞洲區(尤其發展中國家)增長較歐美看高一線。因此,針對性作亞洲股債靈活配置是投資的大方向。