我國房地產「暴漲」時代已落下帷幕,2023年,仍是我國地產行業寒風蕭瑟的一年。市場需求下降、信心不足,房價下行,房企爆雷,政策發力等等,共同貫穿著房地產行業的2023年。

房地產行業的冷風也吹向了資本市場。今年以來,地產股股價集體遭遇滑鐵盧。根據富途牛牛數據,在港股地產板塊的150家上市企業中,今年以來有高達141家企業股價下跌,其中跌幅超90%有3家,跌幅在70%-80%區間的企業有30家。

千億市值的房企數量在今年進一步下降,如今包括A股的萬科A(000002.SZ)和保利發展(600048.SH)在内的千億市值房企僅剩7家。在該7家千億市值房企中,還有3家是香港本地地產商,分别是新鴻基地產(00016.HK)、長實集團(01113.HK)和恒基地產(00012.HK)。

冰封的地產業

在經歷了一段以「高負債、高槓桿、高周轉」為特徵的規模化高速發展之後,包括新冠疫情衝擊、地緣政治、美聯儲加息等在内的不確定性風險激增,各行各業及居民的資產負債表出現劇烈的變化,房地產行業也面臨了市場供求關系的重大變化。這種變化導致土拍、銷售、客戶、信心和債務等方面出現了顯著的分化趨勢,這一趨勢在2023年樓市表現尤為突出。因此,房企在這一年里迎來了前所未有的挑戰。

就發展趨勢而言,房地產行業正逐漸從高速增長的「增量時代」轉型為「增存並舉」的時代。在2023年,受增速減緩、融資壓力增大及結構性調整等因素影響,市場格局發生了根本性變化。

就供應端而言,隨著包括居民在内重要樓市參與者對風險承擔意願及能力下降,「銷售疲軟」和「化債風險」雙重壓力向房企傾斜,流動性風險也隨之踏來,市場也出現了階段性的供貨能力和供貨意願均不足的情況。而供給端整體偏弱,導致房地產開發投資額、房屋新開工面積等數據仍缺乏動力。

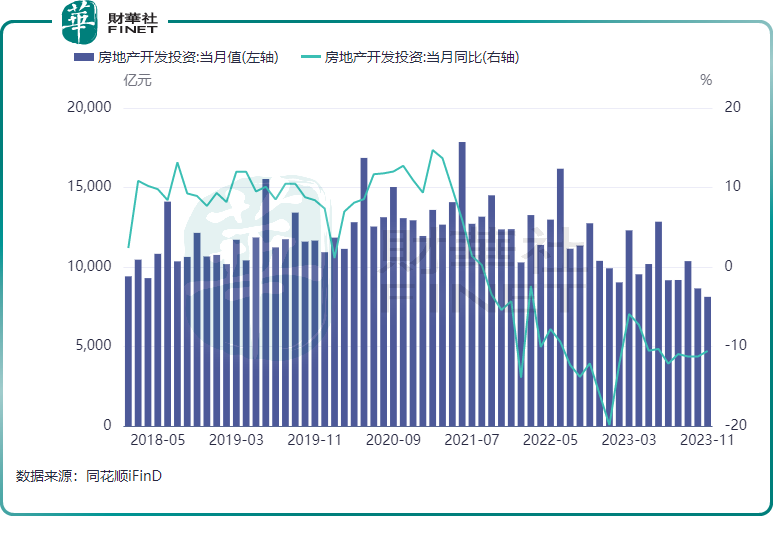

統計局數據顯示,2021年下半年以來,我國房地產開發投資同比增速進入負增長階段。今年1-11月,全國房地產開發投資額為10.4萬億元,同比下降9.4%。當中,百強房企拿地的意願較為低迷。

克而瑞研究中心的數據顯示,1-11月,拿地百強房企的投資金額同比下降13%。截至11月末,仍有近五成銷售百強房企未拿地。

此外,融資渠道不暢,也使房企「難為無米之炊」。

今年以來,為防風險,促使房企修復自我造血能力,政策繼續強化再融資涉房業務的審核。1-11月,我國房地產開發企業到位資金11.7萬億元,同比下降13.4%。

房屋新開工面積降幅則更大,1-11月,全國房屋新開工面積為8.7億平方米,同比下降21.2%,企業開工投資積極性整體仍較弱。

就需求端而言,今年我國地產行業需求延續低迷趨勢,市場信心仍在觸底。

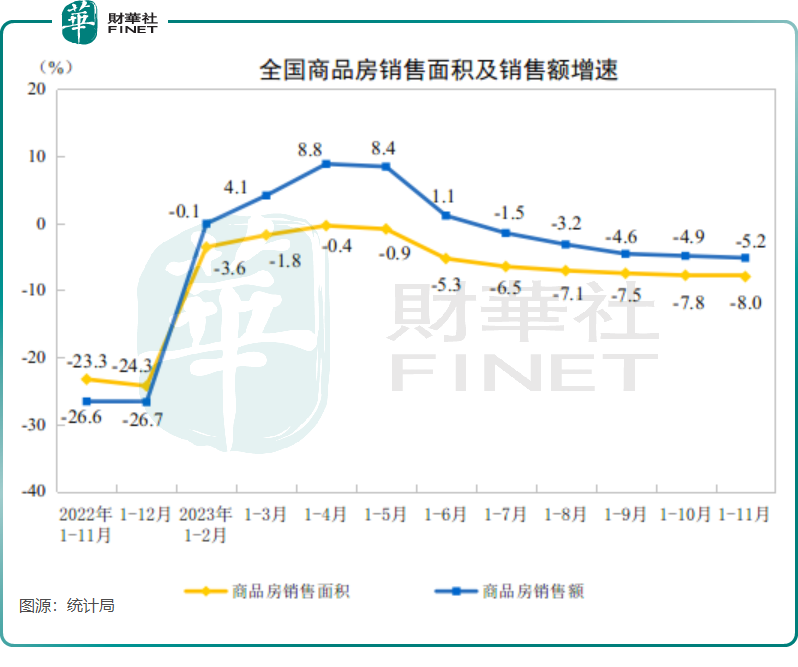

1-11月,商品房銷售面積為10.1億平方米,同比下降8.0%,商品房銷售額為10.5萬億元,同比下降5.2%,同比降幅均繼續擴大。

從商品房銷售面積及銷售增速趨勢來看,我國的地產政策效果仍未完全顯現。整體來看,

2023年房地產市場的基本面較弱,供需兩端缺乏動能,而下半年政策發力取得積極療效或在後續到來。

哪些房企資金鏈崩了?

在住房不炒、三條紅線等政策的引導下,我國房地產行業的高周轉、高槓桿、高負債的商業模式已經逐漸走向終結,房地產的「高光時刻」已不再出現,房企命運也在發生改變。

在2023年,隨著房地產行業的深度調整,市場需求下滑被進一步放大,部分房企的回血和造血能力也出現了失衡。這一情況導致房企的償債能力受到重大考驗。自中國恒大爆雷後,越來越多的房企面臨債務違約,甚至陷入破產的漩渦之中。

根據對人民法院公告網統計的數據,以「房地產」為關鍵詞檢索,並剔除了重復分發企業,及非房地產企業的名單統計後發現,年内累計發佈的相關破產文書中涉及了超過220家房企。

在這些房地產破產名單中,多數為三四線城市的中小型房地產企業,但也有一些知名度較高且位列百強的知名企業。這些破產的中小型房地產企業往往面臨融資渠道有限,短期負債較多的問題,因此在銷售市場低迷時更容易陷入資金鏈危機。

債務違約的房企不在少數,不少大型房企也疲於應對債務困境。根據財華社整理,百強房企中有多家企業自今年以來陷入債務違約的危機之中,包括遠洋集團(03377.HK)、中國奧園(03883.HK)、建業地產(00832.HK)在内的多家房企均首次出現債務違約/展期。

這些出現債務違約的房企在新項目開發方面出現困境,疊加市場需求下行,這些衝擊導致房企在銷售端面臨下行壓力,今年1-11月,多數房企的累計銷售額同比降幅均超過30%。

針對部分房企出現債務違約風險,金融管理部門已出台了一系列支持政策,但風險出清還需要一個過程,大部分房企還身處債務違約的漩渦之中,只有少部分房企在債務違約方面出現了轉機,如融創中國(01918.HK)近期宣佈境外債務重組成功,成為首家完成境内外債務重組所有流程的大型房企,這也讓很多大型房企看到了希望。此外,近期中國奧園42億美元重組方案亦或通過。

在業績端,由於受多重因素衝擊,不少上市房企經營業績遭遇滑鐵盧。

根據同花順iFinD數據,在港股地產板塊105間上市公司中,有42間企業在今年上半年產生虧損。虧損額較大的企業主要是資金鏈出現問題的大型房企,如中國恒大(03333.HK)上半年虧損超330億元,遠洋集團和融創中國分别虧損183.7億元及153.7億元。

業績產生巨虧,除了經營層面的業績下降外,這些大型房企主要是由於物業項目計提減值撥備造成的。

值得注意的是,當中也有不少企業在今年上半年收入淨利潤雙增,不過部分企業是通過「割肉」方式實現的,如售賣地皮和股權等。也有一些房企為實現回款目標,走上以量換價促銷售的道路,同時這也是纾解當下資金問題的方法之一。

房地產市場底部何時到來?

房地產市場能否健康發展,政策面的穩定和合理引導將至關重要。與行情的遇冷不同的是,政策面持續釋放積極信號,這些信號「託底」的意味濃烈。

近期,高層會議對地產行業進行了定調,提出「先立後破」的策略。根據業内的普遍看法,促進市場平穩健康運行是後續房地產領域系列改革創新的重要前提。

在地產行業的需求及融資端,政策近來均明顯發力。需求端方面,國内一線城市購房政策均進行了大力度調整,有望帶動二三線城市跟進調整。國内部分城市亦從優化普宅認定標準、優化預售資金監管、加大購房補貼力度、降低中介費率等方面完善政策工具箱,力促剛性和改善性住房需求釋放。

融資端方面,當前房地產市場的主要矛盾是地產開發商信用風險,政策上指出要穩妥化解房地產風險,一視同仁滿足不同所有制房地產企業的合理融資需求。近期,國内多家銀行對接房企融資需求,緩解了部分對於民營房企和出險房企的連環信用恐慌。

對於目前我國房地產是否已處於底部的問題,安信證券首席經濟學家高善文近日認為,「當前從幾乎所有角度看,房地產市場超調已是不爭的事實。」

高善文表示:「接下來,觀察超調的房地產市場是否已經‘觸底’,需要密切關注兩大條件:一方面,是房地產行業的流動性危機是否被阻斷,這方面直觀指標便是房地產企業籌資性現金流能夠停止‘失血’並以正常的市場化條件恢復籌資性現金流。另一方面,是‘疤痕效應’的消退,這方面需要居民逐步恢復對風險資產的持有意願。」

「第一個條件方面,樂觀看明年上半年房地產流動性風險有望顯著改善,在越來越有力度的政策支持下,相信房地產企業融資能恢復正常。但在第二個條件方面,雖然今年三季度以來‘疤痕效應’已經開始消退,但何時徹底消除還需要進一步觀察。不過,儘管不排除後續會有反復,但方向上可以樂觀一些。」高善文稱。

中指院則表示,短期來看,企業端各項支持政策落地見效仍需要一定時間,新房銷售築底企穩亦需要時間,房企開工、投資或難有明顯改善,預計2023年全年新開工面積、房地產開發投資額同比降幅仍較大,2024年伴隨著穩投資舉措進一步發力,「三大工程」加速推進,房地產開發投資降幅有望逐漸收窄。

財華社認為,在短期視角下,經過行業的持續調整,樓市過去投資邏輯發生改變,投資性需求已被擠出,房地產市場正逐步回歸其居住屬性,行業剛需層面有望逐步回歸均衡;長期來看,短期壓力不改樓市長期穩定及健康的增長邏輯。在城鎮化率仍有增量空間、家庭規模呈現小型化趨勢、住房品質需求不斷提高的背景下,剛性需求和改善性需求規模將繼續支撐房地產行業在剛改需求層面實現均衡發展。

暗夜終有破曉時,守得雲開見月明。