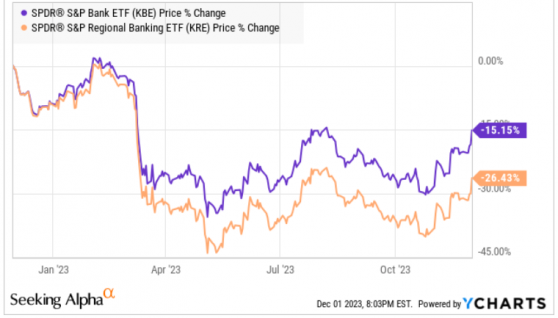

美國五家銀行機構在2023年美國銀行業危機期間倒閉,令投資者感到不安,主要的地區性銀行股遭到拋售。投資者目前仍對這一細分市場感到緊張,因爲他們對這些銀行的穩定性和風險狀況存在相當大的疑慮。其中,對標標普500銀行股的兩隻廣受全球投資者歡迎的ETF——SPDR標普銀行ETF (KBE.US)和SPDR標普地區銀行ETF (KRE.US)已慘遭市場大幅拋售,尤其是後者受到金融業擔憂的影響要大得多。

有着“債券之王”稱號的格羅斯(Bill Gross)是太平洋投資管理公司(PIMCO)的聯合創始人和前首席投資官,在他傳奇般的數十年經營中,該公司發展成爲管理着數萬億美元淨資產的全球資管巨頭。這位億萬富翁以其在混亂時期引導債券和固定收益市場的專業技巧而聞名全球,據媒體近期報道,他本人正在大舉買入今年上半年一度陷入流動性危機的地區性銀行股,比如:Truist Financial Corp(TFC.US)、Citizens Financial Group (CFG.US)、KeyCorp (KEY.US)以及First Horizon Corp. (FHN.US)。

從地區性銀行第三季度財報中,我們可以看到其中三個主要主題:貸款損失準備金和違約率溫和增長;利息收入繼續增長,但淨利息收入緊張;平均存款略有增長。

其中,貸款損失撥備不是實際損失。財務會計準則委員會調整了CECL(當前預期信用損失)方法,以考慮未來預測、當前經濟時刻和歷史損失信息。提高存款準備金率不一定是銀行對未來的恐慌,而是對利率不再處於歷史低位的世界的一種調整方式。儘管30天甚至90天的逾期付款有所增加,但它們只是脫離了歷史最低點附近。我們仍然看到貸款損失準備金和違約率低於新冠疫情前的水平。因此,無論是汽車和信用卡貸款還是其他貸款類別的消費者方面,大多數銀行和貸款機構都在經歷緩慢的長期趨勢迴歸。

格羅斯購買地區性銀行並不是投資者近期增持該板塊的唯一理由。我們還看到,管理良好的機構將大部分投資組合投資於政府擔保的工具,並向信譽良好的借款人提供高質量的貸款組合。這些來自美國的地區銀行保持着穩健的資產負債表,在短期內估值有望大幅提升。此外,投資者們往往希望從投資中獲得回報,加之由於當前利潤規模是市場的主要關注點,順着這些因素,Seeking Alpha知名撰稿人Rida Morwa表示以下兩家經營良好的地區銀行優先股更加值得投資者重點關注。

在格羅斯看來,美國地區性銀行股價已經觸底,暗示他考慮到地區銀行估值的大幅折讓,投資美國地區銀行股已不再危險,在格羅斯近期透露他看好地區性銀行股後,上述四隻銀行股(Truist Financial Corp等)11月以來漲幅接近20%。有分析師表示,在“債券之王”搖旗吶喊之下,一些熱門的地區性銀行股悉數反彈,如果投資者跟隨入場,可能面臨“高位站崗”。因此,在Rida Morwa看來,投資者不妨考慮Huntington Bancshares(HBAN.US)和KeyCorp (KEY.US)的優先股。

Morwa表示,該行業的信心需要一段時間才能恢復,其中,優先股股息是一種即時的現金回收策略,且投資安全性更高,比如:Huntington Bancshares(HBAN.US)和KeyCorp (KEY.US)都由經驗豐富的管理團隊運營,多年來一直是優秀的股息管理機構。以賬面價值衡量,這些銀行的股價頗具吸引力,普通股股息也能夠得到很好的支持。

優先股是一種介於債券和普通股之間的證券,它通常提供固定的股息支付,優於普通股的股息。優先股的持有者在公司破產和清算時,其索賠權利也高於普通股股東,但低於債權人。美股市場中的優先股可以通過各種交易平臺和經紀公司購買,與購買普通股類似,美股的優先股有些在股票交易所上市交易,有些在場外市場交易。它們的交易代碼往往與普通股有所不同,以區分不同類型的股份。

選擇1:Huntington Bancshares(HBAN.US)優先股——高達7.1%的收益率

Huntington Bancshares是美國第26大銀行,管理着高達1870億美元的資產。HBAN爲消費者、中小型市場企業、公司、市政當局和其他組織提供銀行、支付、財富和風險管理產品和服務。Huntington在美國11個州經營着1000多家分支機構,在客戶滿意度方面保持着行業領先的水平。

截至第三季度,Huntington超過90%的投資組合由安全和有擔保的資產類別組成,包括美國國債、機構債券和市政債券。

第三季度,Huntington消費者和商業存款均出現溫和增長。截至2023年9月,該銀行第三季度的總流動性爲910億美元,其現金+借款能力佔未保險存款的百分比爲204%,處於同行中的絕對領先地位。Huntington的保險存款比例處於行業領先水平,其資產負債表的信用評級爲A-/A3。自2021年第三季度以來,HBAN的淨利息收入(NII)的複合年增長率爲8.7%,2023年第二季度仍然實現連續上升,但同比下降2%。隨着加息接近尾聲,NII持續改善的前景依然強勁。

值得注意的是,Huntington一直是一個可靠的股息管家,在過去的十年中,普通股股息持續增長。該公司目前的季度派息年化收益率爲5.3%,派息比例則高達42%。

Huntington的商業房地產投資組合佔貸款總額的10%,遠低於同行的平均水平,多戶住宅的風險敞口則更高。即使在高風險的汽車貸款領域,Huntington的客戶平均FICO得分爲778,淨壞賬遠低於同行平均水平。

Seeking Alpha知名撰稿人Rida Morwa表示,在目前的市場條件下,Huntington大幅折扣的優先股特別有吸引力。這些公司的評級爲BB+,並向股東支付合格股息:

H系列,固定利率,非累積永久優先(HBANP),收益率高達6.2%

I系列,固定利率,非累積永久優先(HBANM), 收益率高達7.1%

J系列,利率重置,非累積永久優先(HBANL),收益率高達7.0%

其中,HBANM的收益率高達7.1%,票面價值的資本溢價爲28%。這種優先股在贖回之前將支付如此高的固定利率。

如果投資者鍾情於浮動利率投資,新發行的HBANL的收益率爲7%。如果在2028年4月贖回日之後仍未贖回,該證券的票面利率將較5年期國庫券+ 2.704%,每五年重置一次。

選擇2:KeyCorp(KEY.US)優先股——高達7.5%的收益率

KeyCorp擁有190年的經營歷史,是美國第16大銀行機構,管理着1980億美元的資產。KeyCorp 在全美15個州爲個人和企業提供存款、貸款、現金管理和投資服務。

在第三季度,KeyCorp 報告了消費者和商業存款的溫和增長。KEY三分之二的存款都有保險或抵押。在貸款部門,16%的KeyCorp 投資組合是商業房地產,更多的分配給多戶住宅。對辦公樓貸款的總敞口爲0.7%,在行業中處於樂觀水位,KEY非常重視借款人的信譽,其加權平均FICO評分爲768分。該銀行保持着充足的流動性和充足的資本,其優先長期債務被惠譽評級爲A-。

自2010年以來,KEY普通股的年度股息支付一直在增長,目前的股息收益率約爲6.2%,派息比例則高達66%。

據瞭解,KeyCorp 有四種公開交易的優先股,支付合格股息,同時交易價格很低。

6.125%固定到浮動性的永久非累積優先股系列E (KEY.PR.I),收益率6.9%

5.650%固定永久非累積優先股系列F (KEY.PR.J),收益率7.1%

5.625%固定永久非累積優先股系列G (KEY.PR.K),收益率7.0%

6.200%固定到浮動性的永久非累積優先股系列H (KEY.PR.L),收益率7.5%

BB+評級的KEY-K債券收益率爲7%,票面價值的資本溢價幅度爲24%,對於尋求固定收益的投資者來說,這是一個不錯的選擇。對於那些尋求浮動化的利率敞口的投資者來說,KEY-L的收益率則高達7.5%,票面溢價幅度達20%。這種證券的票面利率能夠重置爲高基礎票面利率——如果在2027年12月到期後未贖回的話,將較5年期國庫券+3.132%。重置率鎖定五年。