過去幾周,隨着對利率的擔憂逐漸平息,市場重新恢複漲勢。大多數科技股和成長股都大幅飙升(如微軟(MSFT.US)創下了曆史新高),但電動汽車股,尤其是特斯拉(TSLA.US),卻在這次大市反彈中巋然不動。

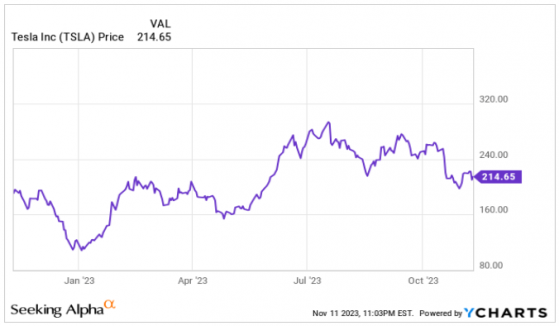

自今年7月創下逾290美元的年內新高以來,特斯拉股價已下跌超25%。對此,許多投資者都疑惑,現在是時候逢低買入了嗎?

事實上,特斯拉長期前景依然良好,並且,該公司目前面臨的許多不利因素都是暫時的。現在或許是增持特斯拉的好時機,從長期的角度來看,特斯拉仍擁有很多上行催化劑可以讓該股擺脫目前的低迷。

毛利率問題是暫時的

對特斯拉持否定態度的看空者經常會提出以下批評:面臨其他汽車制造商(既有傳統汽車制造商,也有像Rivian(RIVN.US)等電動汽車競爭對手)的競爭,馬斯克帶來的風險——他總是被太多的商業項目分散注意力,以及高估值。

然而,特斯拉最近股價下跌的關鍵在于其最新的毛利率數據,該數據顯示,該公司最近第叁季度的盈利環比下滑。特斯拉第叁季度毛利率下降至17.9%,同比下降719個基點,環比下降30個基點。這是特斯拉今年決定下調入門級Model 3和Y的價格以刺激需求的結果。

雖然,現在可能會有分析人士認爲,隨着聯邦稅收抵免再次向特斯拉電動汽車開放,再加上該汽車制造商的降價措施,再也沒有任何時間比現在更適合買特斯拉了。另外,漫長的交付等待期也結束了(在疫情期間,潛在買家可能需要等待數月才能收到特斯拉定制訂單;經銷商庫存也一樣保持較低水平)。

但這裏還存在一個宏觀事實,即需求疲軟是宏觀環境的一個主要症狀。與其他時候的經濟衰退不同的是,此次經濟衰退對中上階層收入的打擊更大,因爲企業普遍裁員,尤其是在科技行業。再加上令人窒息的汽車貸款利率,不難看出爲什麽特斯拉的小幅降價可能不會讓潛在買家動心。

盡管如此,降價不會成爲特斯拉的一個常態。在特斯拉最重要的市場之一中國,該公司在今年早些時候降價後,最近再次漲價——當然,這是爲了應對成本上升,但這無疑也是一個迹象,表明該公司對中國市場的需求有足夠的信心。

並且,特斯拉在實現規模經濟的同時,還擁有長期的毛利率優勢。此外,锂價(電動汽車電池的核心部件)大幅下跌,隨着特斯拉技術的進步,其單位成本也會下降。

總的來說,特斯拉的理想價格可能會是穩定消費者會習慣的水平。隨着時間的推移,産量的增長加上電池價格的自然下降,應該會幫助特斯拉恢複到2022年的毛利率水平(甚至更高)。

別忘記汽車以外的業務

在毛利率下降的情況下,不少空頭唱衰特斯拉的高估值,這顯然是對這家電動汽車巨頭的其他業務的忽視。正如大多數消費者所知,特斯拉還涉足了包括太陽能和機器人在內的許多其他業務,但最有希望實現額外盈利的途徑之一是建立其超級充電站網絡。

截至第叁季度末,該公司在美國各地僅有約5600個超級充電站。投資者還應該注意到,該公司在今年早些時候已經向非特斯拉電動汽車開放了超級充電站網絡。

押注特斯拉不僅僅是押注這家汽車制造商及其挑戰底特律汽車巨頭的能力,而是押注整個電動汽車行業、加州承諾到2030年淘汰汽油車銷售、其他州/國家制定類似規定的傾向,以及現代消費者對化石燃料價格及其危害的普遍認識。

如今,特斯拉的“服務和其他”業務營收僅占總營收的不到10%,但同比增幅卻達到了驚人的32%——這與該公司決定向其他電動汽車開放該充電網絡直接相關。

與此同時,正如上圖所示,該業務今年早些時候剛剛開始産生可觀的毛利潤。

新車因素是特斯拉的另一個重大機遇。在過去一個月,特斯拉股價下跌的原因之一是馬斯克自己對在該領域的進展似乎持悲觀態度。馬斯克在第叁季度財報電話會議上表示:

“Cybertruck,我知道很多人都對Cybertruck感到興奮。我也是。我已經開過這部車。這是一部了不起的産品。但我想強調的是,在Cybertruck實現批量生産,然後使Cybertrunk的現金流爲正,將面臨巨大的挑戰。這很正常,因爲當你有一款包含大量新技術的産品或任何新車、全新的車輛項目,尤其是像Cybertruck這樣不同和先進的産品時,你會遇到與你試圖大規模解決的新事物成比例的問題。所以,我只想強調的是,雖然我認爲這可能是我們有史以來最好的産品,但它將需要大量的工作才能實現批量生産,並以人們能夠負擔得起的價格實現正現金流。

所以,我只是想降低對Cybertruck的期望。這是一款很棒的産品,但在財務上,我不知道,或許它需要一年到18個月的時間才能成爲一個重要的正現金流貢獻者。我希望能有什麽不同的方式,但這是我最好的猜測。需求已經超出了預期。我們有超過100萬人預訂了這輛車。因此,這不是一個需求問題,但我們必須制造它,我們需要以人們能夠負擔得起的價格制造它,這是非常困難的事情。”

因此,對于馬斯克的言論,投資者應該再次着眼于長期。卡車領域的積壓/預訂是一個需要關注的指標,重型卡車的企業應用也是投資者應該考慮的另一個有利因素。在過去一個月裏,Rivian和亞馬遜(AMZN.US)的合作關系出現了問題,這也是這家特斯拉競爭對手股價下跌的主要原因之一。想象一下,特斯拉憑借自動駕駛送貨車接管零售和物流行業並非不可能,因爲特斯拉在這一領域已經擁有領先的經驗和信譽。

估值和關鍵要點

從估值方面看,根據相關統計數據顯示,市場對特斯拉的盈利預期範圍很廣,華爾街分析師預計,該公司2024財年每股收益將在2.27美元-5.85美元之間。市場普遍預期每股收益爲3.85美元(同比增長28%,而今年的預期爲3.00美元),這將使特斯拉的每股收益無法恢複到2022財年的水平(該公司有史以來最好的一年,每股收益爲4.07美元)。市場普遍認爲,該公司營收將同比增長22%,至1121億美元。

與普遍的每股收益預期相反,特斯拉的市盈率爲56倍——許多看空者指出,在利率超過5%的環境下,這是不合理的。然而,特斯拉多多少少違背了傳統的估值思維,因爲該公司擁有如此多的增長催化劑——隨着汽車産量的增加帶來的規模經濟、超級充電網絡的增長,以及其他電動汽車品牌對特斯拉在空間、新車和企業進入市場潛力方面的先發優勢的依賴,更不用說太陽能/能源和機器人技術了。盡管短期盈利能力下降的風險確實存在,但長期而言,投資者可以對特斯拉持樂觀態度。