智通財經APP獲悉,在一個債券收益率搖擺不定、收益不確定、美聯儲發出的信息好壞參半的世界裏,你在尋找一個統一的理論來解釋股市的問題嗎?試的估值。

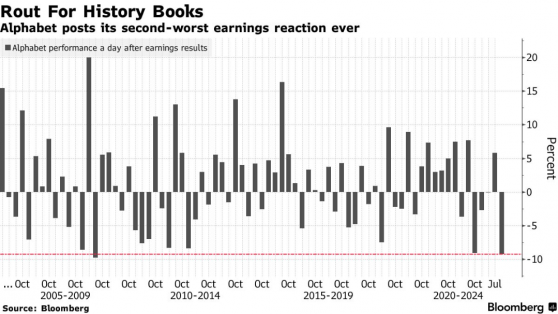

簡而言之,在少數人工智能超級股連續七個月的上漲下,它們的估值太高了,還有什麽能解釋特斯拉(TSLA.US)和Alphabet(GOOGL.US)的盈利失誤爲何在一周內演變成超過9%的單日跌幅?對于谷歌的母公司來說,這是有史以來在公布財報後第二嚴重的被抛售。

固定收益壓力和宏觀經濟的不確定性交織在一起——對美國國債的疲弱需求推高了收益率,而不斷增長的供應令債券交易員感到擔憂——但在周叁這樣的日子裏,價格飙升是催化劑。

JonesTrading首席市場策略師Michael O 'Rourke表示:“公司的定價是完美的。”“一旦出現任何疲軟迹象,它們就會遭到大幅抛售。”

這是一個經常被提及的股市飙升迅速消失的故事。由于盈利和預期保持穩定,而股價卻在上漲,因此整個反彈是人們爲同樣的利潤付出更多錢的結果。現在,隨着5%的國債收益率誘使同樣的資金回流,納斯達克100指數的遠期市盈率在叁個月內從27降至22左右。

周叁,由于谷歌母公司Alphabet令人失望的雲計算業績給市場帶來的影響超過了微軟(MSFT.US)強勁的銷售業績,納斯達克100指數下跌2.5%,創下今年以來最大單日跌幅。以科技股爲主的該指數在過去九個交易日中第四次下跌超過1%,目前較7月的峰值下跌超過9%。

盡管谷歌第叁季度營收超過預期,部分原因是廣告銷售強勁,反映了搜索和YouTube的增長。然而,投資者仍將其市值削減至近1800億美元,抛售了股價暴跌前市盈率超過21倍、預期銷售額超過6倍的股票。

FBB Capital Partners研究主管Mike Bailey表示:“看空者正在尋找任何今年迄今表現優異、盈利略有問題的股票作爲抛售目標。谷歌符合這種要求。”

可以肯定的是,在許多方面,以估值而非業務挑戰(如銷售額下降或信貸緊縮)爲前提的抛售對投資者來說創傷最小。谷歌股價周叁下跌13.20美元,僅相當于2023年高點漲幅的四分之一左右。截至10月中旬,該股今年已經上漲了近60%,只有最近的買家才出現了虧損。

值得一提的是,谷歌的抛售模仿了特斯拉上周四的抛售。截至上周叁,這家電動汽車制造商今年以來已累計上漲97%,在標普500指數成份股中排名第叁。但該公司第叁季度業績低于市場對利潤、銷售和利潤率的普遍預期,導致該公司股價下跌9.3%。這一結果促使一系列目標價下調。

多頭面臨的問題是,即使自7月以來估值有所下降,納斯達克100指數的市盈率仍遠未達到低點。該指數市盈率目前略低于22,但仍遠高于去年10月約19左右的底部估值,當時美國10年期國債收益率徘徊在5%左右。

高盛資産配置研究主管Christian Mueller-Glissmann表示:“這是一些大型科技公司業績疲弱和後端債券再度遭遇抛售的綜合結果。最終,股票風險溢價處于多年低點,自夏季債券抛售開始以來進一步壓縮——這給進一步加息和令人失望的收益留下了幾乎沒有緩沖余地。”