溢價達114%!海通國際(00665.HK)私有化震動港股市場,其股價在私有化消息披露次日飙升近1倍,並帶動香港中資券商股迎來一小波上漲行情。

實際上,在海通國際私有化的背後,港股市場今年以來私有化浪潮正在襲來。

年内15股提私有化,8股成功退市

自2021年美聯儲強力加息以來,港股市場寒氣逼人。下跌趨勢在2023年延續,年初至今,恒指累計跌幅超過9%,香港創業板指數更是暴跌逾34%。

大盤表現不佳,疊加市場流動性低迷、不少中小型港股估值偏低以及融資受限等因素影響,令一些港股上市企業萌生了退場的念頭,其中有多家企業已付諸行動。

根據財華社統計,今年以來,包括海通國際在内,已累計有15家港股上市企業發佈了私有化退市的公告,其中安寧控股(00128.HK)和IMAX中國(01970.HK)私有化受阻而未獲批準。另外,在該15家企業中,有5家企業私有化尚待批準,另有5家企業已成功摘牌,永盛新材料(03608.HK)預計將於明年2月摘牌。值得一提的是,歐舒丹(00973.HK)控股股東於今年8月考慮將其私有化,但後來取消了私有化計劃。

年初至今,已成功摘牌的港股上市公司達8家,其中包括食品飲料領域的達利食品,以及雅士利國際和亞美能源等知名企業。

不過,相較於往年,今年港股市場實現私有化退市的企業或有所放緩。Wind數據顯示,2019年至2022年,港股市場完成私有化退市的企業分别有9家、17家、24家及15家。而今年以來提出私有化退市的企業相比往年並不少,且成功率亦不低。

今年以來,提出私有化的企業大多是市值較低、單一股東持股比例超過50%的小型股。例如,將於明年2月摘牌的永盛新材料,目前的市值僅6.8億港元,永盛集團創始人李誠間接持有永盛新材料74.02%股權;IMAX中國市值為26.45億港元,其控股股東IMAX Corporation持有公司71.63%股權。

港股市場「粘性」和監管均待增強

港股市場的低迷,令很多中小型股面臨兩難。股票長期成交低迷、融資能力不足以及還需承擔維持上市成本等多重原因,導致這些企業已看不到上市的意義。

特别是對於那些長期處於破發狀態的中小型股,實質上已經喪失了融資能力,且股價已無法準確反映公司内在價值。

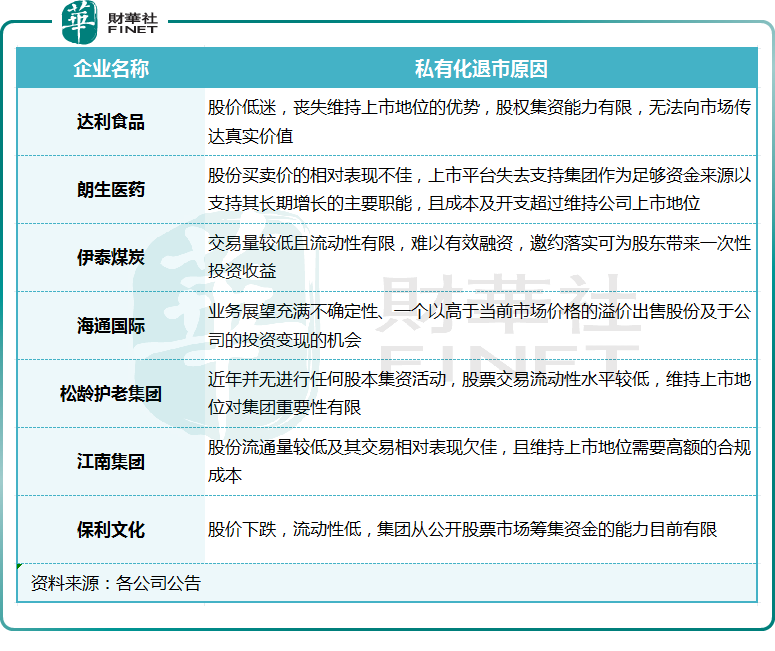

在今年以來多家提出私有化退市的公司,「流動性低」、「籌資困難」成為這些公司公告中最常提及的關鍵詞。

如,達利食品在私有化退市的公告中表示,由於股價低迷,公司已喪失維持上市地位的優勢,股權融資能力有限;且股價一直在相對較低的價格區間交易,成交量有限。

保利文化(03636.HK)也表示,「鑒於H股的股價表現和低流動性,在如此不確定、困難且充滿挑戰的營商環境中,本集團從公開股票市場籌集資金的能力目前有限,不太可能期望在可預見的將來有重大改進。董事會認為,將本集團退市可減少維持本集團在聯交所上市及其公開上市地位有關的成本和管理資源,因此,退市可使本集團的集團結構更具成本效益。」

值得注意的是,很多上市公司提出私有化後,股價往往扶搖直上,樂壞了不少中小投資者。但是,私有化不是「請客吃飯」,並不是所有的上市公司私有化均是外部環境所致,有些公司大股東意在借環境低迷之機收割「韭菜」。

今年以來私有化要約的出價幅度越來越低,只有海通國際和保利文化私有化溢價較高,其他公司的私有化出價普遍處在10%-40%之間,在公司跌去三分之二市值,或是市值腰斬的情況下,加價10%-40%其實並不算高。中金公司此前發佈的研報表示,2023年港股平均約為私有化公告前最後一個交易日的收盤價溢價29%,但要約價格相對每股資產淨值(經審計)則往往出現折讓,平均約折價14%。

正是這些出價不高的企業,私有化失敗後,股價往往慘遭「刀割」,中小投資者蒙受巨大損失。安寧控股的大股東曾溢價24.7%提私有化,但最終該計劃未於法院會議上獲批準,導致公司股價持續大跌,目前股價甚至較提私有化前還低。

從另一方面看,港股市場私有化退市所帶來的一些「割肉」行為,恰恰反映出了港股市場監管尚待加強。在企業私有化過程中,一些有預謀且迷惑市場的行為,應受到監管的重擊。監管機構也應該把好關,保護中小股民的正當權益,讓私有化在透明、公平的環境下實施。