智通財經APP獲悉,少數幾家投行准備爲新股承銷市場試溫,這點燃了整個華爾街的希望。高盛集團下月將爲一系列公司的首次公開募股(IPO)進行服務,這可能有助于在近兩年的沉寂之後重新啓動該業務。芯片設計公司Arm Holdings和食品雜貨配送公司Instacart等公司的IPO可能也會重新激發投資者對投資銀行業其他領域的興趣。

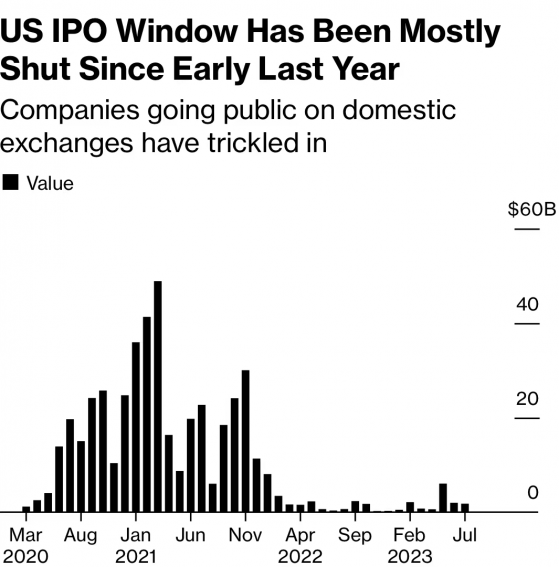

根據數據,今年美國交易所新股通過IPO籌集的資金只有144億美元,其中大部分活動來自公司分拆、低價股和空白支票公司。相比之下,截至2021年8月,這一數字爲2420億美元,突顯出IPO交易從盛宴到饑荒模式的轉變。

咨詢公司安永IPO公司顧問Rachel Gerring表示:“每個人肯定都在密切關注這些交易,很多公司都在觀望,抱着觀望的態度,尤其是想看看市場反應如何。”

這些交易也可能爲高盛的銀行家帶來財富。近來,在其他部門表現不佳、利潤減少之際,高盛還遭遇了交易撮合不足的打擊。特別是對于由資深老將David Ludwig領導的高盛股票資本市場團隊來說,未來幾周將是一次救贖的機會。今年3月,該團隊曾試圖爲矽谷銀行籌集資金,但交易失敗,導致美國地區銀行業陷入動蕩,並招致競爭對手的指責。近六個月後,同樣是這些競爭對手希望高盛能夠爲資本市場的複興鋪平道路。

這家華爾街巨頭是軟銀集團旗下Arm備受期待的首次公開募股(IPO)背後的主要銀行之一,預計此次IPO將籌集數十億美元,並將成爲自2021年11月以來美國最大的IPO,爲垂死的IPO市場提供急需的提振。

高盛投資銀行聯席主管Dan Dees多年來與軟銀及其首席執行官孫正義建立了密切的關系。高盛是Arm交易的四家牽頭銀行之一,這打破了慣例,沒有選擇指定一家牽頭銀行。此前,高盛還牽頭了營銷技術公司Klaviyo Inc.和鞋類制造商Birkenstock的上市,預計這些公司也將跻身今年美國規模最大的IPO之列。

Gerring表示:“這些交易對整個IPO市場都很重要,但對科技行業來說尤其重要,科技行業確實是我們所經曆的估值重置的焦點。”

今年只有一筆交易在美國交易所籌集了超過10億美元的資金,那就是強生(NYSE:JNJ)旗下的消費者保健部門Kenvue Inc.(NYSE:KVUE),該公司上市籌集了44億美元。

康卡斯特公司旗下風險投資集團Forecast Labs創始人Arjun Kapur表示:“第一輪上市的科技公司有責任爲剩下的公司負責。這些公司需要確保自己走出去,爲IPO定價合適,並兌現承諾。”