FX168財經報社(香港)訊 惠譽將美國3A長期信用評級下調爲AA+,多名經濟學家羣起反擊,認爲此舉荒謬且非理性分析。但德意志銀行策略師吉姆·裏德(Jim Reid)揭露,降級的真正原因出自於美國總統拜登祕密釋放1萬億美元的隱形刺激。摩根大通也指出,拜登將2023財年收到的現金流向「某個地方」,警告美國正在走向另一場大規模債務增加的風暴。

美國銀行首席股票策略師邁克爾·哈特內特(Michael Hartnett)表示,當失業率達到3%且符合預算赤字時,美國實際上很難陷入衰退,國內生產總值(GDP)將增長9%。而吉姆補充稱:「最近我們多次被問到,美國是否正在祕密放鬆財政政策,從而支持經濟週期,答案是肯定的。」

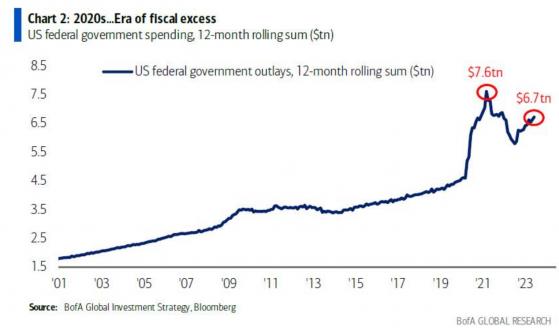

哈特內特的圖表,揭露了「美國財政過剩時代」的真相:

ZeroHedge引用了摩根大通首席經濟學家邁克爾·費羅利(Michael Feroli)所表示,他在題爲「2023年財政擴張的奇怪案例」的報告中表示,美國今年的隱形刺激可能有助於解釋經濟對快速利率的恢復能力。

「我們將2023年美國令人驚訝的經濟彈性定義爲被稱爲‘賓德經濟學’的新政府債務預算破壞洪流,但相對於2022財年,聯邦政府在2023財年收到的現金遠少於其支出的現金。但是,正如摩根大通警告的那樣,這些資金正在流向某個地方,並沒有讓經濟中的所有主體受益,」報告中補充強調。

費羅利也警告市場:「有一點是肯定的,他們將轉向經濟中最重要的代理人,即拜登,他已經悄悄地將這個1萬億美元的鉅額超額赤字的好處內在化,並把它顛倒過來,認爲這不是機會,這將是另一次大規模債務增加的成本。」

儘管報告中提到,「現在誰在乎美國有多少債務」,但這觀點似乎有些出錯,因爲僅僅三天後,惠譽將美國評級下調至AA+,表明他們仍然關心。#惠譽下調美國評級至AA+#

事實證明,2023年華爾街最大空頭、摩根士丹利策略師邁克·威爾遜(Mike Wilson)也很關心,因爲在一份題爲「財政主導地位已觸礁」的報告中,自始至終都指責他頑固地錯誤的看空預測。 2023年,拜登的隱形刺激計劃向經濟和企業盈利注入了約1萬億美元的超額刺激措施,進而將股市推至18個月高點。

他評論道:「2020-22年,我們發現自己處於這種動態的右側,無論是上行還是下行。今年,沒有那麼多。我們今年發現自己越位的部分原因是,財政衝動捲土重來,並在2023年仍然相當強勁。事實上,在失業率如此之低的情況下,我們很少看到如此大規模的赤字。」

ZeroHedge指出,威爾遜在這一點上是非常正確的,也就是拜登政府正在做的就是在失業率爲3.5%、略高於歷史低點之際,降低債務驅動的加速器。但這種經濟超速充其量只是暫時的,從長遠來看總是會導致災難。

正如威爾遜補充道:「如果財政政策在景氣時期表現出如此小的約束,那麼當下一次衰退到來時赤字會發生什麼?」

他有信心爲市場下一次拋售計時:「隨着最近將債務上限提高到2025年,這種積極的財政支出可能會繼續下去。然而,此類財政政策的侷限性是惠譽下調美國國債評級的原因之一。加之預計爲這些政府支出提供資金的國庫券和債券供應量大幅增加,債券市場上週大幅拋售。這應該會引發人們對股票估值的質疑,在近期收益率上漲之前,股票估值就已經很高了。此外,如果由於政治或融資成本上升而必須削減財政支出,那麼正如我們繼續預測的那樣,2022年開始的未完成的盈利下降更有可能恢復。」