微軟(MSFT.US)與谷歌(GOOG.US)同日公佈了截至2023年6月末止季度業績,但是華爾街對其業績表現的反應卻是冰火兩重天。

谷歌在公佈業績之後,盤後交易時段股價大漲6%左右,而微軟盤後股價卻下挫3.76%,究其原因,是因為兩家科技巨頭的業績與市場預期存在差距,谷歌的雲計算業務盈利能力持續改善,而微軟所提供的業績卻低於市場預期。

以下我們來看看微軟是不是如市場預期的那樣悲觀。

微軟的優化經營槓桿效果

截至2023年6月止的財季,微軟實現收入561.89億美元,同比增長8.34%,其中雲計算應是主要的增長驅動力,抵消了消費電子市場不振的負面影響,Azure的收入增幅達到26%,但低於谷歌雲的季度收入增幅27.96%。

最近的季度業績中,微軟多次強調要優化經營槓桿來提升經營效率,裁員或是其中一項,而財華社留意到,在最新的2023年6月財季業績中,微軟的經營開支確實有所下降,其中科技企業最為看重的研發開支竟按年下降1.61%,銷售及營銷開支按年下降1.59%,這是推動其經營利潤率由去年同期39.59%,提升至43.17%的主要原因。

受經營利潤率改善帶動,微軟6月財季的淨利潤同比增長19.96%,至200.81億美元。

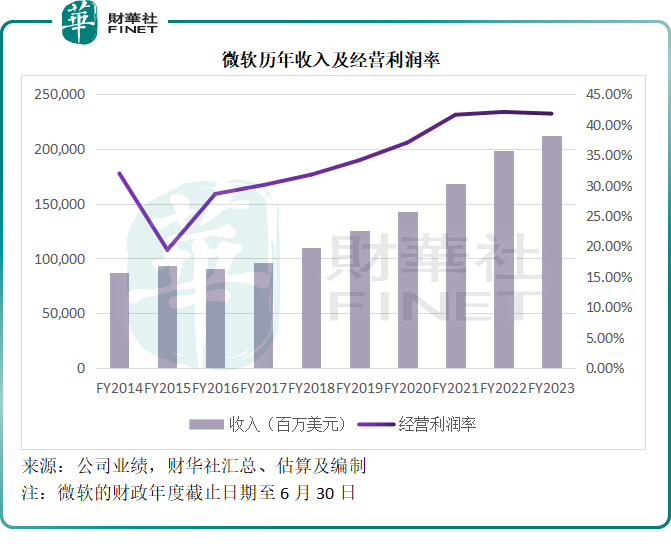

微軟的財政年度截至日期為6月30日,因此在公佈6月財季業績的同時,微軟也公佈了2023財年業績。

於截至2023年6月末止的財政年度,微軟收入同比增長6.88%,至2119.15億美元;全年毛利率按年提升0.52個百分點,至68.92%;但是由於全年研發開支佔收入比較上年高出0.47個百分點,經營利潤率按年下降0.29個百分點,至41.77%。

因此全年淨利潤按年下降0.52%,至723.61億美元,扣除非持續性經營款項後的經調整經利潤則按年增長5.56%,至733.07億美元。

微軟對於AI的長期戰略

在業績發佈會上,微軟的CEO薩提亞·納德拉(Satya Nadella)指出,機構們想知道的不僅僅是新一代AI如何安全而負責任地把握最大的機遇和挑戰,而是更想知道對於這些機遇和挑戰多快能作出反應。

他表示,針對這一痛點,微軟仍聚焦於三大首要任務:1)幫助客戶利用微軟雲的廣度和深度,為其實現最高價值;2)通過在技術棧的每一層注入人工智能,投資引領新的人工智能平台轉化;3)優化經營槓桿。

他指出,Azure OpenAI服務增長勢頭驚人:各個產業有超過1.1萬個機構在使用該服務,包括宜家、沃爾沃、蘇黎世保險,還有Flipkart、Humane、Kahoot、Miro、Typeface等數字原生代。6月財季每天都有大約100個新客戶在加入。

例如,梅賽德斯-奔馳(Mercedes-Benz)正通過Azure OpenAI將ChatGPT引入美國超過90萬輛汽車,使其車載語音助手更加直觀。穆迪還建立了自己的内部助手系統,以提高其1.4萬名員工的生產率。

Snowflake將增加在Azure上的支出,與Azure OpenAI進行新的整合。此外,畢馬威已宣佈投入數十億美元用於其雲和人工智能服務,以轉變專業服務。

微軟表示,其在6月財季推出了Microsoft Fabric,以一種颠覆性的商業模式將計算、儲存和管控整合在一起。短短一個月就有超過8000個客戶簽訂了服務使用協議,並積極使用,有超過一半的客戶正使用四項或以上工作應用。

在面向開發者端:全新的Azure AI Studio正在成為新時代人工智能開發的工具,幫助機構建立、微調、評估和部署模型。VS Code和GitHub Copilot是眾多編程員的首選,近90%的GitHub Copilot注冊用戶都是自助服務用戶,這表明他們對GitHub Copilot有著濃厚的興趣。

搜索、廣告和新聞端:微軟在6月財季推出了全新的AI賦能功能,包括Bing Chat中的多模型視覺搜索功能。

由此可見,微軟將持續構建AI框架、將AI嵌入到其服務中,開發更多的應用場景,儘情把握這一AI轉換浪潮,可以說在這方面,微軟的部署與谷歌一樣積極。

但是值得留意的是,正如微軟所言,在前期這些投入是只有鋪排,而沒有得益,其客戶或更多是試用並為其提供數據,或難以立竿見影地帶來收入。

要經過持續不斷的投入、試錯、改進,才有可能逐漸帶來變化和收入,但可以想象得到,這些前期的努力成本不菲。

或許正因如此,微軟預計到在短期的業績將因這些投入而受到影響。

微軟的展望

微軟預計2024財年,其商用業務的收入增長將繼續受到微軟雲推動,並將繼續跑赢消費者業務的增速。

儘管擁有強勁的需求和處於領導地位,微軟預計其AI服務的增長將是漸進的。

為了支持其微軟雲增長和滿足其AI平台的需求,微軟將加快對雲基礎架構的投資。預計資本開支將逐季提高。微軟將通過優化經營槓桿來提升運營效率,所以會根據需求以及收入增長來管理其營業成本和經營開支。預計其營業成本的增速將超過2023財年,不過經營開支增幅仍維持在較低水平。

因此,微軟預計2024財年經營利潤率將大致持平。見下圖,微軟這幾個財政年度的經營利潤率已基本上成為一條直線,似乎意味著其盈利能力已經見頂,下一財年的業績指引或進一步驗證了這個趨勢,或許是讓市場感到灰心的原因。

微軟預計接下來的一季(即2024財年第1季),其生產效率和商業處理分部收入的增幅介於9%-11%,或有大約180億至183億美元,相比較而言,2023年6月財季的收入為182.91億美元。

Office 365收入增幅或約有16%,而本地部署的收入仍將下降20%左右;Office的消費者服務收入增幅或約為5%,主要受Microsoft 365訂閱服務推動;領英的收入增幅或約5%,微軟表示,儘管其在招聘廣告市場的份額在提高,但增長仍將繼續受到招聘和廣告整體市場環境的影響,尤其是微軟所在的科技行業;Dynamics的收入增長或約為15%-20%,主要受到Dynamics 365持續增長的推動。

智能雲方面,預計收入增幅介於15%-16%,收入應有233億到236億美元,低於最新季度收入239.93億美元。收入會繼續受到Azure推動,後者的收入增幅或達到25%-26%,其中大約有兩個百分點或來自Azure AI服務。本地部署服務器業務方面,預計收入會下降5%左右,主要因為上年同期趕在 SQL Server 2022推出之前的買入活動增加帶來的高基數。企業服務收入將下降5%左右。

其他個人電腦業務方面,預計收入為125億-129億美元,也低於6月財季的收入139.05億美元。由於個人電腦市場仍不振,設備收入跌幅或仍達到35%,因此微軟表示將更專注於高利潤產品。搜索和新聞廣告收入增長應維持接近10%的水平,比整體搜索和新聞廣告行業高大約5個百分點。遊戲收入或大約有5%,預計Xbox内容和服務收入維持接近10%的增長。

微軟預計其營業成本約為166億-168億美元,經營開支為135-136億美元,總成本增幅應大約為6%。

總結

從整體業績而言,微軟的主要收入推動力或在於Azure,但是由於Azure的利潤率相對較低,隨著該業務規模化水平的提升,其盈利能力或多少受到影響。

此外,微軟積極地投資AI發展,無可避免地會在短期内面對成本壓力,但是從更長遠來看,這將成為其決勝千里的關鍵,不得不為之。