FX168財經報社(香港)訊 人工智能(AI)革命在今年初掀起熱潮,高盛報告稱,今年第一季,美國標普500指數的利潤率恢復至新冠疫情前的水平,這將導致美國和歐洲裁員約3億人,高薪服務工作最有可能被自動化取代。知名華爾街大鱷Steve Cohen表示,隨着利潤率提高,將減輕美聯儲通過進一步加息來抑制通脹的壓力。

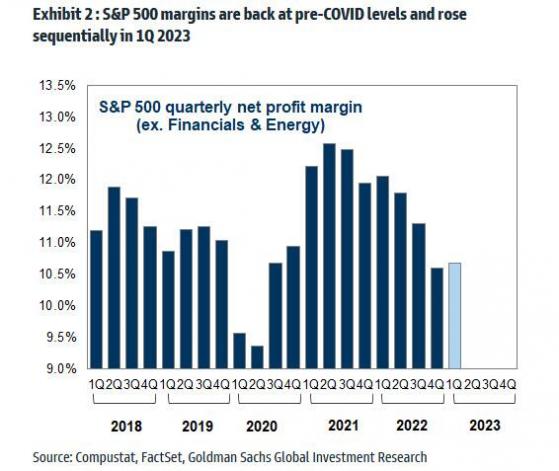

高盛策略師Ben Snider提到,標準普爾500指數利潤率在2021年飆升至12%的歷史新高後,緊接着暴跌100個基點以上。但在2023年第一季,公司報告的利潤率和新冠疫情之前的水平一致,並且高於市場普遍預期和2022年第四季結果。

彈性收入、放緩的投入成本通脹和疲軟的美元表明,利潤率在未來幾個季度應該會趨於穩定,高盛的宏觀模型表明2023年標準普爾500指數淨利潤率僅下降36個基點至11.3%。高盛預測,進一步展望未來近期利潤率大幅擴張的可能性不大。

高盛報告寫道:「工資增長、利率和庫存仍處於高位。我們預計2024年標準普爾500指數淨利率僅增長11個基點,而自下而上的共識估計爲96個基點,利潤率的主要近期下行風險是經濟陷入衰退。」

「在我們的基本情景展望中,實際收入增長將保持低於趨勢水平,工資增長將保持高於近期平均水平。當經濟閒置有限且失業率較低時,通常會出現這種情況。在過去的週期中,經濟衰退前的類似環境的特點是利潤率下降和美國經濟中勞動力份額上升。其他持續的利潤逆風包括庫存水平升高以及利率和有效稅率,這些因素可能會在未來幾季上升。」

自然,企業盈利能力的主要風險是經濟衰退的可能性,在這種情況下,利潤率將進一步下降。自1970年以來的八次衰退中,標準普爾500指數成份股淨利潤率平均下降140個基點,從1981年衰退的-72個基點到1990年的-179個基點。去年,這將增加利潤下行風險。

從長遠來看,高盛同樣持懷疑態度,並表示過去30年的主要利潤率順風不太可能在未來幾年提供太大的推動力。自1990年以來,淨利潤率上升700個基點,佔同期標準普爾500指數價格升幅的40%。

高盛展望未來,稅率和利率似乎不太可能對未來幾年的利潤率擴張做出太大貢獻。儘管自2021年底以來美國國債收益率大幅上升,但由於長期固定利率債務結構,標準普爾500指數的有效借貸成本仍接近歷史低位。由於借貸成本仍處於歷史低位,利率必須降至過去十年的水平以下,才能爲進一步擴大利潤率做出有意義的貢獻。

在下降了幾十年之後,標準普爾500強公司的有效稅率最近攀升。2022年,國會對大公司徵收15%的最低稅率,並對股票回購徵收消費稅。此外,一些與資本支出、研發和利息支出的處理有關的稅收政策最近發生了變化。美國的法定企業稅率現在接近經合組織25%的中值,許多國家的政策制定者最近表示支持制定最低全球稅率。

高盛報告總結,到目前爲止的情況,在最近幾季下滑之後,利潤率已經穩定下來,展望未來,它們不太可能強勁反彈。

但是重要的轉折點來了:高盛仍提出利好前景,AI革命引發大規模裁員潮

高盛預測,AI革命將導致美國和歐洲裁員約3億人,其中高薪服務工作最有可能被「自動化」,即被裁員。然而,一個人收到解僱通知書意味着,另一個人將迎來利潤。

高盛提到:「AI的進步代表了未來利潤率的潛在順風,我們的經濟學家估計,在廣泛採用後的10年時間裏,生成式AI可能會將美國的生產率增長每年提高約1.5個百分點。根據生產率增長與企業盈利能力之間的歷史關係,在其他條件相同的情況下,這一提振可能會使標準普爾500指數成份股公司的淨利潤率在該十年內提高約4%。」

(來源:Goldman Sachs)

「近幾十年來,分配給SG&A費用的收入份額相對穩定,與其他投入成本的大幅下降形成鮮明對比,這凸顯了AI對盈利能力的潛在收益。」

該機構指出,除了人工智能對經濟活動最終影響的不確定性之外,政府政策對人工智能廣泛採用的潛在反應意味着對企業利潤的淨長期影響難以預測。儘管最近幾個季度工資增長強勁且利潤率收縮,但美國GDP中的勞動力份額和企業利潤份額仍處於近幾十年來的極端水平。

知名華爾街大鱷:AI裁員潮有望提振利潤率 打壓美聯儲鷹派加息

Steve Cohen表示,他擔心將被AI取代的工作類型,更廣泛地說,他預計利潤率會提高,這將減輕美聯儲通過進一步加息來抑制通脹的壓力。他說,這反過來會提振市場。

他加入了其他對人工智能表示熱情的現任和前任對衝基金經理行列,Duquesne Family Office創始人Stan Druckenmiller和Maverick Capital的Lee Ainslie在第一季,都持有芯片製造商英偉達(NVIDIA)的股票,該公司是AI熱潮的受益者。

Druckenmiller上週在2023年Sohn投資會議上表示:「AI非常非常真實,可能會像互聯網一樣具有影響力。」