時尚瑜伽服飾品牌Lululemon(LULU.US)不僅讓中產階級「動」起來,還讓他們心甘情願地為其品牌的各種產品掏錢包,這體現在業績上是收入的持續增長、盈利能力的持續攀升以及市值的不斷擴大。

也因此,資本市場對於Lululemon尤其偏愛。

見下圖,在2020年因為疫情實體店遭受衝擊,零售股不被看好的時候,Lululemon卻迎來股價的最強漲勢,市值由2020年3月時的212億美元大漲至當前的477.52億美元,是當時的2.25倍。

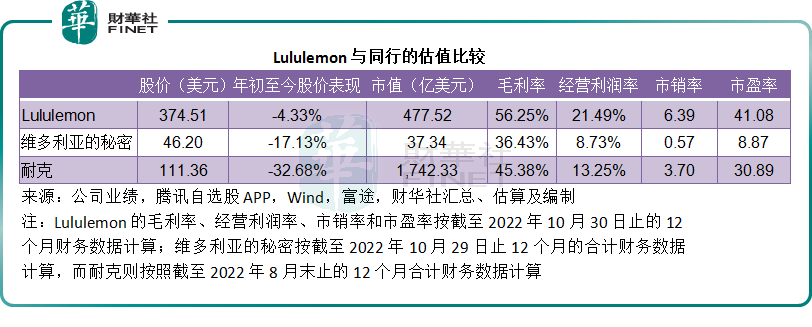

另一方面則體現在同行比較上。

Lululemon的營收僅相當於全球著名體育運動品牌耐克(NKE.US)的15.84%,市值477.52億美元卻已達到耐克市值1,742.33億美元的27.41%。

主要原因在於更為優越的盈利能力。

截至2022年10月30日止的12個月,Lululemon的毛利率高達56.25%,是耐克截至2022年8月末12個月毛利率45.38%的1.24倍,是女裝品牌維多利亞的秘密(VSCO.US)截至2022年10月29日止12個月毛利率36.43%的1.54倍。

Lululemon最近12個月的經營利潤率也達到21.49%,遠高於維密和耐克,見下圖,所以市場樂於給予其更高估值。

Lululemon如何席卷全球?

與耐克不同的是,Lululemon更專注於瑜伽服飾,按照中產階級對於品質的高要求而提供更舒適、更時尚的精品服飾。

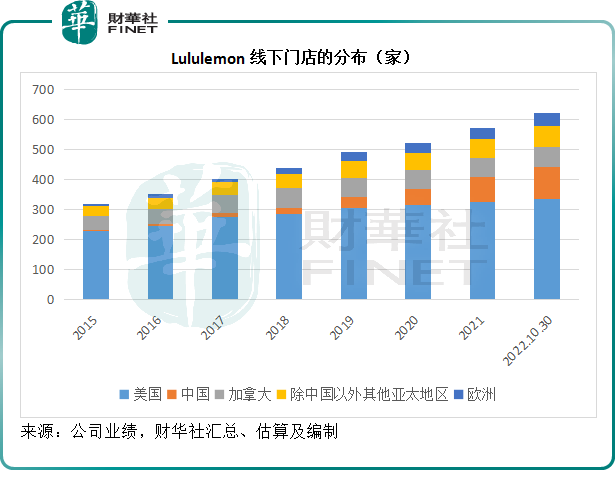

Lululemon的起點僅僅是一個位於加拿大溫哥華瑜伽工作室的一個售賣點,到如今在全球擁有623家零售店以及全面覆蓋的電商平台。

1998年,Lululemon在加拿大溫哥華的一家當地瑜伽工作室開設了一個零售點。

2000年,在溫哥華開設第一家正式商店。

2003年,正是進軍美國市場,在美國加州開設美國的第一家零售店。

2004年,在澳大利亞墨爾本開設第一家亞太區零售店。

2007年,於納斯達克上市。

2009年,推出全球電商網站。

2014年,進軍歐洲市場,在英國倫敦開設歐洲的第一家零售店。在加拿大溫哥華的lululemon商店支持中心(SSC)設立研發設施。在香港IFC開設該地區的第一家零售店。

2016年,為2016年巴西奧運會加拿大男子和女子沙灘排球隊贊助隊服;在中國上海和北京開設商店。

2019年,發佈五年戰略計劃(Power of Three),以加快增長;在芝加哥開設第一家大規模體驗店。

2020年,收購家庭健身創新者MIRROR。MIRROR是一家居家健身公司,提供交互式運動平台,供應直播和點播課程,類似中國的線上運動課程訂閱平台KEEP。

2021年,宣佈與加拿大奧委會及加拿大殘奧會合作,成為加拿大隊隊服的官方供應商,直至2028年。

2022年:推出四款女裝鞋履,正式進軍鞋履市場。宣佈Power of Three ×2五年增長戰略。

源於北美,受亞太區中產強勁需求帶動

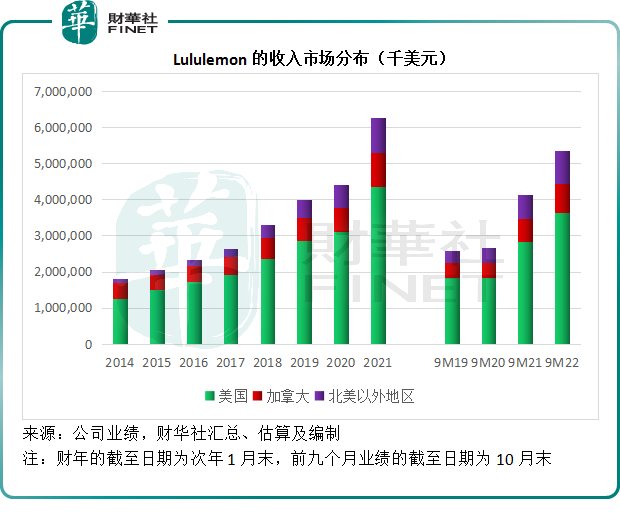

北美是Lululemon最大的地區市場,佔了其截至2022年10月末止9個月總營收的82.99%,其中美國收入的佔比更達到68.28%,遠超其誕生地加拿大。

不過,該公司正迅速推進中國、亞太其他地區和歐洲市場的擴張,在擴張這些海外市場的時候採用的是去中心化模式,用當地社區洞察和消費者偏好來決定其戰略性擴張,換言之,入鄉隨俗,按當地市場來塑造其運營模式。

2022年10月30日,Lululemon合共經營623家線下商店,較2022年1月31日的574家淨增49家,其中有19家位於中國、13家位於美國,3家位於本土市場加拿大,除中國以外的亞太地區和歐洲分别佔了了7家。

見下圖,亞太區和歐洲是Lululemon近來著力擴張的市場,尤以中國增長最快。

從收入分佈來看,美國和北美以外地區的增長遠超本土市場加拿大的增長,成為其增長的兩大引擎。

除此以外,為中產階級所青睐的電商渠道也是其增長驅動力。

Lululemon的零售渠道

Lululemon並不從事生產,而是通過數量有限的供應商採購物料、生產其產品,再將產品通過零售渠道銷售出去。

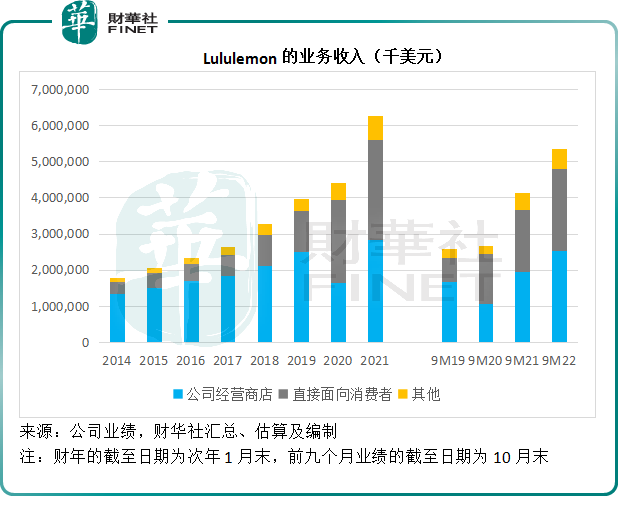

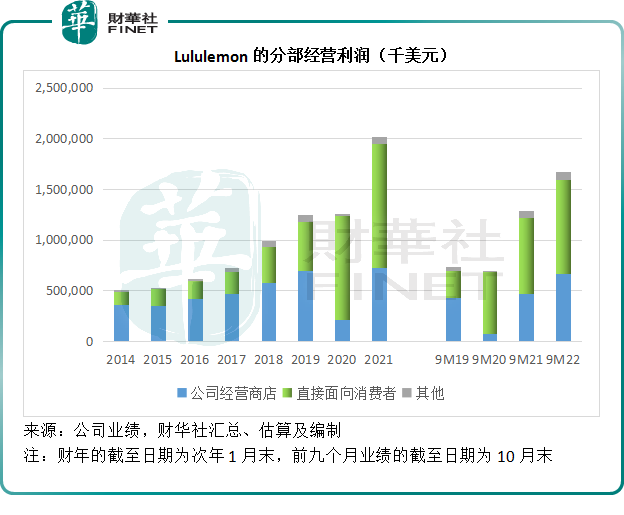

該公司主要通過兩個渠道來經營業務:公司經營的門店和直接面向消費者(即電商)。

此外,還經營折扣店和臨時賣場(快閃店),通過2020年收購的MIRROR售賣居家健身器械和提供内容訂閱服務。

該公司還服務特定的批發客戶,進行特許和供應協議,這主要涉及中東和墨西哥的合作夥伴,與其訂立授權和供應協議,授權這些合作夥伴經營中東和墨西哥的lululemon品牌零售店,向合作夥伴供應lululemon的產品、培訓和提供其他支持,並賺取授權費和向這些合作夥伴售賣公司產品而產生收入。

不過Lululemon仍保留通過這些地區的電商網站售賣lululemon產品的權利。

折扣店、臨時賣場、MIRROR收入和批發及特許經營協議業務的進賬記錄在「其他」一項。

見下圖,直面消費者的電商業務與公司經營門店的收入均實現強勁增長。截至2022年10月末止的9個月,公司經營商店的收入同比增長30.89%,至25.38億美元,而直面消費者業務則按年增長30.94%,至22.64億美元。

在疫情期間,Lululemon的電商業務立即把握住非物理接觸的優勢,而大幅增長,在此處值得留意的是,該公司於2019年發佈的Power of Three五年戰略計劃恰好發揮了作用。

該計劃的目標是在五年内實現收入突破60億美元,男裝收入在2018財年基礎上擴大一倍,以及電商業務收入在2018財年基礎上擴大一倍。

不用等五年,得益於2020年全世界無限流動性帶來的電商消費刺激,Lululemon的電商業務在2020年就實現了擴大一倍的目標,抵消了線下收入下降的負面影響;男裝業務則於2021財年提前完成目標,因此收入規模也提前兩年實現了目標。

從盈利能力來看,電商平台業務的經營利潤率也更優厚,截至2022年10月30日止9月的直面消費者業務經營利潤率高達41.22%,遠高於線下門店的26.02%。見下圖,雖然電商業務與線下業務的收入貢獻幾乎平分秋色,但電商業務的經營利潤規模卻超過線下業務。

由於2019年的五年計劃提前完成,lululemon於2022年推出了加強版五年計劃——Power of Three ×2五年增長戰略,目標是在2026年之前將收入由2021財年的62.5億美元提升一倍至125億美元,同時年度每股盈利(EPS)增幅高於銷售額增長——即進一步提升盈利能力,2022財年前三財季該公司的經調整純利率達到13.61%:

其中包括將男裝業務擴大一倍,同時女裝業務實現雙位數增長;將線上業務擴大一倍,同時線下業務維持雙位數增長,以及將國際業務擴大至四倍。該公司的目標是將總收入規模提高至2026年之前的125億美元。

最新財季展望不佳

儘管理想很遠大,lululemon剛剛公佈的2022年10月財季業績卻沒法讓市場滿意,在盤後公佈業績後,其股價在盤後交易時段大跌逾7%。

單就10月財季業績而言,其實並不差,起碼高於該公司於7月財季的業績指引:季度收入同比增長28.02%,至18.57億美元,指引為17.8億美元-18.05億美元;季度每股攤薄後盈利為2.00美元,高於指引的1.90-1.95美元。

市場不滿的,可能是該公司調低了全年的業績預測。

Lululemon在10月財季業績中給予的第4財季指引為:淨收入介於26.05億美元-26.55億美元之間,每股攤薄後利潤介於4.20-4.30美元之間。

對截至2023年1月末止財政年度的業績預測則為:全年收入介於79.44億美元-79.94億美元之間,低於第2財季的預期78.65億美元-79.4億美元;預期全年每股攤薄後盈利為9.94-10.04美元,扣除出售寫字樓物業的收益,經調整每股攤薄後盈利預計為9.87-9.97美元,而第2財季預期為9.75-9.90美元。

除了業績指引低於預期之外,市場對於其前景的憂慮或也是股價受壓的主要原因。從上文的分析可見,儘管lululemon大力拓展中國和歐洲市場,但美國仍是其主要的收入來源,佔了總收入近七成。

美聯儲加息對消費情緒的負面影響,將可能令lululemon的美國收入增長受壓;另一方面,美國以外地區業務收入受美元走強影響而產生的匯兌虧損,或也抵消部分增長。

但是,財華社仍看到一些樂觀的驅動力,這包括lululemon進軍鞋履市場的潛在發展空間:從天貓旗艦店可見,lululemon先推出女裝鞋履試水,均價並不低,遠高於耐克、安踏(02020.HK)的高端鞋履均價水平,與費德勒代言的昂跑(ONON.US)有得一拼。所以雖然鞋履業務的盈利能力通常都低於服飾,但高定價和品牌效應或許能為其爭得不俗的利潤表現。

此外,財華社認為,線下門店復蘇帶來的推動也值得關注,在2022年前三財季有比較突出的表現,公司經營門店的經營利潤率較去年同期提升了2.04個百分點,至26.02%,已高於疫情之前2019年前三財季的25.33%。

另外還有男裝業務。在過往,女性消費者一直是lululemon的消費主力,但隨著越來越多男士加入到練習瑜伽的行列,對高端瑜伽及關聯運動服務的需求將大幅提高。2022年前三財季,男裝產品的貢獻同比增長30.21%,達到4.41億美元,增幅高於女裝的24.29%。

總括而言,以中產階級所關心的話題,例如男女平等、ESG吸引該階層消費者的lululemon,在過去幾年經歷了非常強勁的增長,但是其收入規模天花板或仍未到,至少在可預見的將來,其仍有一些增長點,尤其是大力拓展中國市場,或可得益於中國加強建設體育強國等有利措施。