全世界都在等待美聯儲收手。

美聯儲接連大手筆加息,已經令美股三大指數道瓊斯指數(DJI.US)、標普500指數(SPX.US)和納斯達克指數(IXIC.US)自8月16日的階段性高位分别回撤15.01%、15.68%和17.84%,其他地區的資本市場也一片哀嚎。

於2022年9月21日宣佈今年第三度加息75個基點,將目標利率區間上調至3%-3.25%之後,美聯儲似乎並沒有收手的打算,這家央行今年内已加息了3個百分點,並預計會加息到2023年,目標利率或最高到達4.6%,意味著還有1.35個百分點的加息空間。

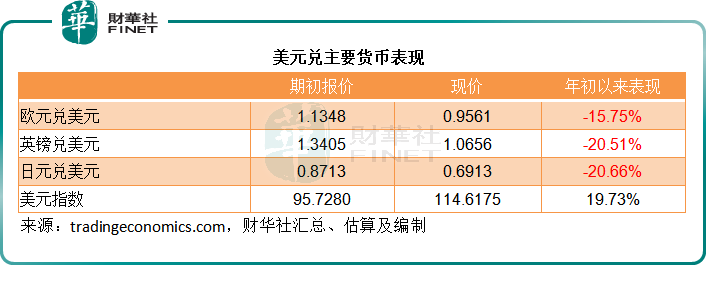

與此同時,美聯儲還在積極地縮減資產負債表,吸納美元,美元匯率大漲,美元指數到達20年高位,見下圖。

今年以來,美元指數累計上漲19.73%,與此對應的是其他主要貨幣匯價的下降。

美元指數衡量美元兌一籃子主要貨幣匯價的表現,其中歐元在該指數中的佔比最大,達到57.6%,其次為日元(13.6%),英鎊(11.9%),加元(9.1%),瑞士法郎(4.2%)等。

從下表可見,歐元相對於美元匯率今年以來已累計下跌15.75%,英鎊和日元兌美元匯價更累計下跌20%以上。

美元匯率上揚,背後的原因是什麽?

強美元並非一朝一夕之功,但並非不可預知。

早在美聯儲於2020年大放水時可以預見——有放自然有收,當大水灌溉迎來難得一見的大牛市時,就可以預見得到,他日收水時,必然也會面對熊市的尷尬。

美聯儲加息的直接原因是壓抑通脹,通脹從何而來?正是2020年大放水刺激經濟措施所帶來的推動作用。經濟上去了,消費支出大幅增加,加上全球供應鏈斷裂等問題,供不應求的狀況持續出現,通脹也隨之而來。

當前美聯儲敢於大幅加息,就是因為美當前的就業形勢非常理想,失業率處於低位,新增職位持續上升,就業參與度保持強勁,這為美聯儲加息提供了底氣,也為全球資金流入美提供了較為充分的理由。

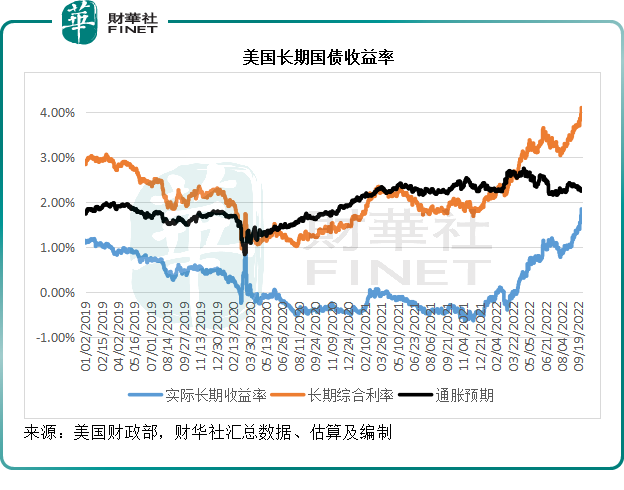

見下圖,對比美財政部的長期綜合收益率與長期實際收益率(經通脹調整的實際收益率),可以發現市場對於通脹的預期在最近穩定下來,見下圖趨平的黑色曲線,意味著市場對於美聯儲壓抑通脹的成效還是有信心的。

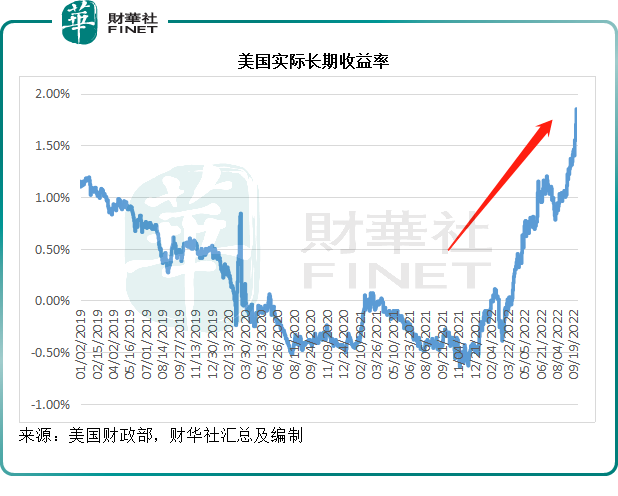

扣除通脹影響,實際收益率呈現上升趨勢,而且該曲線最近變得陡峭,反映出市場對於利率走高的預期在上升。

美元本來就是國際間貿易最主要的結算貨幣和各國最重要的儲備貨幣,美仍然強勁的經濟增長,利率上升以及加息預期,進一步增加了美元作為國際資金避險之選的吸引力,美聯儲的縮表也從技術上推動了美元的流向,這些都是美元匯率近期走高的原因。

美元走強對全球資本市場帶來的影響

縱使歐洲央行、英國銀行等重要央行紛紛收緊貨幣政策,但一來加息幅度不夠美聯儲大手筆:歐元區最新利率為1.25%(最新一次加息75個基點),英國為2.25%(最新一次加息50個基點),美聯儲連續三次加息75個基點後,聯邦基金利率升至3%-3.25%,與歐元區和英國的息差進一步擴大;二來歐元區與英國經濟表現差勁,加上能源價格高企對消費信心的衝擊,顯然不如就業形勢依然強勁的美國樂觀,資金還是選擇赢面更大的美元。

見下圖,英鎊兌美元於周一曾一度跌至1.035的紀錄新低。除了上述的經濟增長和利息差等原因外,英國新任財政大臣的450億英鎊減稅政策引發市場對其債務水平可能急升的憂慮,導致對衝基金紛紛做空英鎊,是拖累英鎊表現的一個重要原因。

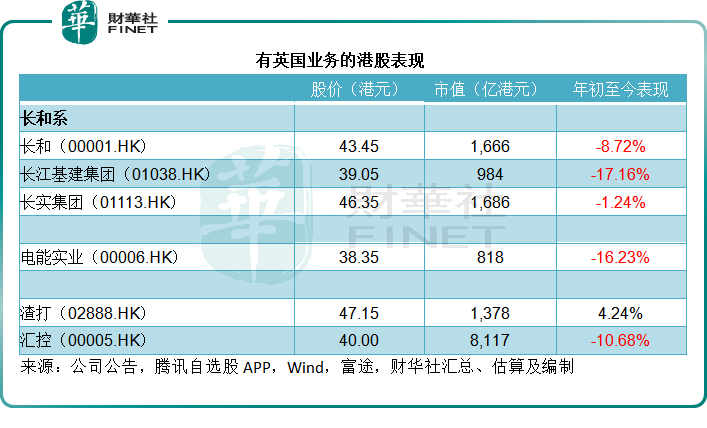

英鎊匯價急跌,離我們最近的直觀感受是英國和歐洲業務佔了較大收入及利潤比重的「長和系」,以及國際大行匯豐控股(00005.HK)和渣打(02888.HK)的股價遭受衝擊回落。

李嘉誠早年慷慨買入英國資產一直被津津樂道。他的上市旗艦長和(00001.HK)的2022年上半年業績顯示,EBITDA(扣除利息、稅項、折舊及攤銷前利潤)為582.44億港元,其中有49%來自歐洲業務,當中包括21%來自英國。

長和的貨幣敏感性測試顯示,就2022年上半年業績而言,英鎊貶值10%將導致其EBITDA減少10億港元,稅後淨利潤減少2億港元。

不過需要注意的是,英鎊貶值對於負債者來說卻是好事,因為這意味著實際需要償還的債務(對比於港元而言)降低了。長和持有不少英鎊債務,英鎊貶值10%或可令其債務金額減少10億港元。

另一方面,長和預計,歐元貶值10%將會導致EBITDA減少12億港元,稅後淨利潤減少2億港元,但債務金額可減少99億港元,債務金額對總資本金額比率降低0.7個百分點。

類似地,2022年上半年英國市場稅前利潤佔了其總稅前利潤24.74%的匯豐控股,最近股價也備受壓力。根據匯控2021年年報的匯率敏感性分析,假若歐元及英鎊兌美元匯率下跌5%,匯控的股東權益將會減少29.81億美元,相當於其2021年末股東權益的1.5%。

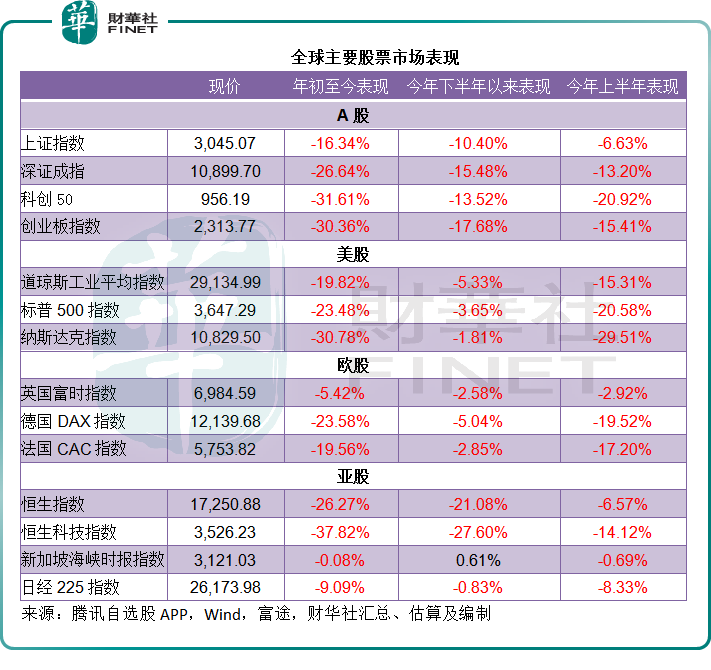

但是從股價表現來看,長和系和英國背景銀行集團今年以來的累計股價表現都未及大盤慘烈,恒生指數和恒生科技指數今年以來累計大跌26.27%和37.82%。

主要原因是,強美元令資金逃離不確定性較高的新興市場,尤其這些市場中估值比傳統企業高的科技股和新經濟股,換成利率較高的美元進行避險,因此這些市場中的重磅科技股遭受的沽壓最為嚴重。

不僅新興市場股市遭受抛壓,美股和歐股的表現也頗為慘烈,道指、標普500指數和納斯達克指數今年以來累計下跌19.82%、23.48%和30.78%;歐股方面,英國富時指數累跌5.42%,法國CAC指數下跌19.56%,德國DAX指數下跌23.58%。

既然美元強勢,為何資金要抛棄美股?

這是因為美聯儲2020年初的放水,已經帶動美股於2021年走向了牛市巅峰。轉向收水後,資金的機會成本增加,不敢眷戀估值已處於高位的股權投資,紛紛出逃。

另一方面,加息將可能影響到消費者的消費預期,舉個簡單的例子來說,還信用卡的利息增加了,自然會讓價格較為敏感的消費者降低消費欲望。

此外,美元匯率高企,也影響到美股上市企業未來的業績表現,以市值最高的蘋果(AAPL.US)為例。

蘋果6月季度收入中,歐洲、大中華地區、日本和其他亞太地區合共佔了其總收入的54.83%,這些地區的貨幣兌美元呈弱,不利於其產品的定價,而且在將這些地區的收入轉換成美元入賬時,因為期間的匯兌貶值,將產生匯兌虧損。

蘋果表示,美元強勢對其6月季度收入的增幅影響大約為300個基點(蘋果期内季度收入增幅為1.87%),其首席財務官在業績發佈會上預計,蘋果9月季度收入增幅將會因為美元強勢而受到600個基點的負面影響。

蘋果並非特例,微軟(MSFT.US)、特斯拉(TSLA.US)、可口可樂(KO.US)等一眾美企的產品都主要銷往海外市場,同樣受到美元強勢的負面影響,將繼續反映到它們的下半年甚至明年業績中,在一定程度上抵消其潛在增長,削弱市場對它們業績的樂觀預期。

這是美股表現下滑的内在原因。

強美元是強弩之末了嗎?

考慮到通脹仍處於極高的水平,美聯儲的加息周期尚未結束,縮表收水在持續進行中,美元匯價仍有一定的支持。

但是需要注意的是,全球主要大宗商品仍以美元定價和結算,強美元或令這些商品的價格更加昂貴,再加上多國加息所帶來的同向效應,或多或少降低企業擴張和投資的意願以及消費者的消費意欲,進一步減緩全球經濟增長。

需求下降了,商品的定價壓力以及由此所導致的通脹壓力或可得到緩衝,一旦通脹狀況好轉,或是滞漲風險下降,市場對於加息預期降溫,將可能令累積了一定漲勢的美匯轉向。

另一方面,歐洲的能源價格正常化,中國經濟復常帶來的需求增長,或有望成為全球經濟復蘇的推動力,這些經濟活力更強的地區貨幣匯價走強,將令美元匯率轉弱。

因此短期而言,強美元或因為走得太急而累積一定的調整勢能,長遠而言,隨著世界經濟基本面轉好,其他貨幣的吸引力或上升,美元在高位未必能待太久。

股市的表現也一樣,優質股權資產因為走資潮而呈現出價格吸引力時,自然會吸引有辨識力的聰明資金,再加上經濟復常帶來的推動作用有望修正未來估值。

當前的股市大跌,或許正提供趁低吸納的機會。