推出豎屏模式(Story Mode)講故事的社交視頻平台哔哩哔哩-SW(09626.HK,BILI.US),顯然未能打動現實的資本市場,在公佈了一份虧損顯著擴大的季度業績之後,其美股和港股股價接連下挫。

廣告收入逆勢增長,卻未能抵禦成本衝擊

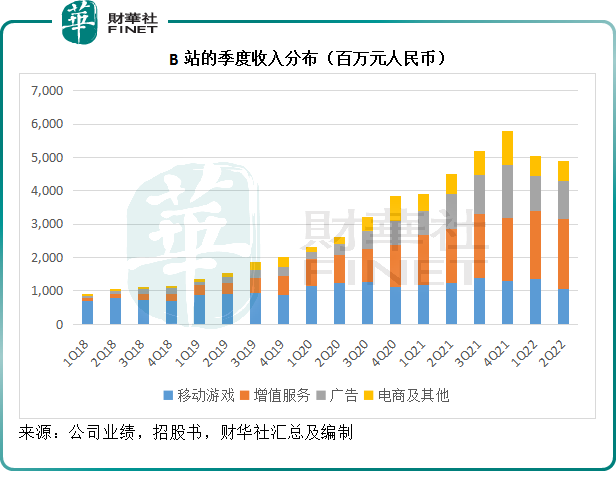

截至2022年6月30日止的2022年第2季,哔哩哔哩(下簡稱B站)的增值服務收入同比增長28.66%,至21.03億元(單位人民幣,下同),或主要受到付費用戶增加帶動。

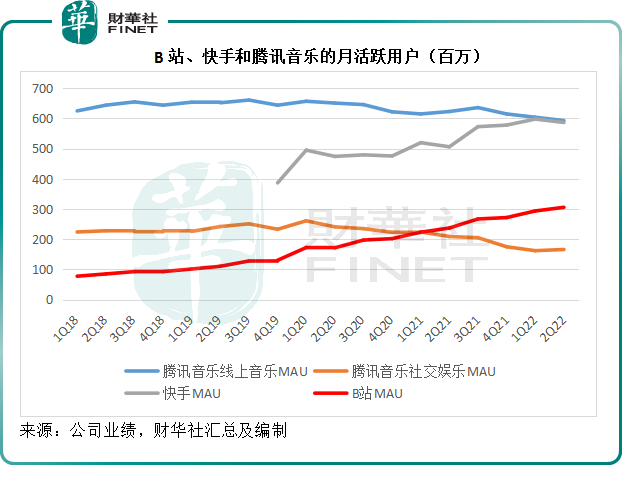

期内,B站的月均活躍用戶為3.057億,同比增加68.6百萬,較上季增加12.1百萬,對比之下,短視頻網站快手-W(01024.HK)的月活躍用戶為5.87億,同比增加80.5百萬,但較上季減少11.2百萬,見下圖。

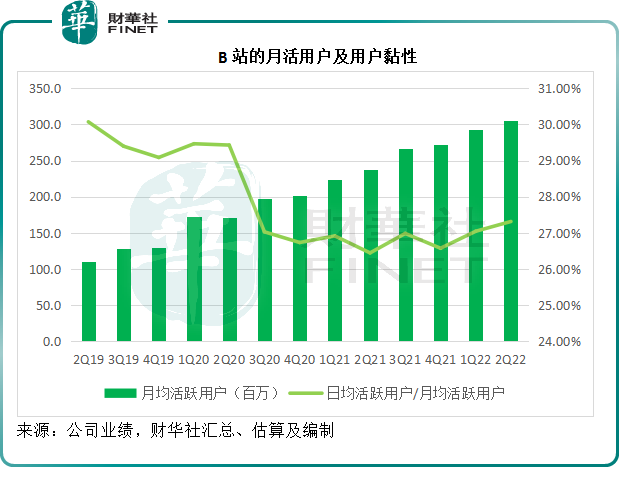

第2季,B站的日均活躍用戶達到83.5百萬,同比增長20.8百萬,較上季增加4.1百萬。從百分比增速來看,月均活躍用戶同比增長28.93%,日均活躍用戶同比增速則達到33.17%,因此反映用戶黏性的日活/月活比率由去年同期的26.44%提高至27.31%,見下圖。

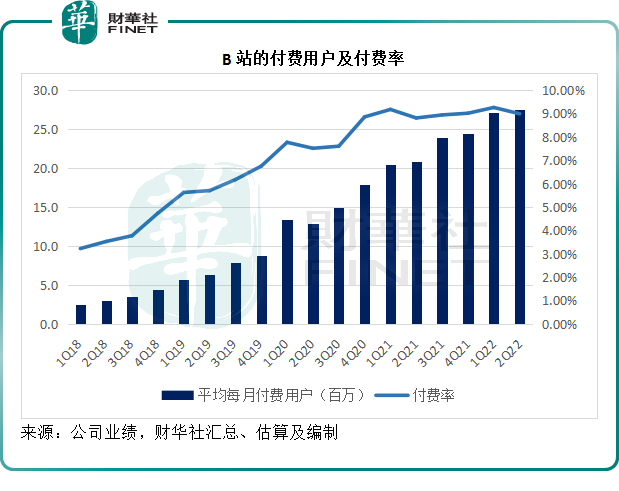

另一方面,第2季的月均付費用戶增至27.5百萬,較去年同期增加6.6百萬,較上季增加0.3百萬,付費率則由去年同期的8.81%,提升至9.00%,但低於上一季的9.26%。

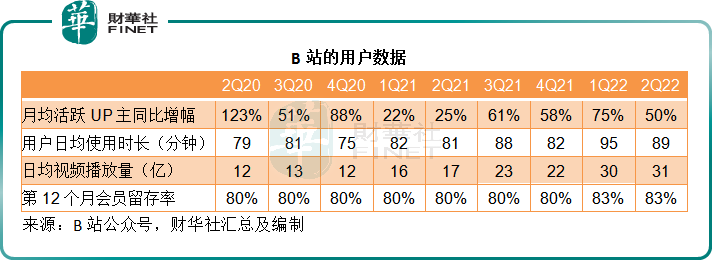

其他數據方面,用戶日均使用時長增加,日均視頻播放量增加,留存率維持高企等,或均反映B站的會員黏性隨新增用戶上升而得以鞏固,這應是其第2財季增值服務收入維持強勁增長的主要原因。

但是,重要的收入來源——遊戲業務,季度收入卻按年下降15.16%,至10.46億元,首席財務官樊欣在業績發佈會上解釋,國内市場新遊戲内容供應下降是上半年面臨的主要挑戰,隨著國内遊戲版號發放流程恢復常態,B站期望進口版號能獲批。

對於短期展望,其遊戲業務戰略仍聚焦於自行開發和為國内外市場引進高品質的遊戲。第2季,B站自行開發的遊戲業務收入佔總遊戲收入的比重大約為5%。

B站表示正積極地申請内地遊戲許可,已有4個遊戲獲批,有6項遊戲正在推進中,包括2款自行開發遊戲,計劃於下半年試水海外市場。

另一方面,B站的另一重要收入來源——廣告,卻逆勢增長。

在騰訊(00700.HK)等社交平台巨頭都遭遇廣告營收逆風時,B站於第2季卻錄得廣告收入11.58億元,同比增長10.40%。

管理層在業績發佈會上表示,廣告業務受到4月份和5月份疫情影響,但是在6月起,廣告業務已顯著反彈,預計下半年可繼續憑借Story Mode(類似於抖音的豎屏模式)擴大市場份額。

增值服務與廣告收入的增長抵消了遊戲業務的下降,B站的2022年第2季總營收按年增長9.20%,至49.09億元。

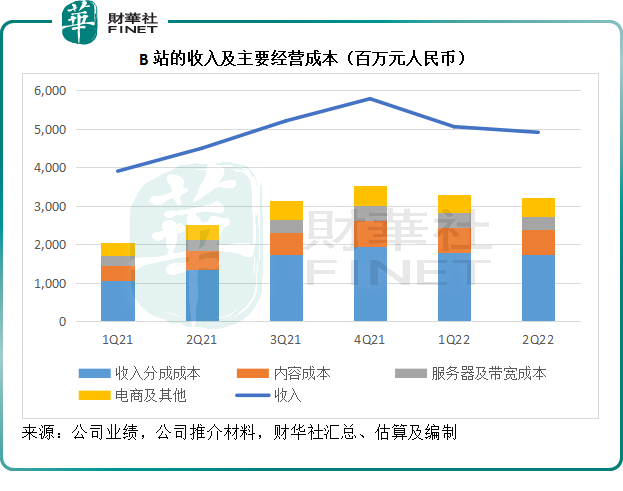

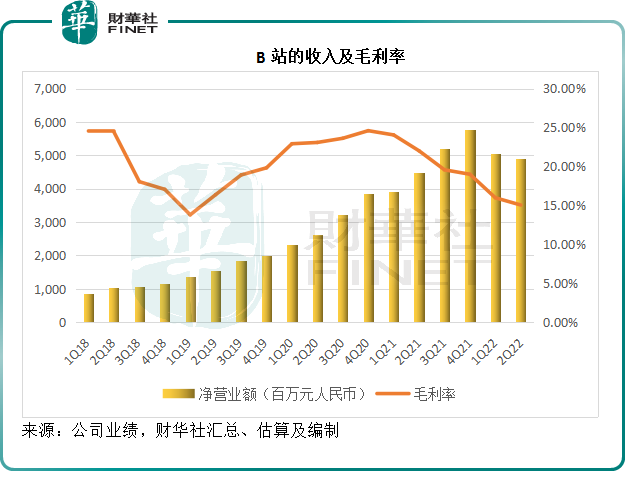

然而,其營業成本亦大幅增加,同比上升18.95%,導致B站的季度毛利按年下降25.35%,至7.38億元,毛利率由去年同期的22%,下降6.96個百分點,至15.04%,是2019年第2季以來的最低毛利率。

拖累其毛利率表現的主要原因是佔比最大的收入分成成本同比大增27.58%,内容成本亦增加38%,大大蠶食了收入的增長,見下圖。

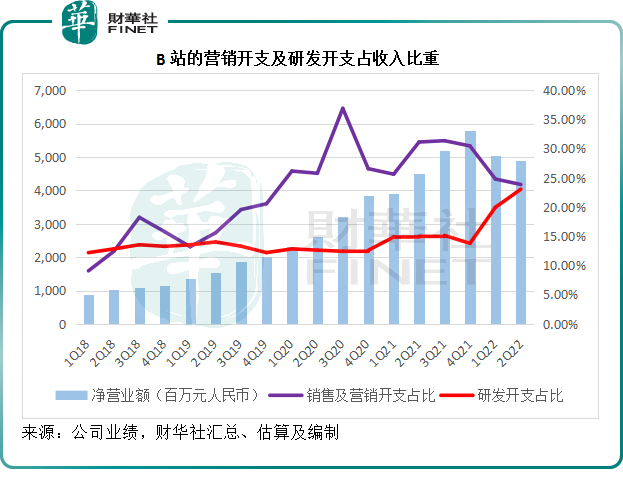

較為溫和的收入增長,不斷膨脹的經營成本,偏低的毛利率,或是B站始終無法扭虧的主要原因。試想扣除了龐大的經營成本後只剩餘15%的毛利,又如何能應付佔收入比重達到24%的銷售和營銷開支,以及佔了23%的研發開支。

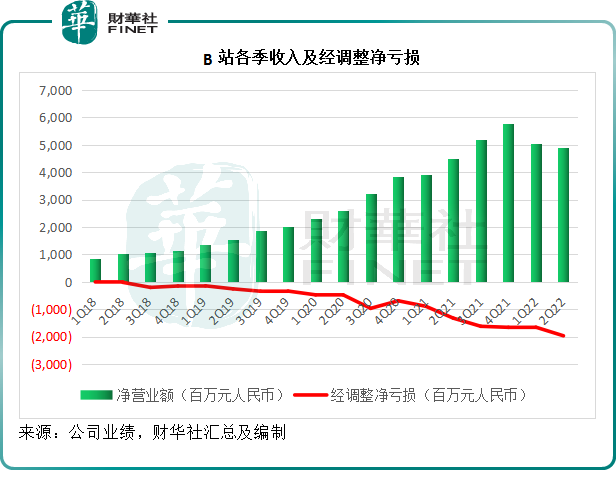

因此,B站第2季賬面淨虧損達到20.07億元,較上年同期擴大了79.10%;非會計準則淨調整股東應佔淨虧損則達到19.64億元,較上年同期擴大48.43%。見下表,季度虧損進一步擴大,已達到有記錄以來的最大值。

不過,管理層卻對前景頗為樂觀。

毛利率見底?

管理層在業績發佈會上預計,B站的2022年第3季收入有望達到56億元至58億元,高於2021年第3季的52.07億元和2022年的2季的49.09億元。

首席財務官在業績會上預計,B站下半年收入或可恢復增長勢頭,毛利率有望逐步改善,第4季或可達到20%。

從下圖可見,B站上一次季度毛利率在20%以上還是在2021年第2季。

他還表示,接下來會繼續採用嚴格的開支控制措施,有信心下半年在繼續擴大用戶基礎的同時,恢復經營利潤率,並縮窄淨虧損,預計B站的非會計淨虧損率有望由第2季的40%下降至第4季的30%左右。

首席財務官的預期有沒有可能達成?

平台内卷怎麽破?

最開始從美股大型互聯網企業,包括Meta(META.US)、谷歌(GOOG.US)、微軟(MSFT.US)的最新一季業績,已顯示出全球經濟放緩如何造就了廣告行業的疲態,騰訊季績的發佈,進一步印證了廣告主投入的退守,所以B站最新的廣告營收實現增長,確是頗為難得的逆勢之行。

全球平台運營商,都毫不例外地採用開源節流的方式,在經濟逆流中鞏固地位,在這方面騰訊也有非常清晰的戰略措施:關閉特定非核心業務、優化表現欠佳業務、收緊對營銷推廣項目的把控、提升成本效益以及優化員工隊伍和控制員工成本。

B站也採取異曲同工之策。

在開源方面,陳睿表示:在當前充滿挑戰的環境中,B站應該更專注——將最好的資源集中在核心業務中,核心業務是什麽?視頻和增長,這里的增長不僅僅指用戶增長,還包括營業額增長。

陳睿認為增長預期得到三個因素的支持:1)視頻化是一個全球趨勢,這種趨勢至少在未來三年將會持續,這將繼續推動B站的更長遠增長;2)年輕一代需要擁有自己的文化和娛樂内容,B站有一半的用戶不到25歲,為什麽他們使用B站,因為B站能夠提供他們所需的文化和内容產品。3)消費升級仍是消費領域最大的驅動力,内容消費將成為Z世代的主流,他們會更願意進行文化消費。

有意思的是,最近B站推出了類似於抖音的豎屏模式(Story Mode),第2季的豎屏視頻日均播放量同比增長超400%,主要因為新推出,基數較低。管理層認為豎屏模式將成為其内容生態的補充,以滿足用戶的特定碎片化觀看需求。

管理層在業績發佈會上表示,豎屏模式也有望成為新的廣告創收來源,但更長遠而言,仍有賴於其内容生態、產業化和整合營銷解決方案的能力。

首席運營官李旎提到,下半年廣告業務仍將專注於兩個方面:1)基建,增強算法和數據的建設和優化不同場景的實現,以提升產品的運營效率;2)為遊戲、電商、快消品、汽車產業等垂直細分市場提供完善的一站式解決方案。

下半年廣告主的預算計劃仍存在很大的不確定性,但B站管理層表示,會通過更多場景和變現方式(例如豎屏模式)等,擴大市場份額。

B站還表示,會在第3季進一步向產業合作夥伴開放生態,目前其已經與電商平台淘寶、天貓、京東(09618.HK,JD.US)、拼多多(PDD.US)等建立了初步合作夥伴關系,未來或將於品牌廣告主和消費品運營商進行多種形式的合作,來推動業務增長。

在節流方面,陳睿表示,控制成本不是不花錢,而是要明智地將錢花在合適的地方。2022年第2季,B站優化了技術資源的分配,並統一了技術、基建的投資,將資源集中解決關鍵問題。例如,其在技術上通過改進算法,令單位投放支出按年下降了37%。

值得留意的是,7月份,B站進行了一些結構調整,其目標是推進長遠的可持續發展。B站合並了直播與視頻平台和運營,並進行了結構上的調整,以整合其内容生態體系的商業化發展、創造協同效應和提升效率。

7月起,B站開始全面整合其直播和PUGV(專業用戶創作視頻)生態系統,預計可提升流量和配置效率,並啓發更多内容創作者成為主播。

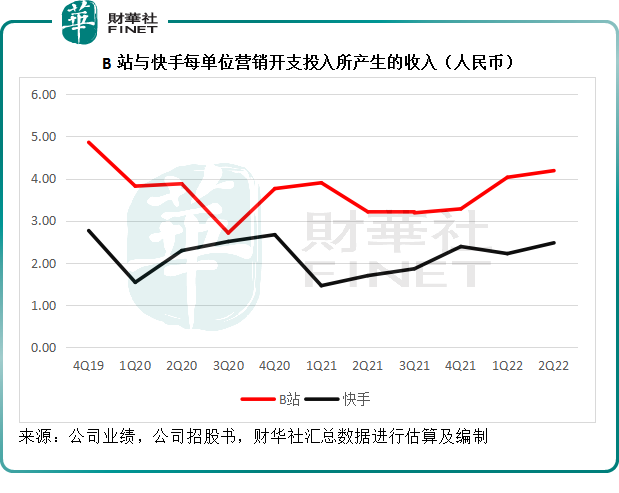

筆者也留意到,B站在營銷推廣上的投入在第2季下降,而效果有所提升,見下圖,與短視頻平台快手相比,B站每單位推廣支出所產生的收入呈上升趨勢,而且在第2季拉大了與快手的差距。

總結

在騰訊為首的社交媒體平台廣告營收下降之際,以視頻網站為代表的新型營銷平台仍然保持正數增長,短視頻平台快手的2022年第2季線上營銷服務收入保持10.48%的按年增長,長視頻平台B站則實現10.40%的廣告收入增長,可見視頻這種新型方式正成為廣告營銷的新趨勢。

筆者認同B站CEO陳睿的預期——視頻化會是全球趨勢,但是廣告營收的增長趨勢將取決於全球經濟的走勢。

B站處於一個十分擁擠、競爭激烈的賽道,既面對傳統廣告渠道的競爭,又要面對流量高得多的短視頻平台如抖音和快手的競爭,並沒有十分突出的優勢,其推出的豎屏模式能否在早已被抖音佔據的市場開辟一席之位仍存有疑問。

平台用戶是非常善變的群體,而且B站仍主要依賴於為Z世代提供特色化的内容搶佔先機。但是,時代會變,用戶口味也會變,B站現在的優勢未必能持續到以後,這或意味著其需要持續不斷地在營銷和研發方面投入。

沒錯,B站第2季的營銷佔收入比重有所下降,但其研發開支佔比卻在上升,見下圖。縮減營銷開支或許有效,但能否成功控制整體開支卻存在很大的不確定性。

在無法既創收又有效縮減整體開支的情況下,B站要扭虧,仍有點懸。