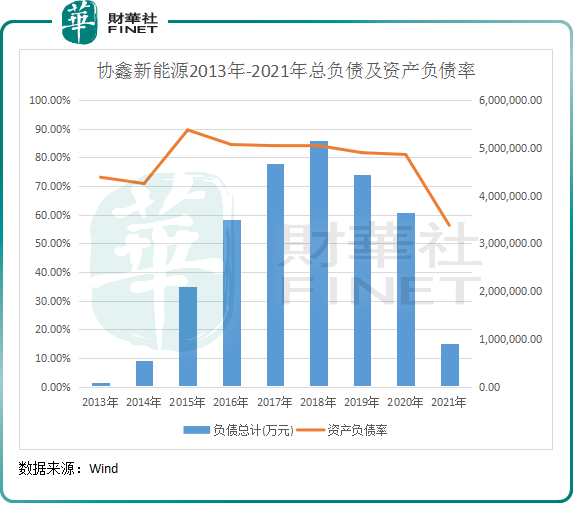

持續4年瘦身,協鑫新能源(00451.HK)如今已把資產負債率下降至56%,裝機容量亦大減。

進入2022年,協鑫新能源依然在「減肥健體」的路上。減肥的同時,協鑫新能源還要集資幹大事:往氫能領域轉型。

按照公司的說法,公司跳出了傳統的思維框架,獨辟蹊徑,圍繞藍氫及附屬產品、綠電制氫等方向,將氫能業務打造成可持續發展的獨特競爭力。

然而,業務高歌猛進,卻換來股價跌跌不休。

在7月28日,協鑫新能源股價大跌,跌幅達19.77%,股價報0.14港元,市值不到30億港元。隨後兩日,協鑫新能源股價多空博弈愈發激烈,股價一直圍繞在0.14港元附近徘徊。截至8月1日午後收盤,協鑫新能源股價跌幅為4.20%,報0.137港元/股。

而引起此次大跌的原因,或許新業務發展而發起的配股有關。

折價近二成配股,籌3.1億港元

7月28日,協鑫新能源發佈公告稱,擬以先舊後新方式配售22.75億股股份,佔擴大後協已發行股本的約9.74%。配售價為0.138港元,較7月27日收市價0.172港元折讓約19.77%。

協鑫新能源此次低價配售,意在發展天然氣、液化天然氣等相關業務。此次配售共計募資約3.1億港元,其中90%將用於支持與天然氣、液化天然氣及綜合能源項目管理業務相關的投資及研發成本,及開發其他能源領域的運維服務,10%將用於協鑫新能源集團的一般營運資金。

待配售完成後,協鑫新能源的控股股東協鑫科技(03800.HK)透過賣方傑泰環球持有的協鑫新能源股份,將由49.2%降至44.44%。此後,協鑫科技將不再並表協鑫新能源。

配股公告出來後股價便大跌,或與協鑫新能源低價配股有關。有股民在網上表示:「如此低的折扣價配售,既損害協鑫新能源股東利益,又影響協鑫科技的形象。」「為了區區3億,折腰收割散戶。」

實際上,這並不是協鑫新能源第一次配股籌資。

在去年2月10日,協鑫新能源折讓14.15%先舊後新配售了20億股,籌資高達8.95億港元。不過此次籌資並非用於發展業務,而是用於償還借款。當日,公司股價亦大跌,跌幅為8.49%,此後股價遭遇了一波下挫。

從還債,到切入新業務,協鑫新能源兩次配股都緊隨著公司的步調,但資本市場似乎並不買賬。協鑫新能源此番大刀闊斧的改革,也值得去細究一番。

接連出售光伏資產,瘦身成功

協鑫新能源不斷出售光伏電站資產回血,要從2018年說起。

當年,國内光伏投資環境發生重大改變,帶補貼的項目被進一步壓縮,開發光伏電站利潤變薄。

正是這一年,協鑫新能源的發展陷入了困難:一方面是新能源補貼退坡,另一方面是公司現金流緊張,債務居高不下。為此,協鑫新能源不得不放慢電站開發步伐,進入到「休養生息」階段,並將「降負債」作為首要發展目標。

我們先看看協鑫新能源的現金流情況。

由於補貼退坡造成現金流緊張,協鑫新能源不斷對外融資,2018年的融資成本就高達22.77億元。當年公司總負債高達514.78億元,其中流動負債為205.75億元。

在總負債高企之際,淨利潤表現一年不如一年,造血能力整體表現並不佳,償債壓力自然不容小觑。

而這種現狀,一直持續了幾年,導致公司資產負債率維持在高位。2015年-2020年期間,公司資產負債率一直在80%以上高位,遠超行業均值。

所以不難看出,為何協鑫新能源要「休養生息」了。面對緊繃的現金流,若苦苦支撐不做出瘦身舉動,則有暴雷的風險,出售資產回血成為協鑫新能源的工作之重。

為此,協鑫新能源開啓了漫長的甩賣資產之旅,不斷向中廣核太陽能、三峽能源(600905.SH)、華能集團和國電投等光伏電站運營企業出售電站。甚至在2019年,協鑫新能源還差點被華能集團收購,後來收購事項告吹。

根據財華社統計,在2018年-2021年時間,協鑫新能源共出售了超6GW光伏電站資產,僅2021年出售光伏電站總裝機容量就超過2.9GW,累計縮減項目相關負債規模接近300億元。

截至2021年12月31日,協鑫新能源總負債為89.63億元,較2020年末的365億元,降幅達75.44%。

隨著資金不斷回籠,協鑫新能源在2021年成功解決了債務危機,資產負債率下降至56.31%的行業低水平。

但持續4年的瘋狂瘦身,有利有弊,弊處在於協鑫新能源的經營業績遭遇了「滑鐵盧」。

2021年,公司營收降至28.45億元,較2019年巅峰時期的60.52億元腰斬了一半;2020年及2021年也因斷臂自救而分别錄得13.68億元及7.9億元的虧損。而在2022年上半,公司預計虧損不少於3億元。

雖說2021年協鑫新能源基本結束了債務危機,但2022年公司依然停不下來,大有清空光伏電站資產之意。

在2021年末,協鑫新能源已簽約出售但仍未完成交割的光伏電站總裝機容量約298兆瓦,交易完成後公司的光伏電站總裝機容量將為約753兆瓦,較2018年削減近90%。預期隨著後續電站出售,現金回收及債務償還的完成,2022年能進一步減少負債約60億元,並可以保障未來12個月所有電站將到期的債務,資產負債率將持續下降至更低水平。

轉向氫能賽道,又一次艱難的創業?

此次瘦身的成功,協鑫新能源自稱實現了「華麗轉身」。

當下,協鑫新能源的發展戰略也逐漸清晰了起來,即以光伏運維+氫能為兩條腿走路的格局。

協鑫新能源目前的光伏業務主要是為大部分已出售的光伏電站提供運維服務,同時還有其他代運維的項目。

在2021年底,公司簽約做運維的光伏電站項目有3000兆瓦,這部分屬於輕資產運營,無需擔心現金流問題。不過該業務收入不高,2021年僅有不到8000萬的收入。

而氫能,則成為協鑫新能源「華麗轉身」後能否實現東山再起的一場重大賭注。

2021年,協鑫新能源正式講起了氫能的故事。為了切入氫能市場,協鑫新能源可下了不少功夫。

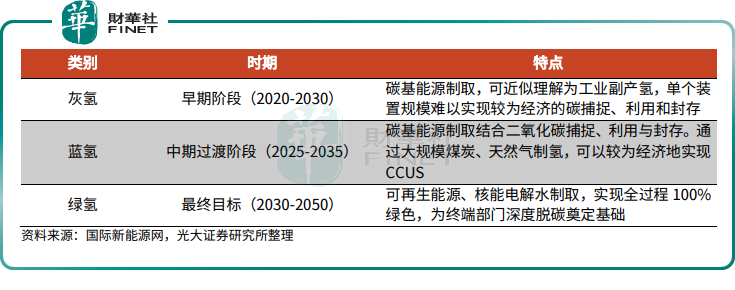

首先,在如何制氫上,協鑫新能源選擇了兩個途徑:採購天然氣的方式制氫(藍氫)、利用光伏發電的方式實現電解水制氫(綠氫)。

在電解水制氫方面,目前市場上的成本較高、技術也未成熟,還未進入低成本的成熟階段。氫能技術鏈條長、難點多,從氫能制備、儲運、加注、燃料電池、氫儲能系統等主要環節還需要不斷的創新突破。因此,協鑫新能源在該領域還只是一項規劃,未來何時能實現產業化經營不得而知。公司近日也提到,公司會在藍氫發展穩定後才開始進發綠氫。

那麽,協鑫新能源的氫能野心,中短期内就由天然氣制氫來挑起大梁了。在這方面的佈局,協鑫新能源毫不掩蓋其財大氣粗的決心。

去年7月,協鑫新能源成立氫氣能源事業部,並與中建投資本管理(天津)有限公司和建銀國際資產管理有限公司合作設立規模約100億元的氫能產業投資基金和規模不多於8億美元的新能源產業投資基金,規模合共接近150億元。

同時,為保證天然氣的長期供應,協鑫新能源與保利協鑫天然氣集團有限公司訂立了不具有法律約束力的諒解備忘錄,擬利用其海外豐富天然氣資源,將值加工成液氨形式,其後運回中國制氫。

除此之外,協鑫新能源近日還透過保利協鑫天然氣集團投資於埃塞俄比亞-吉佈提天然氣項目,公司為該項目提供管理服務。

據悉,埃塞俄比亞氣田的天然氣勘探期長達45年,資源量達5萬億立方米的天然氣及約40億噸原油已完全具備規模化商業開發條件。按照協鑫新能源的計劃,若其在天然氣制氫的關鍵原材料等領域取得技術突破,可把握埃塞俄比亞氣田的資源,言外之意便是獲得該氣田的天然氣供應。

在協鑫新能源不惜重金切入氫能賽道的背後,氫能市場是一條充滿誘惑的賽道。

資料顯示,天然氣制氫中的甲烷水蒸氣重整是工業上最為成熟的制氫技術,約佔世界制氫量的70%。同時也是我國最主要的制氫來源,佔總制氫量的48%。

天然氣制氫是傳統化石能源制氫中碳排放最少的,制氫過程污染較少。此外,與煤制氫相比,用天然氣制氫產量高、加工成本較低。作為燃料電池車的重要原料來源,天然氣制氫與光伏和風電一樣是實現碳中和的得力「幹將」。

今年3月,我國首個氫能產業中長期規劃出台,《規劃》提出,到2025年要達到燃料電池車輛保有量約5萬輛,部署建設一批加氫站。可再生能源制氫量達到10-20萬噸/年。

然而,切入氫能賽道,對協鑫新能源來說面臨著諸多挑戰。

在成本方面,儘管未來天然氣制氫成本下降空間大,但天然氣制氫的成本主要由天然氣價格決定,天然氣原料成本佔比高達70-90%,而由於天然氣主要來自進口,且天然氣成本過去一年來持續大漲,不利於企業實現盈利。

為降低天然氣採購成本,協鑫新能源與保利協鑫天然氣訂立了鎖價協議,鎖定天然氣的價格,但鑒於市場天然氣價格高昂,預計鎖價協議對公司降低制氫成本仍然有限。

因此,如何降低制氫成本是擺在企業面前的難題,需要有技術的累積,通過技術創新控制生產成本。就目前看,協鑫新能源的技術儲備顯然不夠,還需要投入大量的研發資金。

目前,佛燃能源(002911.SZ)、富淼科技(688350.SH)和中國石油(601857.SH)等相關企業都有天然氣制氫技術,實現了「藍氫」供應。

然而鑒於成本因素,目前國内沒有任何一間企業在藍氫或綠氫方面對企業營收有比較大的貢獻。

綜上看,協鑫新能源「光伏+氫能」兩條腿走路,順應了碳中和的大趨勢,為公司未來在藍氫和綠氫市場的佈局奠定了基礎。但也因注意到,氫能賽道是一塊高投入、長周期的賽道,不知協鑫新能源能否在技術和資源等方面實現突破,而資金問題也將是公司需要去解決的。

切換氫能這條大賽道,協鑫新能源也開啓了更為艱難的二次創業。