在2020年第一季油價見底後,「股神」巴菲特不斷加倉石油股。

在2020年第4季(whalewisdom數據顯示)建倉全球最大的能源公司之一雪佛龍(CVX.US)後,巴菲特的投資旗艦伯克希爾(BRK.US)今年以來頻頻買入規模相對較小的西方石油(OXY.US)。

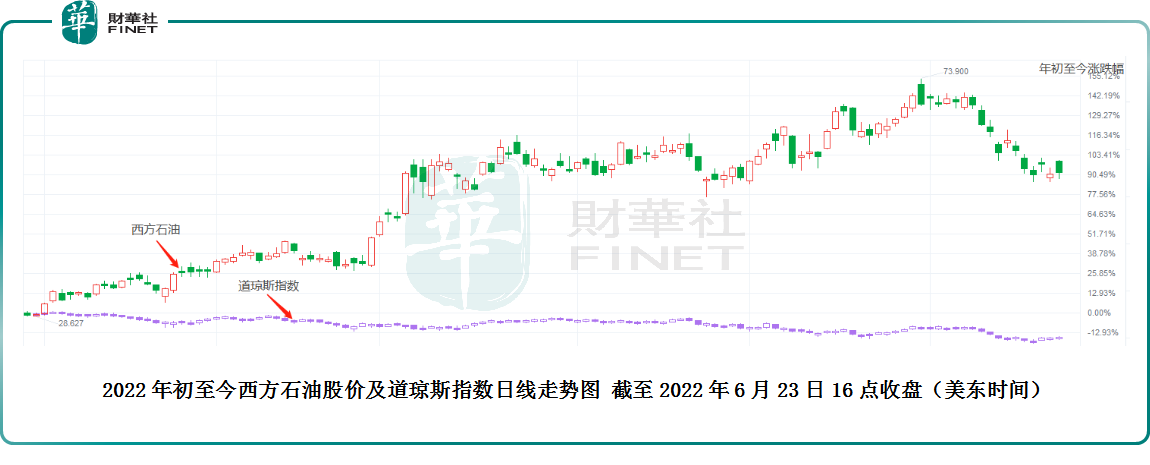

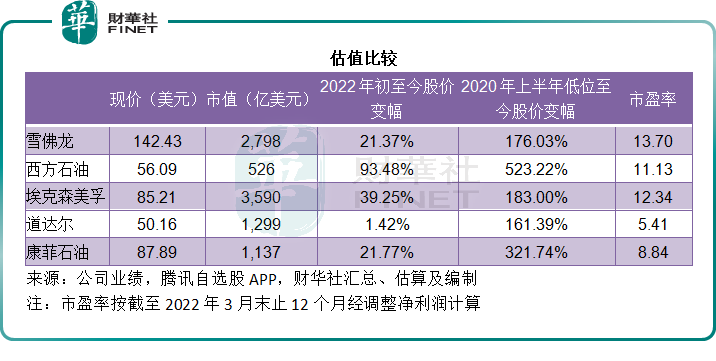

因為獲得「股神」唱好,西方石油逆市造好,年初至今已累計上漲93.48%,橫掃華爾街,成為美股表現最好的個股。

在這個時候,伯克希爾的增持步伐並沒有放緩,依然「買買買」石油股。

當前油價利好、利空交替出現,歐美各國一時焦慮、一時樂觀之時,伯克希爾此舉到底是投資還是投機?

從伯克希爾的投資組合看對衝

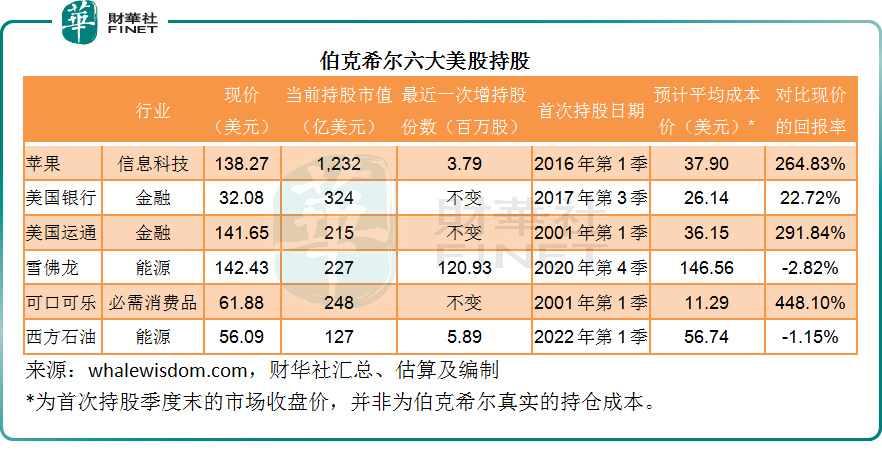

伯克希爾提交的美股持股文件顯示,截至2022年3月31日止,投資組合包含52只美股(未考慮非美股上市公司,包括比亞迪),只有兩只能源股,分别為雪佛龍和西方石油,whalewisdom的數據顯示,首次建倉時間或分别為2020年第4季和2022年第1季。

這幾個季度,伯克希爾接連增持石油股,因此到2022年3月末,對雪佛龍和西方石油的持倉市值已分别達到2.27億美元和1.27億美元,合共3.54億美元,僅相當於最大持倉股蘋果公司(AAPL.US)的持倉市值12.32億美元的28.7%。

見下圖,雪佛龍和西方石油均為伯克希爾的六大持倉股之一。這六大持倉中,蘋果公司持倉市值最大,屬於科技股類别;其次為金融股,以美國銀行(BAC.US)和美國運通(AXP.US)為首;再然後是消費品股可口可樂(KO.US)。

當前美國經濟面臨的最大問題是通脹。能源價格和食品價格的飙漲是美國通脹率大漲的一個主要原因。

2022年5月,美國的通脹率達到8.6%,較上個月高出0.3個百分點,但扣除能源和食品價格的核心通脹率為6%,較上個月還低了0.2個百分點,可見能源和食品價格高漲對美國國内經濟的影響。

面對通脹的問題,美聯儲終於奮起加息,並縮減買債規模,以便將兩年前無限寬松政策泵出的水回收。

美聯儲在六月份加息75個基點,是1994年以來的首次,而且不排除下次加息幅度擴大至100個基點。

這加大了資本市場的波動:在2020年華爾街崩盤後美聯儲的救市舉措,帶來了兩年大牛市,推動三大指數狂飙,其中領頭的就是科技股,蘋果首屈一指。

當資金退潮,高估值的科技股最可能遭受重創:這是因為它們的估值偏高,資金流出估值偏高的股份,以降低潛在的損失;其二是它們的業績增長有可能放緩,全球消費增長放緩以及供應鏈緊缺,或降低對電子產品的需求並加大這些科技企業的經營成本,拖累利潤增長。

這意味著逾40%的持倉壓在蘋果身上的伯克希爾,有可能因為蘋果而出現賬面利潤的波動。

另一方面,加息或有利於金融類股的利差業務,但可能被其自身的資產投資賬面虧損所抵消。

這個時候,帶動通脹率上升的能源股和必需消費品股成了理想的對衝工具。它們的價格帶動通脹率上升,加息風險增加,資本市場風險加大,科技股估值回吐壓力增加,但能源股和消費品股的業績上升,或多或少可抵消以上的風險壓力。

所以筆者認為,伯克希爾持續累積能源股,背後的動機或與對衝蘋果持倉的風險有關。

為什麽選擇的是雪佛龍和西方石油?

資本市場上那麽多石油股,雪佛龍和西方石油有何獨特之處?

從油氣產品的產量分佈來看,雪佛龍在美國市場的產量大約佔了其總產量的一半。此外,亞洲、非洲和澳洲都是較大的市場,其中亞洲的產量主要來自泰國和孟加拉,地緣風險或相對較低。

西方石油的資產主要分佈在美國、中東和北非,是二疊紀和科羅拉多DJ盆地以及墨西哥灣離岸石油的主要生產商,潛在的地緣風險相對較低。

兩家公司在美國都有一定的產能,或可得益於美國市場的需求飙升。

Wind的數據顯示,當前美股石油股中市值最高的有殼牌(SHEL.US)、埃克森美孚(XOM.US)、雪佛龍、道達爾(TTE.US)等。

殼牌為英國上市公司,這家建基於歐洲的綜合能源企業在美股市場或不如其在英股市場的受關注度,暫且按下不提。

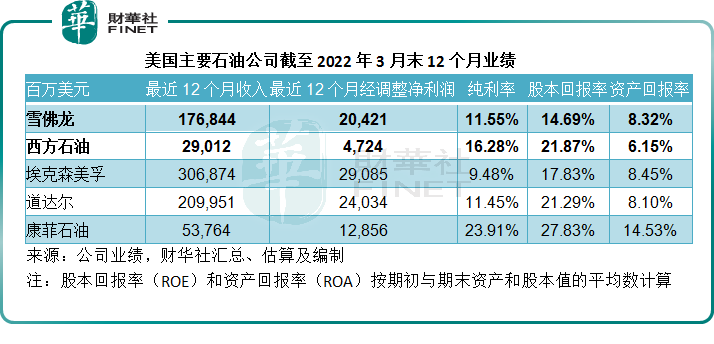

我們就來比較一下埃克森美孚、道達爾與西方石油和雪佛龍的業績及股價表現。

埃克森美孚的資產同樣遍佈全球,需要注意的是在某亞歐大國也有資產項目,這或是其潛在風險之一。

建基於法國的道達爾,收入主要來自歐洲和中亞,非洲,中東和北非,以及美國。該公司或較為聚焦歐洲業務,在歐洲的產量佔比很大,而且在某亞歐大國也有資產。

從頭部運營商來看,西方石油的股本回報率相對較高,筆者認為主要原因與其2020年和2021年接連對資產進行減值所致,從而降低了總的資產賬面值,也因此股本回報率較高。從純利率來看,西方石油的盈利能力也尚可。

估值方面,今年以來西方石油的股價已累計上漲93.48%,現價較2020年美國原油期貨價為負數時的低位高出5.23倍,但是市盈率亦只有11.13倍,低於雪佛龍和埃克森美孚。

不知這是不是伯克希爾看好的原因,或許它看好的還有西方石油所持有的儲備和資產價值。只是從估值和盈利能力等表面指標來看,西方石油較其他大型同行存在一定的優勢。

在此,有必要提一提康菲石油(COP.US)——巴菲特的痛。

從上表可見,康菲石油的盈利能力均優於同行,而且其業務主要集中在美國,在海外市場也聚焦於發展較快的市場,包括中國。從估值來看,也比西方石油有吸引力,市盈率不足9倍。

伯克希爾於2007年底起接連買入康菲石油,到2008年末成為康菲石油的最大股東。

見下圖,原油價格於2008年中見頂後回落,於2009年到達低位,伯克希爾在油價見頂回落時卻大舉增持康菲石油,結果抄了一個高位,康菲石油的股票賬面虧損導致其2009年第1季的淨虧損高達15億美元。

伯克希爾最終於2009年第1季起黯然出售康菲石油,這是巴菲特和伯克希爾的教訓。儘管康菲石油的盈利能力和估值看來更理想,伯克希爾也沒有再選擇,不知是不是因為這個原因。

從油價前景來看,當前的局勢風險,或仍會對國際油價構成壓力,但美國加息是否會抑制消費,從而縮小供需缺口尚是未知之數,油價的短期上漲仍存在較大的變數,這包括OPEC的生產目標修正值、全球需求增長是否符合預期,以及歐洲對於能源價格的態度——接受、折中還是奮起尋找替代方案。

短期油價變動變數大,但長遠而言,油價的下行壓力將逐步浮現,尤其在全球減排和發展新能源的決心下,石油股的前途或有點不妙。

綜上所述,筆者看來,在對抗通脹壓力以及加息的這條繃緊的繩子上,伯克希爾一邊綁緊蘋果這類有前途有增長能力的科技股,另一邊套牢與通脹共生共長的能源股,似乎更多是為了對衝,而非牟利。但康菲石油的前車之鑒,不可不防。