在代工大佬台積電(TSM.US)年内第二次提價,全線加價6%之際,科創板和港股主板上市的中芯國際(688981.SH, 00981.HK),也公佈了一份超出其業績指引的2022年第1季業績。代工產業形勢大好,卻未能抵擋資本市場的頹勢,這又是為什麽?

根據國際會計準則編制的2022年第1季業績顯示,中芯國際的收入同比增長66.89%(按季增長16.57%),至18.42億美元。強勁的收入增長主要受到產品組合優化,帶動平均單價環比增長13%,以及出貨量環比增長7%所帶動。

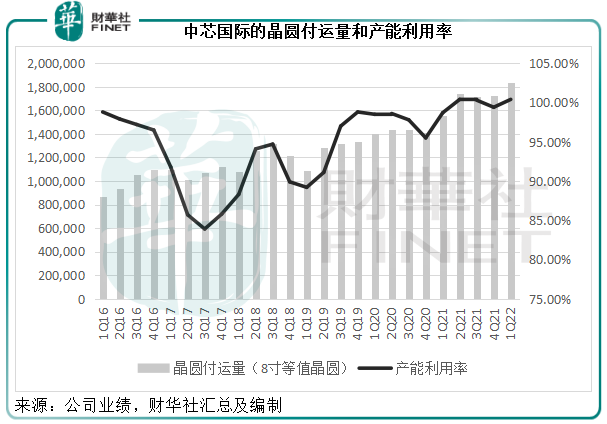

2022年第1季,中芯國際的晶圓付運量(8寸等值晶圓)達到184萬片,產能使用率達到100.40%。見下圖,不論晶圓付運量還是產能利用率,均到達高位水平。

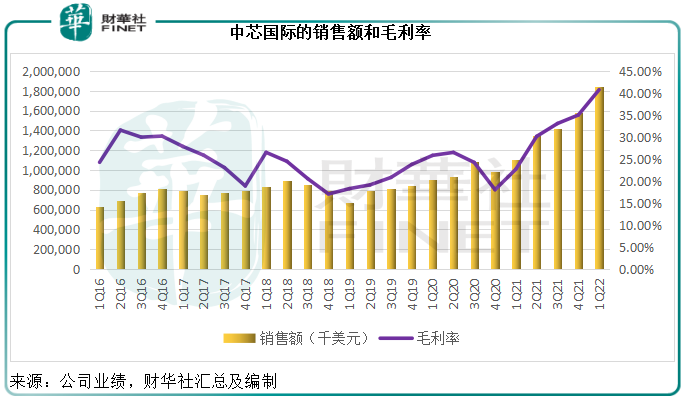

在收入強勁增長的同時,中芯國際的毛利率也得到了較大的提升,毛利率按年提升18.07個百分點,較上一季度提升5.75個百分點,達到40.73%,見下圖,高於該公司在公佈2021年第4季業績時提供的預估空間36%-38%。

毛利率超預期,或主要得益於其原定的部分工廠歲修延後,以及疫情對其天津和深圳工廠的影響低於預期。

筆者認為,其所使用的原材料仍為去年累積尚未漲價的庫存,而產品組合優化提升了產品平均價格,在售價增加而成本維持較低水平的推動下,毛利率得以提升。

該公司的2022年第1季毛利按年增長199.97%,或按季增長35.72%,至7.5億美元,增速均超過收入。季度EBITDA(扣除利息、稅項、折舊及攤銷前盈利)同比增94.96%,或按季下降2.61%,至11.36億美元。股東應佔淨利潤同比增長181.49%,或按季下降16.21%,至4.47億美元。

毛利率超出預期,淨利潤按年大增,並未為中芯國際在資本市場赢得面子,在公佈業績之後,其A股股價延續跌勢,H股股價也先揚後抑,到收市才重回升軌。

按道理,業績勝預期,而且晶圓代工正處於供不應求的好景氣,應該可以為中芯國際爭取到足夠的好感,為什麽投資者就是不賣賬?

筆者認為,其第1季的優異業績很可能維持不下去應是主要的原因。

行業更新趨勢由全面緊缺向結構性緊缺轉移

在業績發佈會上,管理層提到:經過接近半年的市場消費和積累,特别是國内嚴控疫情階段後,行業更新趨勢已經從全面緊缺向結構性緊缺轉移,消費電子、手機等存量市場進入了去庫存階段,開始軟著陸。

而高端物聯網、電動汽車、顯示器、綠色能源、工業等增量市場尚未建立足夠的庫存,對產能、技術創新和客戶體驗服務提出了更高、更緊迫的要求,這些都符合其之前的預期。

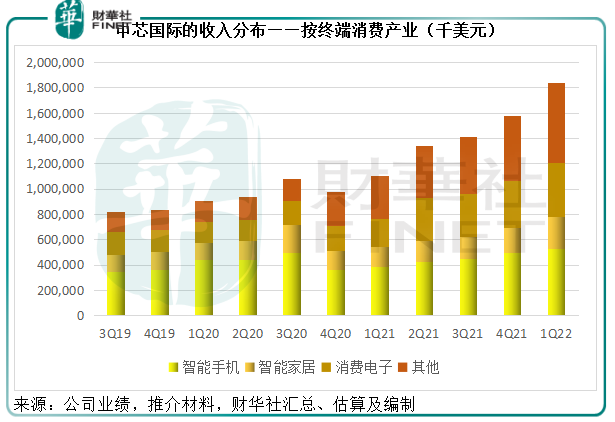

2022年第1季,智能手機和消費電子領域的收入佔比分别下降至28.70%和23.10%,相較上一季為31.20%和23.70%。智能家居和其他類别佔比上升,由上季的12.70%和32.40%,上升至13.80%和34.40%,符合該公司對市場需求判斷及產能分配的安排。見下圖。

筆者猜測,中芯國際提前做好預判,並據此投入資源,應是其第1季業績表現理想的一個原因。

但是,第2季的情況或許不太樂觀。

產能擴張如期進行,但折舊將增加

2022年第1季,中芯國際增加了2.8萬片折合八英寸的產能。管理層在業績發佈會上提到,預計今年年底,其產能總增量會超過去年。

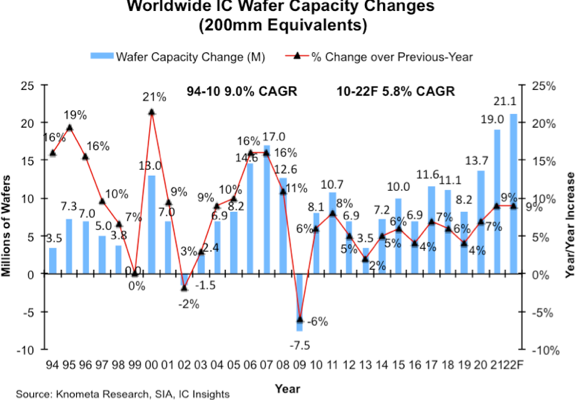

行業研究機構IC Insights預計,2022年IC晶圓產能增幅或為8.7%,見下圖。

中芯國際的管理層也在業績發佈會上表示,目前晶圓產能還是個位數成長,雖然這兩年晶圓廠都增加了產能擴張的步伐,但由於供應鏈緊缺,配套設施的缺位導致產能擴張無法在短期内實現,這導致了終端客戶在地需求的增加,也產生了在地化的產能缺口。

由於中國是最主要的電子消費品供應商,在地化應該有利於中芯國際等代工廠的發展。但是供應鏈短缺或是制肘其產能擴張的一個因素。

中芯國際今年全年的計劃資本開支約為320.5億元人民幣,主要用於持續推進老廠擴建及三個新廠項目。管理層在最新的業績發佈會上表示,其預測數據已經考慮到產能裝配延遲的潛在影響,預計今年的產能擴張可如期進行。

但是,由於物料價格上漲,其新生產線裝配的設備價格已有所調升,筆者認為,產能投產後,中芯國際的折舊開支將增加,這或會增加其經營成本,蠶食其利潤。

產能使用率的影響

管理層提到,第2季廠房做閉環(主要是上海),但現在仍無法做確切完整的影響預估,影響是有的,但到目前為止還不是特别大,要到結束後才能作出整體評估。除了工廠内部影響外,對長鏈的影響也值得關注,亦即晶圓在封裝運輸等流程的影響,這一影響到底有多大,還要等待局部地區疫情完全結束之後才能給出確切答復。

不過,當前疫情對上海工廠的影響,會通過後續的生產加速和其他廠區的產量增長來補償。

對於對訂單的影響,目前(4月和5月)影響的訂單到第2季度末(6月底時)應基本有能力恢復。管理層表示,客戶已經下發的訂單,前段時間交付得慢一點,但到六月底時還是可以交付,但是從今天到接下來這段時間的影響,可能沒辦法在第2季完成,具體或取決於局部地區生產具體受到的影響。

全線加價不切合實際?

代工廠面對的是堆疊的訂單和上遊物料供應商的提價。不僅中芯國際正全產能甚至超產能運作,台積電和聯電(UMC.US)等老大哥均全產能運作,面對成本增加的壓力,台積電已接連提價將成本轉嫁給客戶,近日更全線漲價6%。

被問及會否跟隨,中芯國際表示:在漲價方面,該公司跟行業内其他的同行狀況不完全一樣,中芯國際的原則是跟客戶友好地協商,考慮長遠的戰略合作,確保雙方共赢,而非圖短期之利。部分客戶可能會隨之而漲起來,但部分可能加的沒那麽多,還是靠協商來做,不能一蹴而就。

但是在產出端,各方面的物料價格都在上漲,漲幅也不小,中芯國際也提到,漲得少的有單位數,漲得高的可達30%以上,其早前也有預告,覺得物料漲價因素會增加其生產成本、員工成本,或導致成本增加10%,蠶食掉至少10%的毛利。

換言之,不僅產能建設面臨供應商的加價壓力,在生產方面,代工廠也面對生產成本增加的壓力,而規模較小的代工廠,其對客戶的議價力可能沒那麽強,議價的能力或不如頭部廠商。在產品加價不足,而生產面臨成本壓力的狀況下,它們的毛利率受到擠壓就不足為奇了。

中芯國際對客戶的議價力或可體現在其加價能力上,第2季能否因應市場形勢加價,或可反映出其能力。但成本上升卻是板上釘釘的事,在此前提下,第1季高逾40%的毛利率恐怕難以維持。

總括而言,未來將有三個因素影響中芯國際的毛利率,包括延至第2季的年修和局部疫情,以及材料、人力成本和產能折舊增加。

因此,中芯國際預計其2022年第2季收入按季增幅為1%-3%,相較第1季的收入按季增幅為16.57%;第2季的毛利率指引為介於37%-39%之間,而第1季的毛利率為40.73%,對2022年第2季的業績指引明顯較第1季保守。

筆者認為,成本的負面影響到第2季逐漸體現,上遊供應鏈對其生產影響的不確定,正是中芯國際股價逆向下行的主要原因。