在石油、天然氣等能源價格飙升之際,除了石油公司,化肥生産商在短期內或是更好的“通脹交易”。其中,美國化肥生産商CVR Partners(UAN.US)短期內或大幅上漲。通貨膨脹交易的目的是利用通貨膨脹引起的預期價格上漲。這種策略包括識別可能受通貨膨脹影響的金融産品,並有選擇地購買它們,以便在未來市場上獲得良好的地位。

由于天然氣價格高企(特別是在歐洲),化肥價格在俄烏沖突之前就已經飛漲。隨後歐洲“氣荒”緩解,就在化肥價格開始下跌之際,全球化肥供應鏈再次因俄羅斯供應短缺前景陷入混亂。俄羅斯除了是最大的天然氣出口國,天然氣是化肥生産中最昂貴的原料,還有許多其他關鍵化肥投入;俄羅斯也是全球最大的化肥出口國。

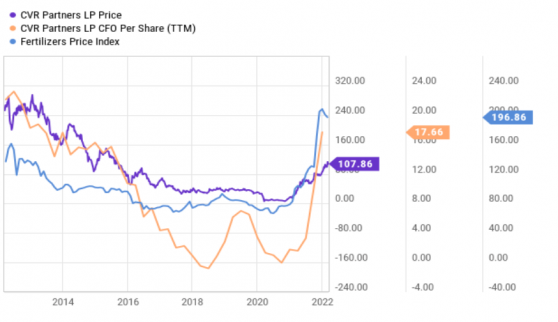

智通財經APP觀察到,因爲化肥供應短缺已經變得相當嚴重,化肥生産商的股票,如CVR Partners等,在過去六個月裏出現了顯著的上漲。雖然化肥價格上漲了近叁倍,但該公司的利潤也受到了更高的投入成本的負面影響。盡管如此,該公司的每股現金流已經從2020年底的大約0美元上升到目前的17.6美元,使該公司價格現金流比率爲6.1倍。

與航運公司類似,目前的獨特形勢對CVR Partners也構成了積極和消極的混合因素。在2022年的剩余時間裏,該公司可能會面臨越來越多的不確定性。一方面,由于天然氣價格的上漲,化肥短缺的情況可能會繼續惡化。當然,投入成本的激增可能意味着像CVR Partners這樣的公司看不到利潤的增長,甚至可能看到利潤下滑。這在很大程度上取決于間接影響化石燃料和化肥價格的國家間貿易動態。

化肥短缺是好事也是壞事

如今,制造商在許多方面原材料都面臨短缺,這包括能源和電力以及其他材料投入成本。生産壓力的其他領域包括勞動力短缺、船運放緩和具體的監管措施。一方面,這導致了生産者銷售價格的大幅上漲,但也導致了成本的大幅增加。例如,天然氣價格上漲導致許多化肥廠暫時關閉,尤其是在英國,那裏的能源危機更嚴重,這意味着盡管銷售價格高企,但這些化肥廠在成本方面正在虧損。隨着化肥供應的減少,農民必須爲生産支付更多的錢,而對于農産品來說,化肥的需求彈性很小。這將導致食品價格上漲,但對農民來說可能仍然沒有利潤。

食品價格、化肥價格和能源價格密切相關。在過去的兩年裏,我們看到化肥價格的上漲速度快于能源價格。例如,化肥價格自去年以來翻了一番,而天然氣價格上漲了約60%,也促進CVR Partners利潤率上升。目前,天然氣占CVR Partners原料成本的47%,剩下的大部分是石油焦,達43%。重要的是,CVR Partners在Coffeyville的工廠是北美唯一一家使用石油焦爲基礎的化肥生産工藝的工廠。這使得該公司在今天昂貴的天然氣市場上具有競爭優勢,因爲根據該公司最近一次業績電話會議,可獲得的石油焦供應已經增加。

CVR Partners的優勢還在于位于美國。歐洲天然氣價格目前爲113歐元/MWH,相當于37美元/MMBTU,比目前美國天然氣價格高出8倍。重要的是,肥料及其衍生品是通過幹散貨運輸在海外進行交易的。但天然氣必須壓縮成液化天然氣,因此在海外運輸方面具有一定的挑戰性。由于液化天然氣的生産是一個昂貴和及時的過程,它仍然沒有使得北美天然氣出口到歐亞大陸整體規模的顯著增長。因此,歐洲的天然氣價格相對較高,而化肥價格僅略高。

這種情況對美國化肥生産商有利,即使他們不出口,因爲他們間接受益于出口商具有高度競爭力的定價權。俄羅斯甚至比美國更有競爭力的定價能力,因爲它有更多的免費天然氣和其他能源産品。因此,隨着俄羅斯停止化肥出口以維持其糧食供應,像美國這樣國內能源供應充足的少數國家獲得了顯著的價格優勢。

總的來說,這種情況對CVR Partners的利潤增長是有利的。盡管該公司將繼續支付高額的能源成本,但它的成本狀況優于國內外競爭對手。因此,其銷售價格可能仍將遠高于投入成本,而且由于俄羅斯化肥出口凍結,這一價差可能會繼續擴大。當然,更高的化肥成本可能會限制北美和南美的農民。雖然他們的短期需求缺乏彈性,但如果化肥價格上漲到他們無法盈利的程度,一些農民最終會停止耕種。因此,這種情況預計會使CVR在2022年和2023年受益,但從長遠來看,公司的利潤率仍有可能回到“正常”水平。

CVR Partners目前值多少錢?

正如今天許多以大宗商品爲中心的公司一樣,CVR Partners在2020年之前也面臨着挑戰。在此之前,因爲海外産量上升,肥料價格相對較低。隨着價格下跌,CVR Partners無法實現正的毛利潤,公司的資産負債表杠杆率上升,營運資本趨于零。

不過,從那以後,化石燃料生産的削減、勞動力和運輸問題打亂了市場。目前,這一轉變對CVR Partners和其他化肥生産商來說是一種幸事,最終使該公司獲得了足夠大的利潤,從而略微減輕了債務負擔,並建立了少量的營運資金流。

CVR Partners作爲有限合夥企業通常將其EBITDA中非常高的一部分作爲股息支付,對投資者來說,這些股息就像長期資本利得一樣需要納稅。考慮到該公司之前的財務狀況,其不打算將所有收入作爲股息支付,而是減少其沉重的債務負擔,這應該不足爲奇。在上個季度總計9300萬美元的EBITDA中,該公司預留了大約3700萬美元(約40%)用于利息和債務償還以及計劃的資本支出。目前,這相當于9.4%的最近12個月收益率,隨着債務的減少,這一收益率可能會進一步上升。

當然,在這一點上,Seeking Alpha分析師Harrison Schwartz不認爲CVR Partners的高收入能持續到2022-2023年。從根本上說,該公司利潤的增長源于美國化肥生産商的投入成本低于大多數海外競爭對手。只要俄羅斯對歐洲的天然氣出口在下降,而發展中國家限制化肥出口,這種定價優勢就會繼續存在。然而,從長期來看,Schwartz預計美國天然氣價格最終會像歐洲一樣上漲,因爲美國液化天然氣出口增加,而美國能源産量有限。與此同時,雖然許多因素使CVR Partners具有巨大的短期優勢,但目前很少有結構性的變化使其具有永久性的競爭優勢。因此,盡管該公司可能在2022年錄得20-30美元出色的每股收益,並可能在2023年實現同樣的高收益,但在那之後,其可能會跌回低位,甚至是負增長。

結論

Schwartz指出,短期投資者可能看到CVR Partners的大幅上漲;更有甚者,考慮到其高預期收益,該公司在2022-2023年的股息收益率可能輕松達到20%以上。從根本上說,在投入成本較高的今天,因爲CVR Partners的國內外同行普遍面臨更高的投入成本,該公司具有明顯的競爭優勢。

然而,從長期的角度來看,Schwartz認爲投資CVR Partners需要謹慎。該公司確實背負着極高的債務負擔,這使得其幾乎沒有回旋余地,以應對化肥價格再次下跌,或者更可能的情況是,如果美國能源價格上漲到足以讓CVR Partners失去盈利能力。在Schwartz看來,天然氣價格持續上漲的風險略高于化肥價格,因此該公司的現金流不穩定。如果假設該公司的收入將不可避免地回到接近于零的水平,那麽即使它的可分配現金流暫時很高,其股價目前也很昂貴。