電動踏板車裏的特斯拉——小牛電動(NIU.US)走上十字路口。

據智通財經APP了解,小牛電動近期公布了2021年第四季度和全年財務業績。財報顯示,公司2021年營收爲37.05億元(人民幣,下同),上年同期爲24.44億元,同比增長51.6%。全年淨利潤爲2.26億元,上年同期爲1.69億元,同比增長33.7%。攤薄後每ADS淨利潤爲2.81元,上年同期爲2.14元。

銷量方面,2021年全年小牛産品總銷量爲103.79萬輛,同比增長72.5%。中國市場和國際市場的銷量分別達到98.8萬輛和4.99萬輛。

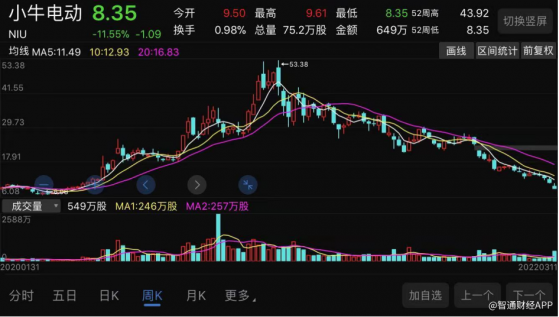

然而,小牛電動銷量、營收和利潤“叁增長”,卻換不來股價“觸底反彈”。公司股價從2021年2月53.38美元的高點,已經下跌至8.35美元。頗有眼見他起高樓、宴賓客,眼見他樓塌了的意味。

心系“下沉”,單車盈利能力下滑

投資者選擇抛售小牛電動股票的原因不難解釋。智通財經APP注意到,2021年下半年以來,小牛電動的盈利能力出現明顯拐點。公司2021年Q3營收12.26億元,同比增長37.1%;淨利潤9171.24萬元,同比僅增長14.6%。到了2021年Q4,公司營收爲9.86億元同比增長46.7%,但Q4淨利潤僅爲4764.67萬元,同比下降18.1%。

事實上,小牛電動在2021年下半年出現增收不增利情形,並非公司銷售增長放緩。財報顯示,以2021年Q4爲例,公司包括電動摩托車、電動輕便摩托車、電動滑板車和電動自行車的銷量爲23.82萬輛,同比增長58.3%。其中,中國市場的銷量達到2.05萬輛,同比增長49.2%。國際市場銷量爲3.29萬輛,同比增長155.8%。

按業務劃分,2021年Q4公司電動踏板車中國市場營收6.83億元,同比增長47.9%;電動踏板車國際市場營收1.89億元,同比增長63.8%;配件、備件銷售及服務營收1.14億元,同比增長20.4%。

小牛電動利潤增速放緩的主要原因之一,是公司電動踏板車單車下降。2021年Q4,公司單車收入爲4140元,同比下降7.3%。其中,中國市場每輛電動踏板車收入爲3326元,同比下降0.9%;國際市場每輛電動踏板車收入爲5749元,同比下降36%。

小牛電動單車收入下滑,可以從公司2020年推出非智能化定位的Gova系列說起。2020年5月小牛推出的G0車型,以1999元的折後售價一度成爲爆款。隨後Gova系列又相繼推出F0和C0兩款定位中低端的車型。其中2021年7月推出的C0,專爲女性用戶設計,售價爲3399元起。低價車型2021年已經在小牛電動産品結構中占據重要地位,其中G0與F0銷量的于2021年Q1的銷售占比一度達到38.2%,Q2的占比也達到30.4%。此外,公司在海外市場推出售價3299元的滑板車K系列也一定程度拉低了産品均價。

在外界看來,小牛電動是電動兩輪車市場的特斯拉,但在小牛自己的理念裏,高端車型或許只是公司邁向電動兩輪車星辰大海的入口,公司真正想做的是電動兩輪車市場的本田。要想成爲“本田”,推出低價車型吹響進軍下沉市場號角就變得合情合理。

“新國標”紅利消散,小牛何以要增長?

在智通財經APP看來,小牛的“下沉”之旅是“師出有名”的。

2019年4月,“新國標”的正式落地,進一步重塑了中國電動兩輪車市場的競爭格局。由于新國標”明確對車速、電機、整車重量等核心配置指標做出了嚴格規定,進一步提升行業入門門檻,加速低端産能出清,市場份額加入向頭部車企集中。

據中信證券研究報告,2016-2020年間,中國電動兩輪車行業CR4已從29%提升至69%,預計2021年CR2/CR4有望達到51%/76%。

從銷售增勢來看,小牛電動是“新國標”的受益者,但從市場競爭格局的變遷來看,真正的“勝者”還是以雅迪、愛瑪爲代表的頭部企業。頭部企業的份額不斷提升,小牛電動這樣的後起之秀就面臨向誰要增長的問題。

進軍海外市場雖是一個必選項,但考慮到小牛電動國內和國外的銷量比例爲20:1,公司在海外市場的布局還任重道遠。反觀國內電動兩輪車市場,隨着“新國標”落地帶來的海量換車需求以及自然增長,2020年全年電動兩輪車銷量達到了4760萬輛,同比增長29%。國內市場無疑是全球最好的電動兩輪車市場,也是值得小牛電動優先布局的市場。

不過以主打高端産品的小牛電動布局國內市場面臨“兩難”,一是“新國標”紅利逐漸消退和,市場增長預期歸于平和。據信達證券預測,中國電動兩輪車市場在2024年的增速將下滑至個位數並長期保持。此外,以智能化爲標志的高端兩輪電動車滲透率在2020年只有0.8%,預計到2025年才會突破至兩位數。這表明,如果小牛電動堅守高端化,很難以量取勝,還可能面臨被競爭對手吞噬份額的風險。

原因是,電動兩輪車市場競爭格局清晰,龍頭企業可以從價格戰中抽離出來,提升對下遊的議價能力,這些企業盈利能力提升後又可以加大研發投入開發高毛利的高端産品。

以雅迪爲例,其研發費用從2015年的1.34億元,增長至2020年的6.05億元,期間年均複合增速超過30%。2021年上半年,公司研發費用達到3.39億元,同比增長63.2%。在高端市場雅迪亦推出冠能2.0系列等旗艦産品,截至2021年9月,雅迪冠能系列累計銷量達到300萬台。

在國外市場尚未完全打開,高端市場滲透率尚低的情勢下,向競爭對手要市場,是小牛電動一定要打的一張牌。于是我們可以看到小牛電動一方面推出低價産品,一方面大力拓展銷售渠道。僅2021年Q4單季度,小牛電動在中國門店就新增422家。截至2021年底,小牛在中國的門店數量達到3108家。國際銷售網絡擴展至42家分銷商,覆蓋50個國家。

銷售渠道擴張隨之而來的是銷售及營銷費用大幅增長。2021年Q4,公司銷售及營銷費用達到9,980萬元(包括400萬元的股權激勵),同比增長65.9%,主要爲廣告和促銷費用增加。銷售和營銷費用占收入比重達到10.1%,同比提升1.1個百分點。銷售及營銷費增長也是公司Q4增收不增利的另一大原因。

好的一方面是,小牛電動的産品銷量佐證公司的品牌影響力正在正向提升。公司在米蘭EICMA2021上推出了五款新産品,包括125cc電動助力車MQiGT-EVO、首款150cc混合動力助力車YQi、電動自行車BQi和另外兩個KQi系列踢踏板車。據悉,MQiGT-EVO已于2021年發貨,RQi電動摩托車和排量爲150cc的輕型混動摩托車YQi將于2022年發貨;BQi將于2022年上市,售價1500美元起。

隨着公司産品矩陣進一步完善,小牛電動的銷售狀況預計持續向好。公司預計2022年全年的銷量將在150萬-170萬輛之間,同比增長45%-64%。預計2022年Q1營收將在6.57億-7.12億元之間,同比增長20%-30%。若小牛電動未來盈利能力也得到良好修複,公司在成長的“十字路口”還望直線行駛。