智通財經APP獲悉,在有關AR/VR消息的炒作下,蘋果(AAPL.US)股價周一一度逼近曆史高點。市場消息指出,Meta Platforms(FB.US)Quest 2設備在聖誕假日期間意外大賣,再次點燃了人們對今年大火的元宇宙的熱情,因此蘋果正在籌組團隊負責AR或VR頭戴裝置的報道引發了投資者對該股的關注。

然而,事實上,距離蘋果推出自家設備至少還有一年時間,投資機構Stone Fox Capital對此表示,投資者基于過度炒作、尚未發布的産品,以不合理的價值評估湧入該股,將成爲其看跌蘋果的理由。

元宇宙概念炒作

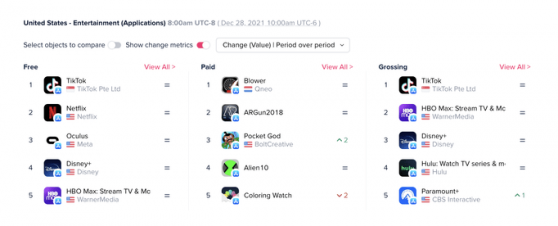

聖誕假期過後,VR頭顯Oculus Quest 2的應用程序在美國的綜合下載排名中躍居第一。即使在幾天後,關于“Oculus”的應用程序在蘋果App Store下載排名中仍然靠前,分別位列在娛樂類免費排行榜第叁,綜合排名榜第12。

與此同時,有消息傳出,蘋果聘請了Meta傳播和公共關系負責人Andrea Schubert擔任AR業務相關工作,綜合一系列因素,市場似乎開始大力炒作有關這家科技巨頭進軍元宇宙的消息。

雖然,這位Meta高管可能真的已經轉投蘋果,但該公司預計在2022年下半年才會推出相關設備。關于這款設備是否會在關鍵的假日期間上市,以及蘋果是否能與Oculus的領先産品相抗衡,依然存在着很大的問題。

另外,根據相關報道指出,高通(QCOM.US)CEO Cristiano Amon近日表示,在假日購物季,Meta已經售出了1000萬台Oculus Quest 2。雖然後來高通發言人澄清,Amon公布的數據是“行業分析師對第叁方市場規模估計的平均值,並不意味着Meta或高通正式披露了Oculus Quest 2的銷售數據”。但如果以該數據爲准,並以零售價爲299美元計算,這表明Meta已實現了約30億美元的銷售額,成功地爲公司提供了一個全面的VR平台,並證明了Facebook更名爲Meta Platforms是正確的。

這令投資者對蘋果在元宇宙大展手腳更加興奮。然而,頗具影響力的蘋果分析師Katy Huberty此前預測,到2026財年,蘋果將以750美元的價格售出3100萬台AR/VR設備。在這種情況下,蘋果將在5年內創造290億美元的銷售額。未來幾年,該公司的銷售額可能會突破4000億美元,這意味着被大肆宣傳的AR/VR産品甚至無法實現該公司10%的年營收。

從本質上講,有關AR/VR設備的消息可能會促使蘋果股價上漲。不過,從以上分析看,最大的爭論是,考慮到這個銷售目標要求這家科技巨頭以高于Oculus設備基准價150%的價格出售該産品,這樣的舉措是否合乎邏輯。

另外,對于蘋果分析師郭明錤的預測,蘋果未來推出的MR設備售價近1000美元,2023財年預計銷量達300萬台,2025財年銷量達1000萬台。第二代産品將于2024年發布,並爲2023至25財年帶來30至100億美元的營收。首先,這樣的預測數字應該難以對蘋果股價産生影響,其次,考慮到與已經上市的Oculus設備相比,1000美元的售價非常值得懷疑。

資本支出問題

如果真等到蘋果發布AR/VR設備的時候,那麽這家科技巨頭將面臨的問題是,該行業的領導者地位可能已經穩固,每年資本支出也可能已經達到100億美元。就目前而言,蘋果的資本支出僅爲110億美元,這讓人不禁懷疑,這家科技巨頭能否在需要大力投資元宇宙設備和自動駕駛汽車的情形下,維持當前的利潤水平。

與收入相比,蘋果在資本支出方面曆來有限。在庫克領導的10年裏,蘋果並沒有大幅增加資本支出,甚至在新冠疫情期間,該公司將過去十二個月的資本支出水平降至80億美元,與十年前相當。

而事實上,在Meta投入超100億美元在元宇宙的同時,蘋果僅在資本支出上花費了110多億美元。相比之下,谷歌(GOOGL.US)已經每年在自動駕駛等領域投入240億美元,就連微軟(MSFT.US)也在資本支出上花費了240億美元,這讓人們質疑,蘋果如何在資本支出僅爲其他萬億美元公司一半的同時,擊敗這些實力強大的科技巨頭。

另外,根據Meta的最新預測,該公司明年資本支出將由2021年的190億美元上升至290億-340億美元,由此可見,Meta似乎正試圖在資本支出方面抛離蘋果。雖然,當蘋果在iPhone和iPad上實現真正的創新時,該公司仍是資本支出的領導者,但在AR/VR設備方面,該公司支出可能寥寥無幾。

這些數據都支撐了部分投資者對蘋果的擔憂,即該公司完全依賴于通過iPhone和Mac等産品的維護性資本支出來擴展現有産品,並向Apple Watch過渡,但在自動駕駛和元宇宙等增長領域的投資卻遠遠不足。然而,盡管如此,市場仍預期蘋果會取得非理性的成功,投資者應該清楚,這些産品需要的是新技術,而非現有産品的改進和修改。

當然,花更多的錢並不能保證成功,Meta或谷歌有可能會將資金投入效率低下的生産線,或雇傭不必要的員工。與此同時,蘋果也有可能成爲第一家通過低投資而贏得新領域競爭的科技公司。

但是,如果蘋果開始加大投資,那麽利潤增長將受到影響。根據目前分析師對該公司每股收益的預測計算,即2022-25財年期間,蘋果每股收益將以5%的年增長率增長(相當于每股收益提高0.30美元),在流通股數量爲164億股的情況下,每股收益的增長僅能爲蘋果每年帶來約50億美元的額外利潤。

而如果在不考慮到這家科技巨頭需要大幅增加資本支出的情況下,市場可能會認爲,現在不是繼續爲該股支付溢價估值的時候。

總結

有分析預計,由于疫情以及5G用戶逐漸飽和,蘋果未來幾年的營收和每股收益增長將受限,而該公司可能需要更多地投入新産品以取得成功。另外,任何需要增加支出的迹象都將進一步削弱對該公司截至2025財年每股收益的增長預期,並令股價承壓。

因此,隨着蘋果市值逐漸接近3萬億美元,Stone Fox Capital表示,投資者需要爲蘋果在2022年的疲弱做好准備。