相對於年初時的高位439.20港元,外賣專家美團(03690.HK)當前的股價245港元幾近腰斬。當然,可以將此歸咎為大型互聯網公司流年不利,畢竟騰訊(00700.HK)也經歷了從759.40港元到462.40港元的滑落。

管理層在業績發佈上有許多可講的故事,例如「食品+平台」至「零售+技術」的策略升級,但故事再好聽,還得看投資者賣不賣賬,從其公佈業績翌日的股價表現來看,顯然投資者並不買賬。美團當日股價下挫7.06%,收報245港元。

該如何評價美團的業績表現?

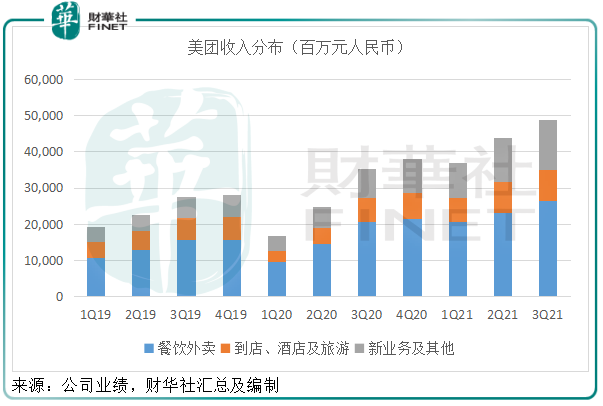

美團主要按三項業務入賬:1)最為人熟知的餐飲外賣,2)到店、酒店及旅遊業務,以及3)新業務和其他,即共享單車和零售業務,包括美團買菜、美團閃購和美團優選。

2021年第3季,美團收入同比增長37.93%,至488.29億元(單位人民幣,下同)。

其中,最重要的餐飲外賣業務同比增長27.99%,至264.85億元,佔總收入的比重由去年同期的58.45%,下降至54.24%;利潤最高的到店、酒店及旅遊業務收入同比增長33.08%,至86.21億元,佔總收入的比重由去年同期的18.30%下降至17.66%;增長最迅猛的新業務及其他收入按年大增66.74%,至137.23億元,佔總收入的比重由去年同期的23.25%大幅上升至28.10%。

見下圖,美團的整體收入維持強勁增長,其中新業務的增長最為顯著,佔比也持續提升,這正是其「零售+技術」升級的戰略要地。但目前該項業務仍處於嚴重燒錢階段,期内虧損進一步擴大,正因如此,美團整體虧損也大幅增加。

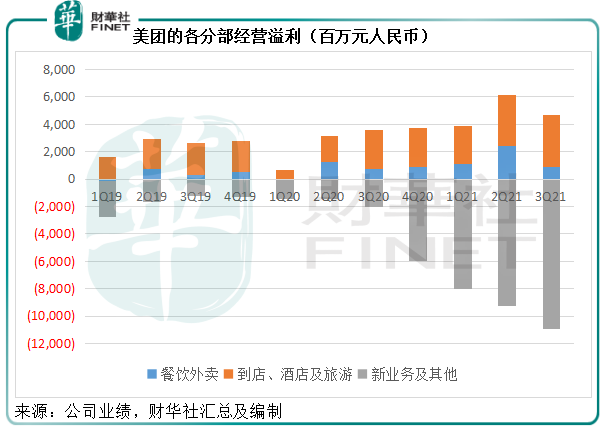

2021年第3季,新業務及其他分部的經營虧損同比上升437.53%,達到109.06億元,是展開社區團購業務以來的最大虧損,完全抵消了餐飲外賣8.76億元經營溢利,以及到店、酒店及旅遊業務的37.84億元利潤,見下圖。

值得注意的是,下半年的34.42億元反壟斷罰款也錄入到第3季業績中,所以美團第3季的股東應佔淨虧損達99.94億元,較上季虧損額增加197.62%,相較上年同期為淨利潤63.21億元。

扣除反壟斷法的罰款、投資產生的收益、減值及開支、收購產生的無形資產攤銷等非經常性項目,美團的第3季經調整虧損為55.27億元,較上一季的淨虧損22.17億元增加149.3%,相較上年同期為淨利潤20.55億元。

2021年前三季,美團的累計收入同比增長68.59%,至1296.05億元,股東應佔淨虧損達到181.99億元,相較去年同期為淨利潤69.52億元,2019年前三季為淨利潤7.79億元。扣除上述之非經常性項目後,美團2021年前三季經調整虧損為116.36億元,而上年同期和2019年前三季分别為經調整利潤45.57億元和23.86億元。

外賣和到店業務依然保持穩健發展

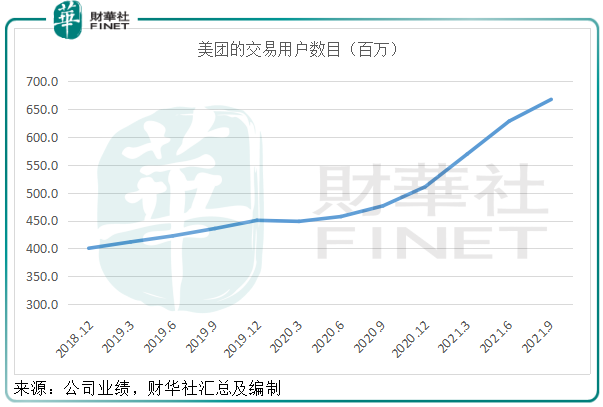

截至2021年9月30日的12個月,美團的交易用戶數同比增長40.1%,至6.675億;每位交易用戶平均每年交易筆數同比增長28.5%,至34.4筆;餐飲外賣交易金額同比增長29.5%,至1970.98億元。

見下圖,今年以來的交易用戶數曲線明顯變陡,反映增長幅度擴大,或與2020年上半年因為疫情導致基數較低有關。

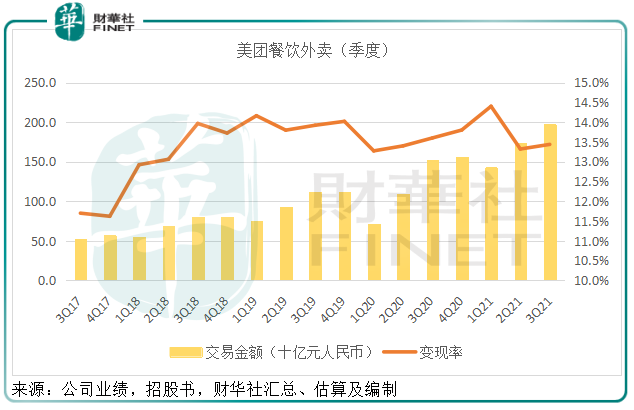

交易用戶擴大、每用戶交易頻次提高,帶動餐飲外賣交易金額增長29.5%,在餐飲外賣佔據半壁江山的美團外賣,於2021年第3季實現27.99%的收入增長,筆者估算外賣業務的變現率大約為13.4%,較上季的13.3%提高0.1個百分點,較上年同期的13.6%低2個百分點。

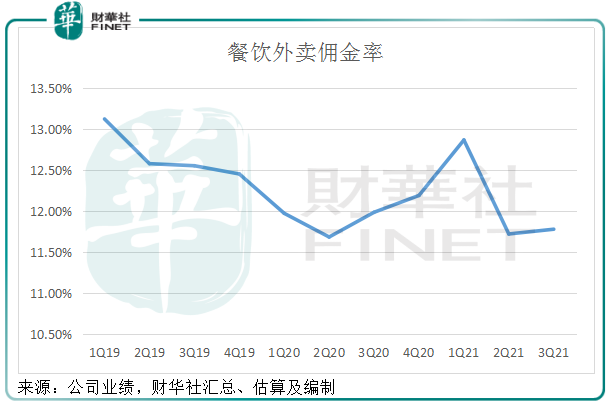

外賣業務的主要收入來源為向商家收取的佣金收入,同比增長27.24%,至232.23億元,筆者估算佣金率大約為11.78%,較上季提升0.06個百分點,較去年同期下降0.21個百分點。從下圖可見,佣金率曲線在2021年第3季大致靠穩。

然而值得注意的是,儘管餐飲外賣業務的第3季收入增幅達27.99%,經營溢利增幅卻只有14.01%,至8.76億元,經營利潤率由去年同期的3.71%下降至3.31%,美團解釋主要因為交易用戶激勵及營銷活動增加。

利潤最高的到店業務季度收入同比增長33.08%,至86.21億元;經營溢利則按年增長35.76%,至37.84億元,經營利潤率由去年同期的43.03%提高至43.89%,主要得益於利潤較高的在線營銷服務收入增加,同比增長42.39%,至44.81億元,佔到店業務收入的51.98%。

從這些數據可見,美團兩項優勢業務外賣和到店依然維持穩健的表現。不過,管理層在業績發佈會上表示,他們預計第4季疫情可能有所反復,外賣業務將受到影響,第4季及明年前幾個季度的外賣業務量會受到較大程度的衝擊。

新業務虧損擴大,扭虧仍遙遙無期

美團的新業務包括閃購、共享單車、社區團購和生鮮零售等。目前國内大型互聯網企業都已佈局社區團購和生鮮零售等賽道,務求從下沉市場觸達更多用戶,增加用戶黏性和用戶消費頻次。

2021年第3季,美團的新業務收入同比增長66.74%,至137.23億元,而經營虧損卻按年擴大480.95%,達到109.06億元,也就是說,第三季新業務的運營支出幾乎是其收入的兩倍。

社區團購的優勢在於最後物流到家的成本節省,由社區團長代替線下門店,以大約10%到20%的佣金替代線下門店的租金和運營成本,同時又能通過深入社區獲取更多客戶,這是社區團購發展的邏輯。目前各大互聯網企業都在佈局物流到社區的投入,所以整體仍處於燒錢階段。

生鮮業務方面,一般採用的是前置倉、快送到家、櫃取。從兩家美股上市公司叮咚買菜(DDL.US)和每日優鮮(MF.US)的最新業績來看,虧損依然在擴大。

2021年第3季,叮咚買菜的總銷貨值(GMV)同比增長1.08倍,達到70.19億元,收入則增長1.11倍,至61.90億元,非會計準則的股東應佔淨虧損仍高達19.76億元。

前置倉先驅每日優鮮的2021年第3季總銷貨值(GMV)同比增長41%,至25.73億元,收入同比增長47.2%,至21.22億元,非會計準則淨虧損較上年同期擴大88.66%,至9.74億元。

從這兩個例子可以看出,生鮮業務的貨值和收入增長非常強勁,但這或得益於以促銷活動和低價吸納新客戶,所以它們的毛利率不高,每日優鮮為12.3%,叮咚買菜為18.23%,履約支出(即物流、倉儲等運營成本)佔收入的比重更達到12.07%和32.89%,可見要在短期内實現扭虧可能性不大,首先得解決支出問題。

美團或得益於其規模而享有一些優勢,但從這些運營商不惜大舉投入吸納新客戶來看,美團要爭奪市場份額恐怕有一定難度,巨額投入在所難免。

從下沉市場起家並風生水起的拼多多(PDD.US)在公佈2021年第3季業績時表示,將注意力更多放在研發投入中,而非之前那樣將重點放在銷售和營銷。

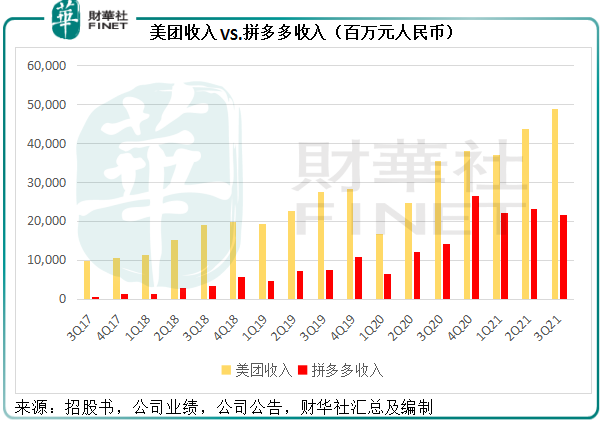

拼多多近年收入增長顯著,與美團收入規模的差距已有所縮小,見下圖。

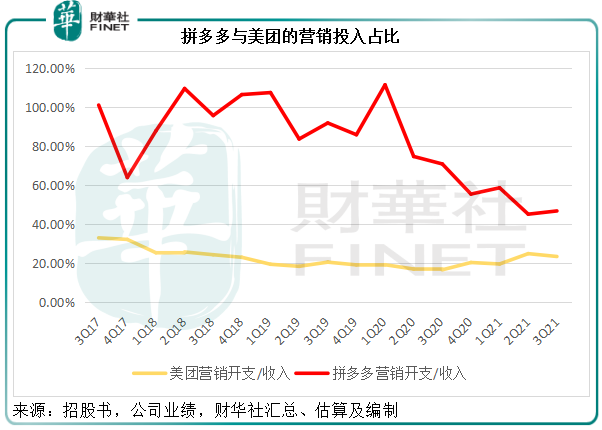

從拼多多前期的發展來看,其壯大主要依靠營銷投入,見下圖,拼多多營銷支出佔收入的比重於2017年至2020年處於極高水平,達到60%以上,到2020年第4季隨著收入規模的擴大,營銷開支佔比才逐漸下降。而美團2019年以來則大致維持20%左右。

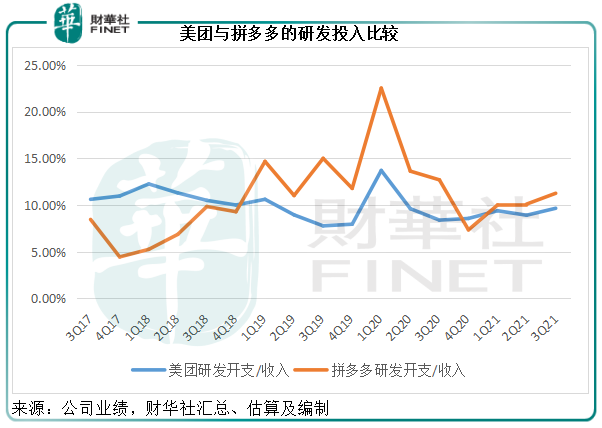

拼多多第3季的研發支出同比增加34.21%,至24.22億元,佔收入的比重由2021年第2季的10.11%上升至11.26%。相較而言,美團第3季的營銷支出佔收入比重只有9.66%。見下圖,拼多多的研發投入已超越美團。

由此可見,美團的經營活動淨現金流出大幅增加似乎不是用在營銷支出和研發開支上,或更多是用在促銷或優惠以吸引用戶上,其毛利率同比下降8.5個百分點,環比下降6.5個百分點或是證明。

在其外賣業務剛剛發展起來的時候,美團就是用這一招建立其領先地位。在新業務上,讓利似乎是爭奪市場的有效辦法,但面對更激烈的競爭,有更舍得花錢、生態更全的大型電商平台,也有小巧精幹、背後有融資財團撐腰的創業公司,美團還能無往不利嗎?

總結

2018年上市、2019年扭虧為盈的美團其實手抓一把好牌,如果沒有在上市的時候將故事說好,那麽第二年扭虧以及第三年盈利強勁增長,足以為它帶來勝利者的光環,資本市場從來崇尚英雄,2019年和2020年的扭虧為盈為它帶來了充裕的升值空間,它的估值也確實因此大幅提高,並在今年年初到達高點。

2020年下半年展開的社區團購,為美團帶來了新的故事和新的虧損。市場曾將虧損置之度外,而繼續推高美團的股價,但是隨著監管收緊,市場對於大型互聯網企業的信心也開始動搖,互聯網企業過去手握流量掌控生態入口即可坐享豐厚利潤的模式,已不再適用於新的態勢,它們的估值也因此被重新度量。

美團未來幾個季度的外賣和到店業務將可能因為疫情的反復而受壓,而新業務要實現扭虧尚需一段時日,短期估值恐怕難以支撐。